关键词:电化学储能

中商情报网讯:电化学储能指通过电池所完成的能量储存、释放与管理的过程。电化学储能的额定功率和存储电量较为灵活,可以用于新能源消纳、峰谷价差套利、电力系统调峰调频等领域。

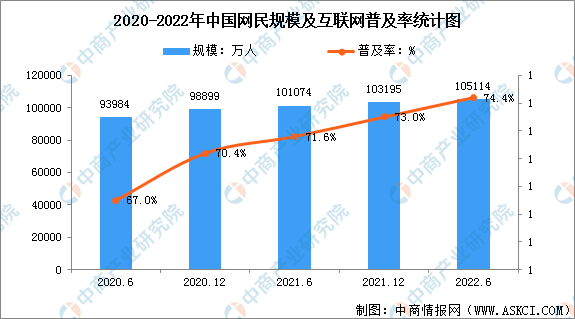

一、产业链

电化学储能产业链上游为原材料,包括正极材料、负极材料、电解液、隔膜等;中游为核心设备制造和储能系统的集成与安装,核心设备包括电池组、电池管理系统(BMS)、储能变流器(PCS)、能量管理系统(EMS)四大部分;下游应用于发电侧、电网侧和用户侧。

图片来源:中商产业研究院

二、上游分析

1.正极材料

(1)出货量

近年来,得益于终端市场的强势增长及海外出口增加带动,中国正极材料市场整体呈快速增长态势。中商产业研究院发布的《2022-2027年中国锂电池正极材料行业市场深度分析及发展趋势预测报告》显示,2022年国内正极材料市场出货量190万吨,同比增长68%。2023年前三季度,我国正极材料出货量182万吨,同比增长40%。

数据来源:GGII、中商产业研究院整理

(2)重点企业分析

从企业出货量来看,2022年,湖南裕能市场份额近15%,排名第一;德方纳米排名第二;以三元材料和钴酸锂为主的天津巴莫出货量份额占比约5%,排名第三。

资料来源:中商产业研究院整理

2.负极材料

(1)出货量

受益于国内外新能源汽车等终端市场增长拉动,我国锂电池相关行业发展快速,负极材料市场需求增大。中商产业研究院发布的《2022-2027年中国锂电池负极材料行业市场深度分析及发展趋势预测报告》显示,2022年中国锂电池负极材料出货量约为143.3万吨,同比增长84%,2023年出货量将达167万吨,。中商产业研究院分析师预测,由于受到石墨出口管控的影响,2024年出货量将保持增长但增速将减缓,将达189万吨。

数据来源:EVTank、中商产业研究院整理

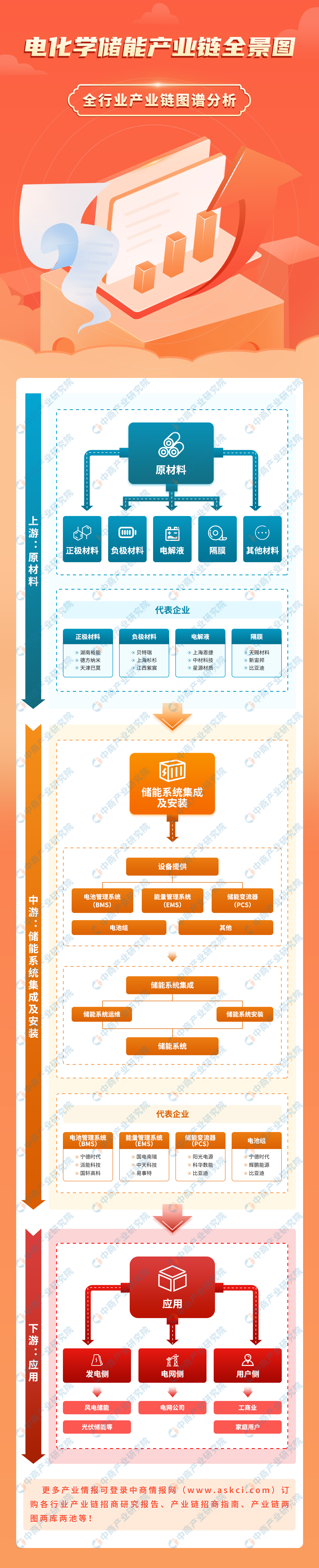

(2)竞争格局

目前中国锂电池负极材料市场份额较为分散,2022年前六企业市场份额总和约为79%,但各企业市占率差别较小。其中,贝特瑞凭借26%的市场份额排名第一。其次分别为上海杉杉(杉杉股份子公司)、江西紫宸(璞泰来子公司)、中科星城(中科电气子公司)、广东凯金、商太科技,占比分别为16%、11%、9%、9%、8%。

数据来源:中商产业研究院整理

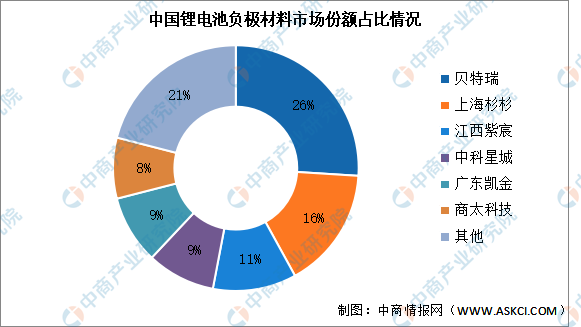

3.电解液

(1)出货量

电解液在锂电池正、负极之间起到传导离子的作用,是锂离子电池获得高电压、高比能等优点的保证。中商产业研究院发布的《2023-2028年中国电解液行业市场前景预测与发展趋势研究报告》显示,2023年,中国电解液出货量为113.8万吨,同比增长27.7%,中国电解液出货量的全球占比继续提升至86.7%。

数据来源:EVTank、中商产业研究院整理

(2)竞争格局

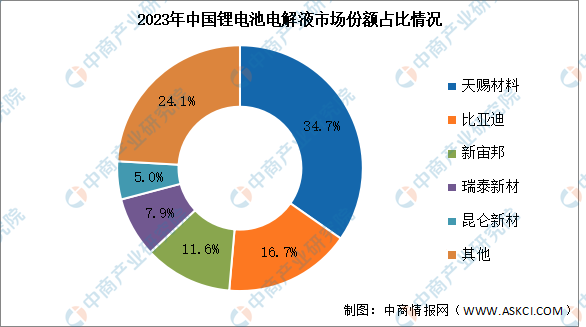

2023年前十企业中,天赐材料以接近40万吨的出货量排名第一,国内市场份额为34.7%;同比增速最快的企业为比亚迪,其出货量同比增长86.3%,国内市场份额提升至16.7%。新宙邦、瑞泰新材、昆仑新材市场份额分别为11.6%、7.9%、5.0%。

数据来源:EVTank、中商产业研究院整理

4.隔膜

(1)出货量

近年来,中国隔膜企业全球供应能力不断提高,锂电池隔膜出货量大幅增长。中商产业研究院发布的《2022-2027年中国锂电池隔膜行业市场深度分析及发展趋势预测报告》数据显示,2023年中国隔膜企业出货量的全球占比在2023年已经突破83%,出货量达176.9亿平米,同比增长32.8%。

数据来源:EVTank、中商产业研究院整理

(2)企业排名

2023年隔膜行业的竞争格局呈现较大的变化,上海恩捷仍保持行业龙头地位。前十企业中,星源材质、中材科技、河北金力、中兴新材和惠强新材等企业的市场份额均有不同程度提升。

数据来源:EVTank、中商产业研究院整理

三、中游分析

1.装机规模

中国在技术创新与持续降本推动下,电化学储能市场保持快速发展,应用规模将持续扩大。中商产业研究院发布的《2022-2027年中国电化学储能行业调研及发展趋势前瞻报告》显示,2022年,中国电化学储能累计装机量达11GW,同比增长99.64%,2023年约为12.9GW。未来,随着分布式光伏、分散式风电等分布式能源的大规模推广,电化学储能累计装机量将继续增长,中商产业研究院分析师预测,2024年中国电化学储能累计装机量将达15.1GW。

数据来源:CNESA、中商产业研究院整理

2.成本构成

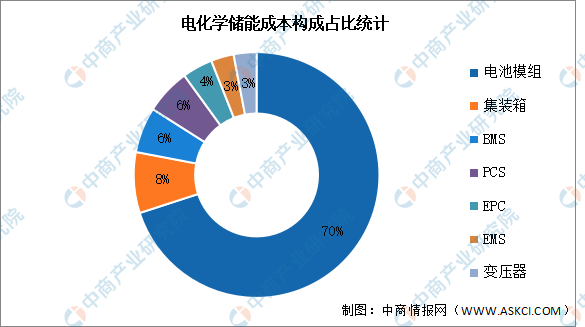

完整的电化学储能系统主要由电池组、电池管理系统(BMS)、能量管理系统(EMS)、储能变流器(PCS)以及其他电气设备构成。电池组是储能系统最主要的构成部分;电池管理系统主要负责电池的监测、评估、保护以及均衡等;能量管理系统负责数据采集、网络监控和能量调度等;储能变流器可以控制储能电池组的充电和放电过程,进行交直流的变换。

数据显示,电池模组在整个电化学储能系统中占比最高,达70%,其次是集装箱,占比为8%,电池管理系统、储能变流器占比均为6%。

数据来源:中国能源研究会、中商产业研究院整理

3.储能电池

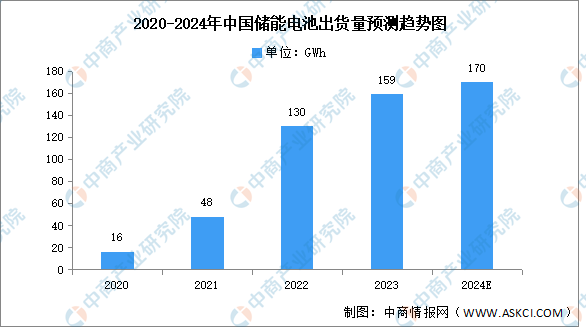

近年来,我国多省市陆续发布可再生能源配置储能政策,推动储能需求快速增长,储能成为锂电池企业的第二增长曲线,进一步带动储能电池出货量增长。中商产业研究院发布的《2024-2029年中国储能电池产业链剖析与发展策略专题研究报告》数据显示,2023年中国储能电池出货约159GWh,占全球总量的92%。中商产业研究院分析师预测,2024年我国储能电池出货量有望达170GWh。

数据来源:中商产业研究院整理

4.电池管理系统(BMS)

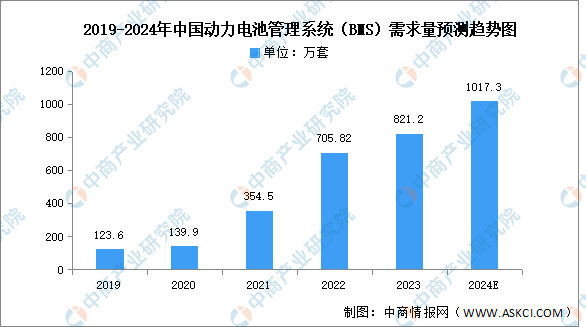

目前,我国国内电池管理系统的发展主要集中在储能领域、消费电子领域与新能源汽车领域。中商产业研究院发布的《2022-2028全球及中国电池组管理系统行业研究及十四五规划分析报告》显示,2022年我国动力电池管理系统(BMS)需求量约为705.82万套,同比增长99.1%,2023年约为821.2万套。中商产业研究院分析师预测,2024年需求量将增长至1017.3万套。

数据来源:中商产业研究院整理

5.重点企业分析

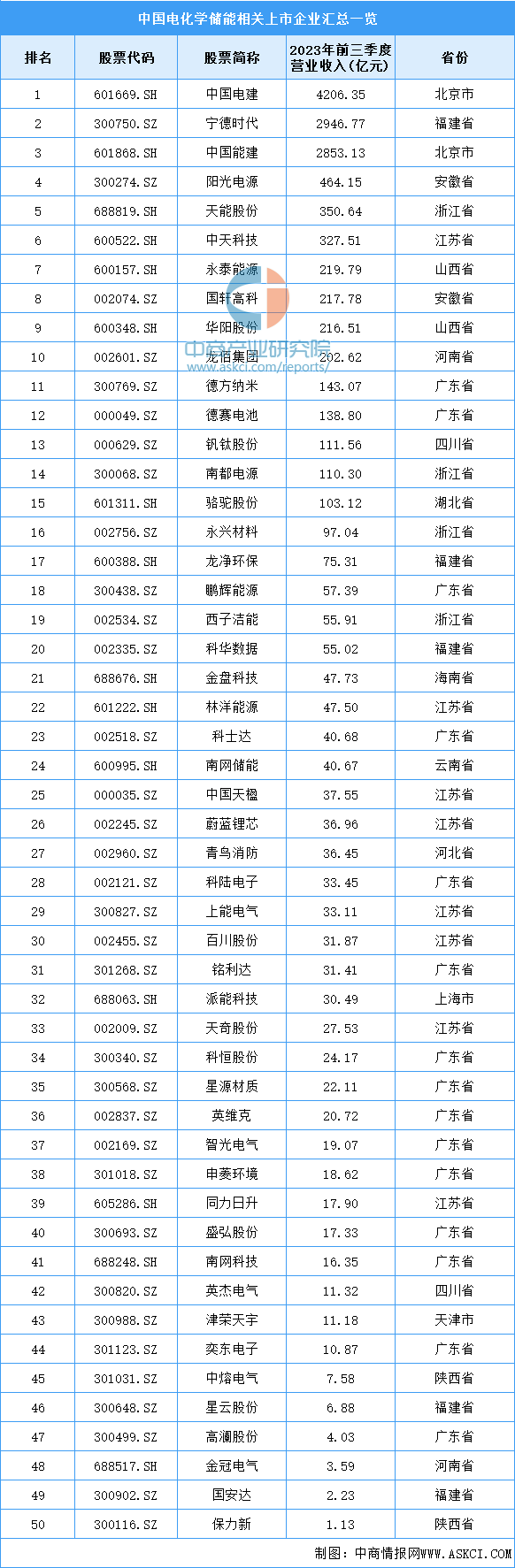

目前,中国电化学储能上市企业主要分布在广东,共有15家。江苏省排名第二,共有8家。福建省排名第三,共有5家。

资料来源:中商产业研究院整理

6.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

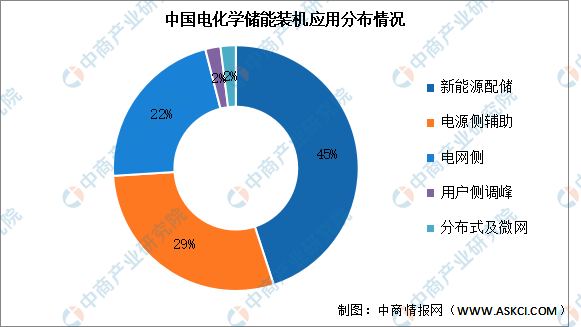

1.装机分布情况

从我国电化学储能装机应用分布来看,目前,新能源配储占比最高达45%。其次,电源侧辅助、电网侧占比分别为29%、22%。用户侧调峰、分布式及微网占比均为2%。

数据来源:中国化学与物理电源行业协会、中商产业研究院整理

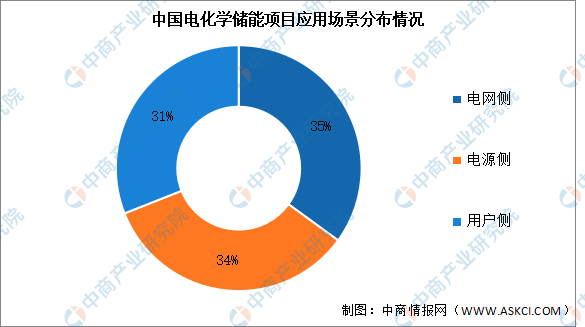

2.项目应用场景

目前中国电化学储能项目应用场景分布均在30%左右,其中,电网侧占比最多,达35%。电源侧占比34%,用户侧占比31%。

数据来源:中国电力企业联合会、中商产业研究院整理