终端市场回暖,处理器库存回落

多家机构预测2024年全球半导体市场将强势反弹。SIA预估2024年全球半导体销售额达5884亿美元,同比增长13.1%。IDC预测2024年全球半导体市场预计将迎来20%的年增长率。Gartner预计2024年全球半导体收入将增长16.8%,达到6240亿美元。

作为半导体行业中比较重要的芯片品类,处理器的回升迹象正变得越来越明显。

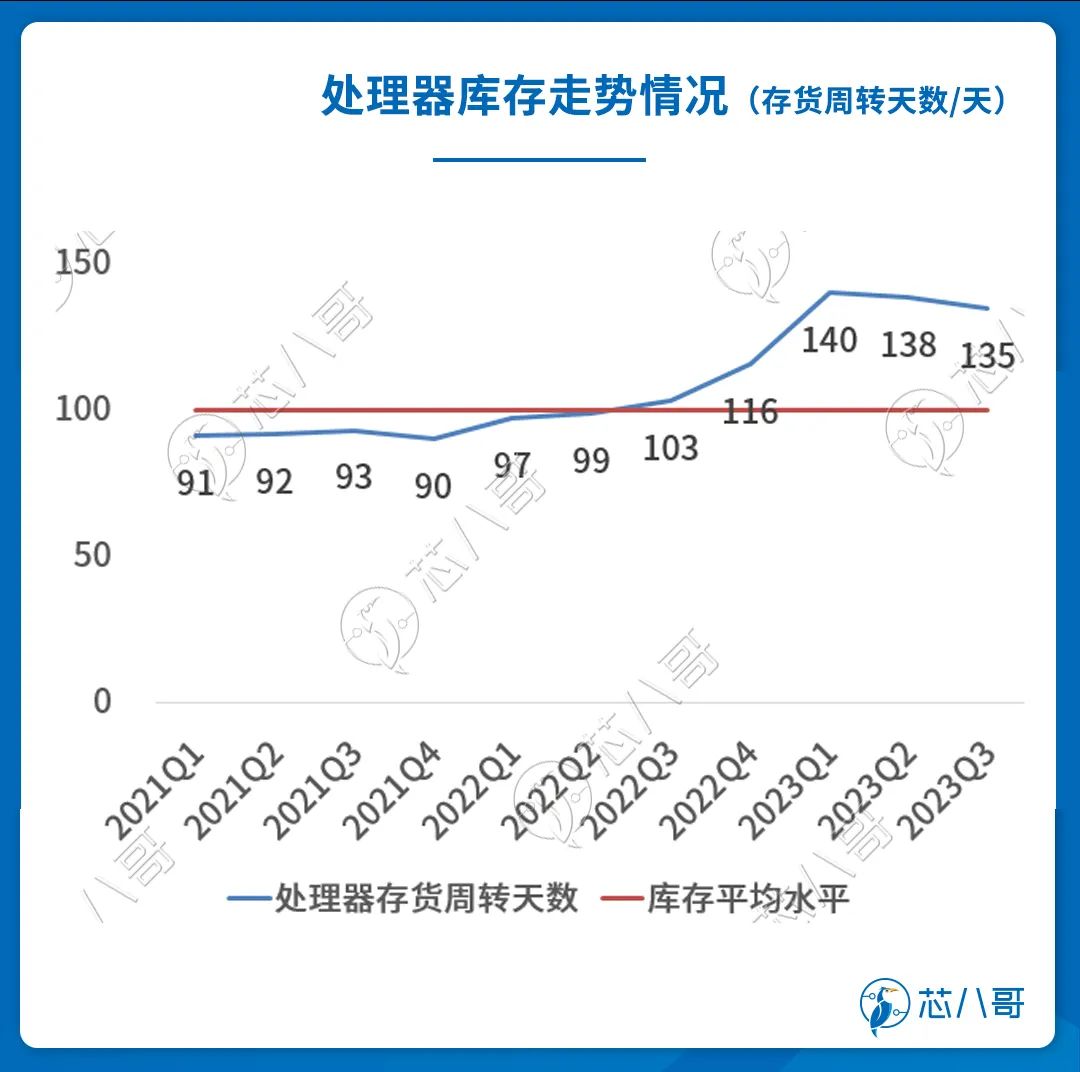

处理器行业库存高点出现在2023Q1,达到最高的140天,随后Q2-Q3连续两个季度缓慢下降。随着处理器下游终端市场在2024年的复苏,处理器行业库存有望回到平均水平100天以下。

数据来源:各公司财报,Wind,芯八哥整理

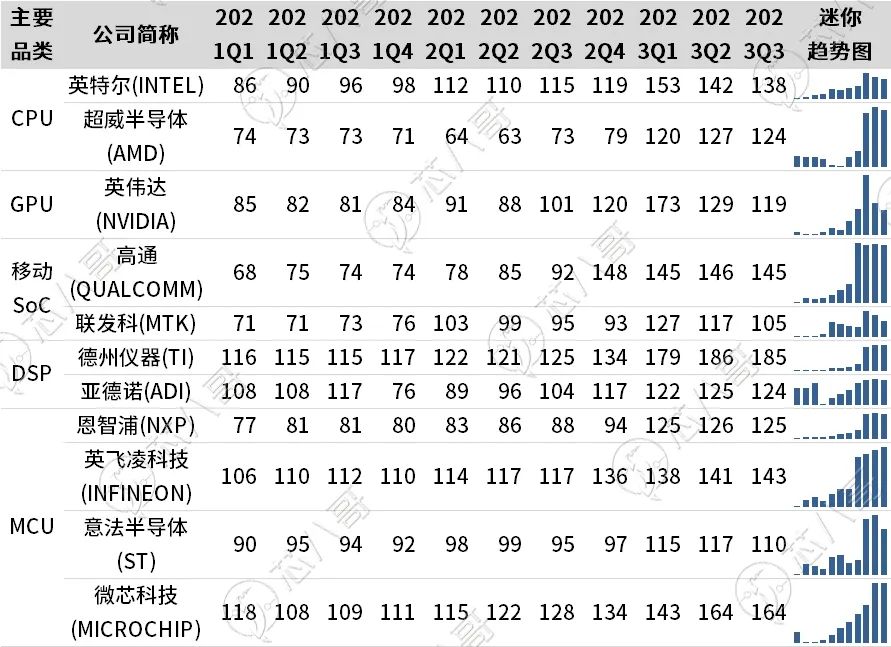

具体来看,处理器主要品类的库存周转天数均呈现平稳或下降态势。其中GPU的库存下降速度非常快,英伟达的存货周转天数从2023年Q1的173天迅速下滑到Q3的119天。DSP和MCU 的库存水平总体平稳,CPU和移动SoC公司的库存水平趋势有所分化。

处理器主要品类库存水平趋势(单位:天)

数据来源:各公司财报,Wind,芯八哥整理

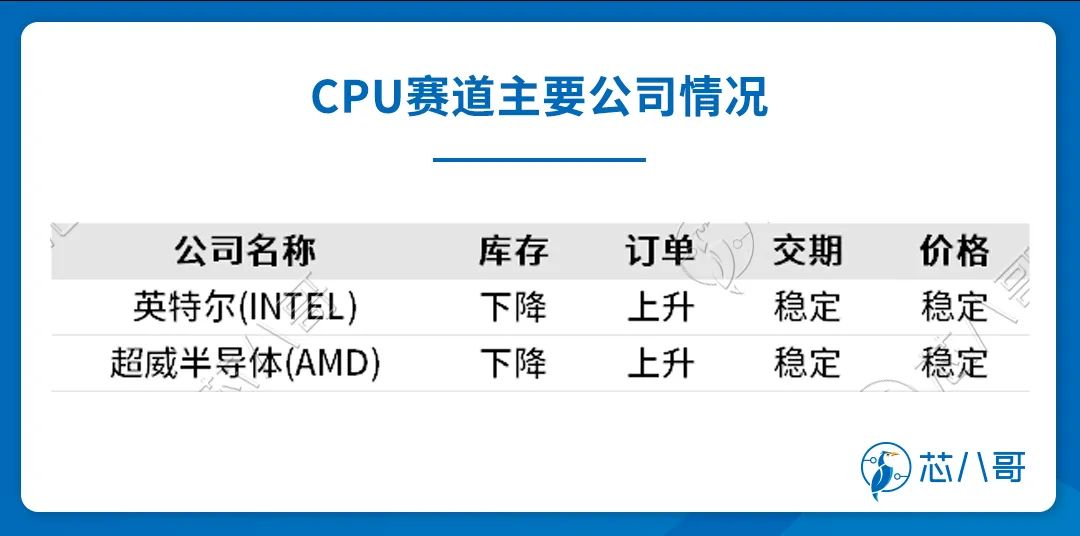

CPU:嵌入式市场需求疲软,拖累业绩

尽管英特尔有望受益于2024年PC市场的回暖和代工业务的增长,但其旗下自动驾驶公司Mobileye的2024年业绩展望却大幅低于市场预期,令人失望。Mobileye预计,2024年全年将实现18.3亿-19.6亿美元收入,此前市场预期约为25.8亿美元。对于远低于市场预期的业绩展望,Mobileye表示,在和一级客户敲定2024年预估订单后发现,其客户已经存在库存过剩。目前,EyeQ ?系统集成芯片(SoC)的库存高达600万到700万台。

AMD的2023年Q3财报,可以说有喜有忧。尽管营收和净利润达到了预期,不过对Q4的展望低于市场预期。在Ryzen 7000系列处理器需求和创纪录的EPYC服务器处理器销售的推动下,AMD实现了预期的收入和盈利增长。Q4客户端业务将继续保持良好势头,不过游戏业务销售额下降及嵌入式市场需求疲软将抵消部分增长。

数据来源:各公司财报,Wind,芯八哥整理

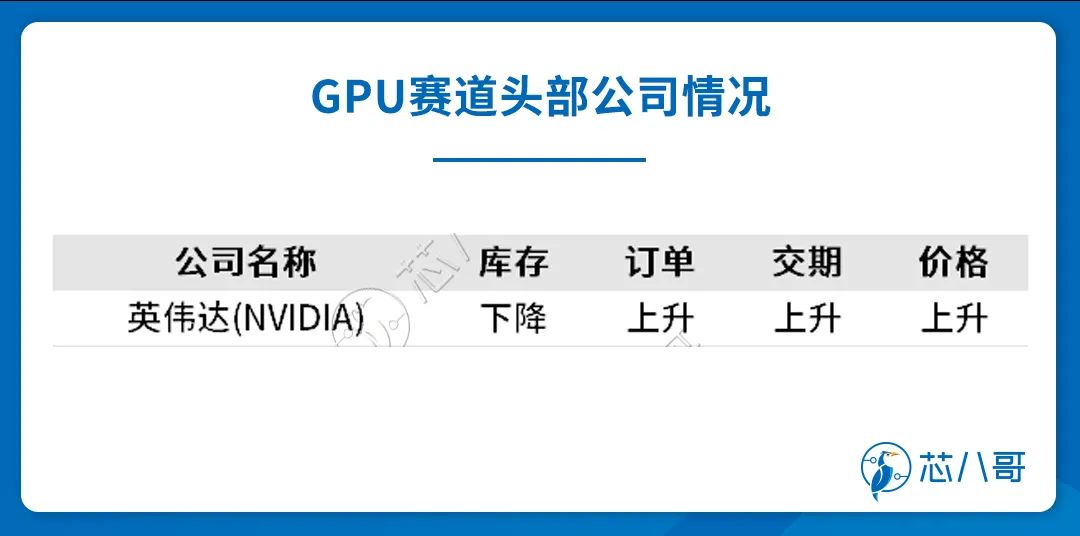

GPU:AI芯片受宠,业绩翻倍增长

英伟达2024财年第三财季营收181.2亿美元,同比增长206%;净利润 92.4亿美元,同比增长1259%,均远高于市场预期。从收入结构来看,包括AI芯片在内的数据中心业务营收145.1亿美元,同比增长279%,远超市场预期。游戏业务同比增长81%至28.56亿美元,远超市场预期;专业可视化业务收入4.16亿美元,同比增长108%;汽车业务收入2.61亿美元,同比增长4%,低于市场预期。

在英伟达CEO黄仁勋看来,该季度的业绩表现反映出很多行业的计算需求正从通用计算转向加速计算和生成式AI,“大语言模型(LLM)初创公司、消费互联网公司和全球云服务商是先行者,下一波浪潮正在开始形成。”

数据来源:各公司财报,Wind,芯八哥整理

移动SoC:库存水平下降,新品提振出货

高通2023财年第四季度营收为86.7亿美元,同比下降24%;净利润为14.89亿美元,同比下降48%。主要归因于全球智能手机市场的疲软以及供应链的紧张。高通预计2024财年第一财季营收将可达到91亿美元到99亿美元之间,这一业绩展望超出分析师此前预期。

联发科2023年12月当月合并营收达新台币436.8亿元,环比增长1.4%、同比增长12.9%,创下近15个月的新高纪录。随着库存水平下降,联发科在2023年第三季的出货量有所增加,中低阶新款智能手机的推出,增加了天玑7000系列的出货量。另外,导入了生成式AI能力的联发科天玑9300的推出,也助推了整体出货量。

数据来源:各公司财报,Wind,芯八哥整理

DSP:汽车持续增长,工业疲软加剧

德州仪器给出了令人失望的2023年第四财季业绩指引,预计第四季度营收将在39.3亿至42.7亿美元之间,低于市场预期。根据分析师的预测,德州仪器2023年营收预计将下降10%,这将打破连续三年的营收增长。首席执行官Haviv Ilan在声明中表示:“本季度,汽车持续增长,工业疲软加剧。”德州仪器收入份额最大的工业市场第三季度的销售额下降了十几个百分点,除日本外,所有地区都普遍疲软。为此公司不得不在第三季度降低工厂的产能,以减少库存并维持毛利率。

ADI 2023年第四财季,受半导体库存仍较高的影响,营收同比下降16%至27.2亿美元。其中,仅车用营收正增长,同比增长14%至7.3亿美元,车用占整体营收27%。工业营收占比约50%,是最大的营收来源,但第四季度营收同比下滑20%至13.5亿美元。ADI正计划对其位于圣何塞北部的Rio Robles办公据点裁员111人。

数据来源:各公司财报,Wind,芯八哥整理

MCU:汽车需求引担忧,终端市场现疲软

恩智浦2023年第三财季收入为34.3亿美元,同比微幅下滑0.3%。移动、工业和物联网以及汽车终端市场的收入趋势均与预期持平或好于预期,而通信基础设施和其他终端市场的收入趋势略低于预期。恩智浦对于汽车芯片需求的持续性表示担忧,尤其是随着电动汽车需求放缓,可能导致芯片需求下降。

英飞凌2023年第四财季营收优于市场预期,主要受益于车用芯片需求旺盛。从具体的业务来看,汽车电子事业部(ATV)贡献了21.6亿欧元,较去年同期成长12%,是英飞凌的最大营收来源。展望2024会计年度,英飞凌预计营收将达170亿欧元,相当于同比增长4%。英飞凌表示,预估2024年度营收成长呈现放缓,主要因个人电脑(PC)及智能手机客户需求仍弱。

意法半导体第三季度营收44.3亿美元,同比增长2.5%;毛利润总计21.1亿美元,同比增幅2.4%。意法半导体表示,从同比来看,汽车产品和分立器件产品部(ADG)和微控制器和数字IC产品部(MDG)两个产品部分别增长29.6%和2.8%,但模拟器件、MEMS和传感器产品部(AMS)产品部降低28.3%。汽车业务持续增长是拉动营收的主要动力,而个人电子产品收入下滑抵消了部分增长空间。

微芯初估2024会计年度第三季(截至2023年12月31日)营收季减22%,逊于预期。微芯首席执行官Ganesh Moorthy表示,客户和经销商2023年12月因经济环境趋疲,导致采取行动降低库存水准。Moorthy指出,许多客户也在季末延长停工时间。受这些及相关因素影响,微芯2023年11月2日发财报预测时预估出货积压订单并未在2023年12月季末前运给客户。

数据来源:各公司财报,Wind,芯八哥整理

通过梳理处理器市场各大品类以及主流厂商的库存、订单、交期以及价格等情况,我们可以看到,处理器行业正在逐步温和回升。

具体按主要处理器的品类来看,AI率先走出独立行情,带动GPU赛道公司业绩翻倍增长。DSP和MCU受益于汽车市场的支撑,但也受到工业等市场的拖累。移动SoC新品发布,带动相关公司业绩回升。值得一提的是,由于嵌入式市场需求疲软,CPU赛道的部分增长被抵消。