关键词:光伏银浆

中商情报网讯:光伏银浆是制备光伏电池金属电极的核心辅材,其品质优劣直接影响光伏电池的光电转换效率与光伏组件的输出功率。近年来,在国家产业政策的大力支持和光伏产业链降本增效的目标推动下,国产正面银浆综合竞争力不断加强,进口替代已显成效,我国光伏银浆行业迎来发展机遇。

一、产业链

光伏银浆是以高纯银粉为导电功能相、玻璃氧化物为粘结相,与有机载体组成的混合物,经过搅拌、三辊轧制后形成的均匀膏状物。光伏银浆产业链上游为银粉、玻璃氧化物、有机树脂和有机溶剂等原材料;中游根据位置及功能的不同,光伏银浆可分为正面银浆和背面银浆;下游应用于光伏电池片的生产环节中。

资料来源:中商产业研究院整理

二、上游分析

1.原材料成本构成

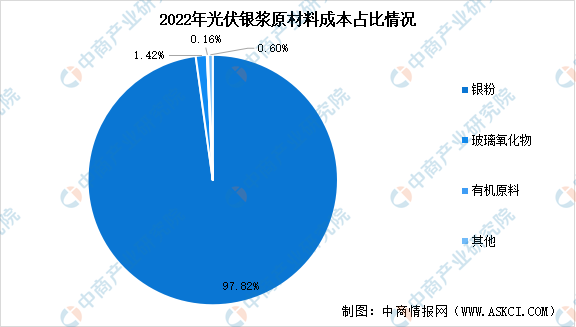

从上游成本占比来看,银粉、玻璃氧化物、有机原料等原材料在光伏银浆制造中的成本分别占比97.82%、1.42%、0.16%。其中,银粉在光伏银浆原材料成本中占比最大,银粉质量直接影响着电极材料的电阻,对光电效率产生影响,是光伏银浆的核心原材料。

数据来源:中商产业研究院整理

2.银粉

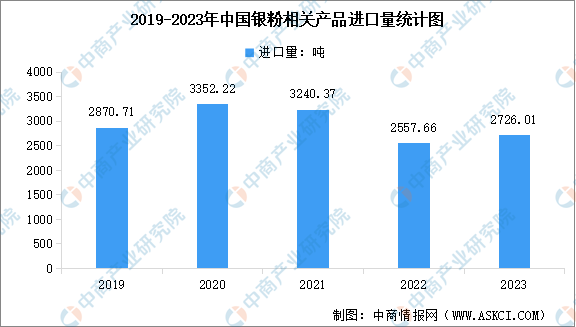

银粉具有优良的导电性能,可以提供良好的电子传输路径,在光伏电池转换太阳能为电能的过程中起到电子收集和传导的作用。根据外观的不同,银粉可以分为球状、片状以及枝状等类型,不同形状的银粉将引起银浆烧结厚膜结构的不同,从而对电池片性能有所影响。目前我国银粉相关产品仍依赖进口,数据显示,2023年中国各类银粉产品进口总量达2726.01吨,较上年增长6.58%。

数据来源:中国海关总署、中商产业研究院整理

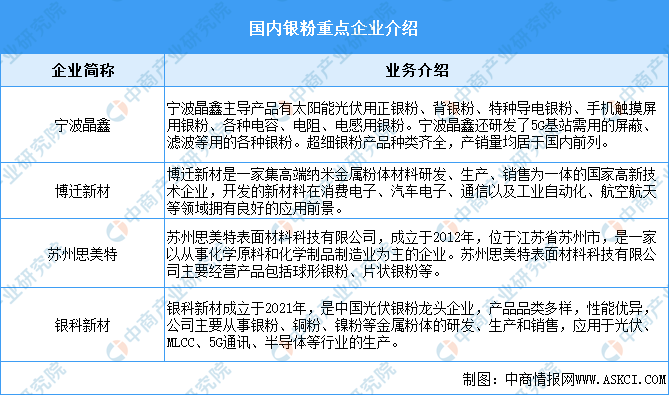

全球银粉主要生产地区主要分布于日本及美国,主要生产企业包括日本DOWA、日本德力、美国AmesGoldsmith、美国Ferro、美国杜邦、瑞士Metalor等,其中,日本DOWA生产的银粉产品占全球50%以上的市场份额。目前国内银粉厂商精细化生产水平不足,仅PERC银粉基本实现国产化,TOPCon银粉和HJT银粉仍以进口为主,国内银粉厂商主要包括苏州思美特、宁波晶鑫、博迁新材、银科新材、银瑞光电等。

资料来源:中商产业研究院整理

三、中游分析

1.银浆是光伏电池第一大非硅成本

光伏银浆是制备光伏电池金属电极的核心辅材,直接影响电池的光电性能。从成本来看,银浆在PERC电池中的成本占比约18.5%,是PERC电池的第一大非硅成本。

数据来源:中商产业研究院整理

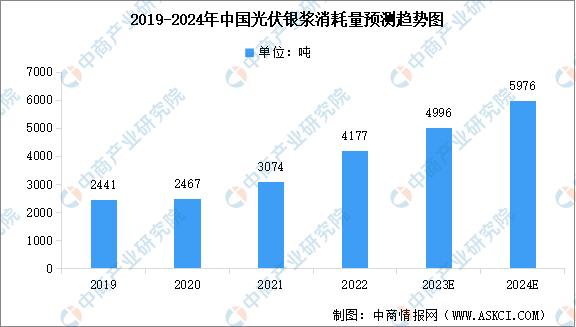

2.中国光伏银浆消耗量增长

随着光伏产业链投资的不断加大,我国光伏行业近年来发展迅猛,并带动光伏银浆消耗量快速增长。中商产业研究院发布的《2024-2029年中国光伏银浆产业前景预测与战略投资机会洞察报告》显示,我国光伏银浆消耗量从2019年的2441吨增长到2022年的4177吨,年均复合增长率为19.61%。中商产业研究院分析师预测,2024年中国光伏银浆消耗量将达到5976吨。

数据来源:中商产业研究院整理

3.各类光伏电池银浆单位消耗量

目前光伏电池银浆分为高温银浆和低温银浆两种。p型电池和TOPCon电池使用高温银浆,异质结电池使用低温银浆。银浆在电池片成本中占比较高,目前主要通过多主栅技术以及减小栅线宽度来减少正银消耗量。数据显示,2022年,p型电池片主栅数量从9BB改为11BB及16BB,正银消耗量降低至约65mg/片,背银消耗量约26mg/片;n型TOPCon 电池双面银浆(95%银)平均消耗量约115mg/片;异质结电池双面低温银浆消耗量约127mg/片。

数据来源:CPIA、中商产业研究院整理

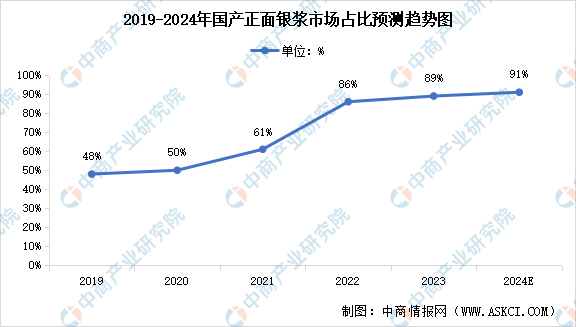

4.正面银浆进口替代加速

按照使用位置和功能区别划分,光伏银浆还可分为正面银浆和背面银浆。近年来国产正面银浆的技术含量、产品性能及稳定性持续提升,叠加国产浆料企业与本土电池企业的紧密合作,国产正面银浆综合竞争力不断加强、进口替代步伐提速,国产正面银浆市场占有率由2019年的48%上升至2022年的86%左右。中商产业研究院分析师预测,2024年国产正面银浆市场占有率将超过90%。

数据来源:CPIA、中商产业研究院整理

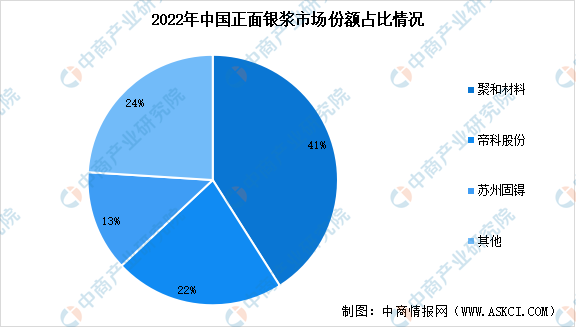

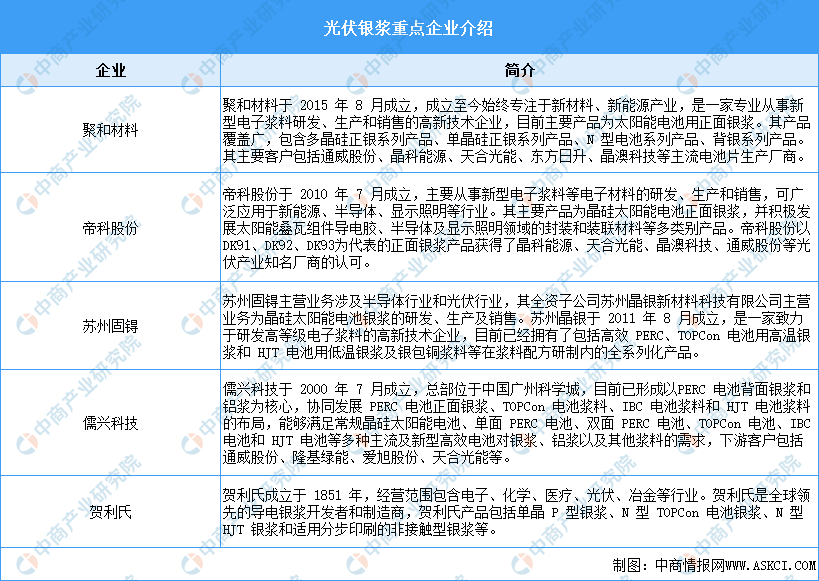

5.光伏银浆行业竞争格局

在全产业链降本增效的目标推动下,研发体系完善、创新能力较强、大批量供货稳定性好的正面银浆企业将具有更显著的竞争优势。从企业市场份额来看,2022年,聚和材料正面银浆市占率约41%,排名第一;帝科股份市占率约22%,排名第二;苏州固锝(晶银)正银市占率约13%,排名第三。

数据来源:中商产业研究院整理

资料来源:中商产业研究院整理

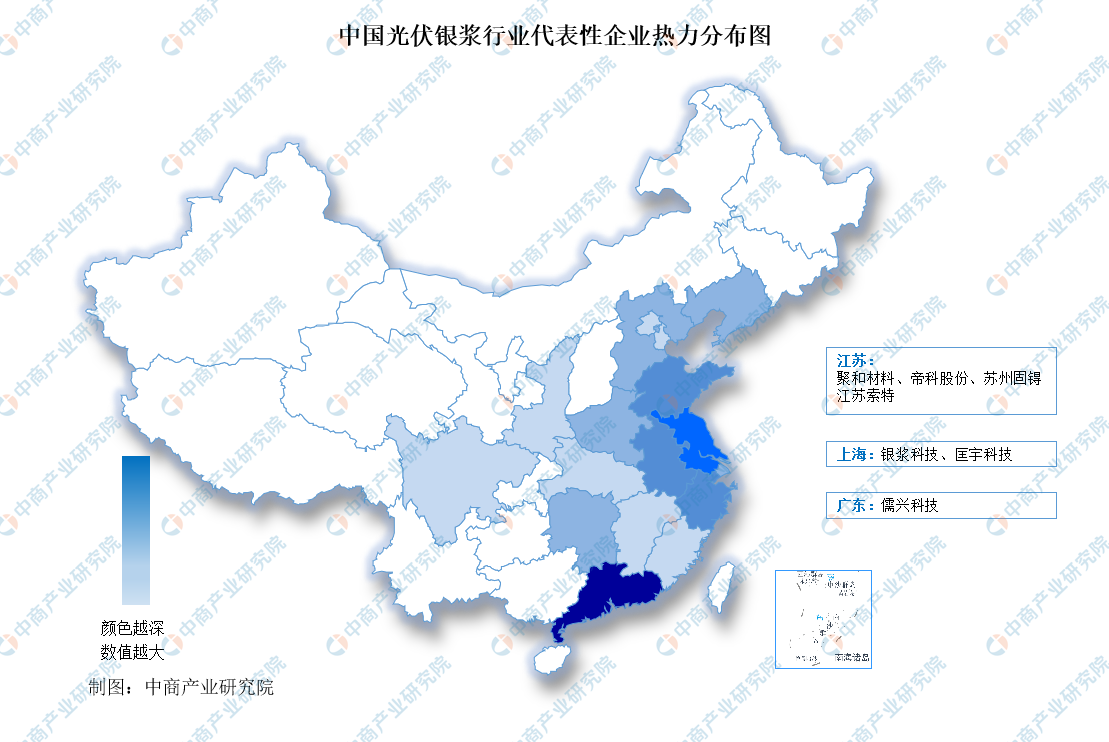

6.行业企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

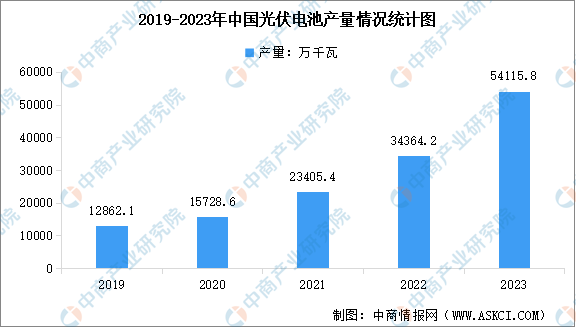

1.光伏电池产量

光伏电池是光伏产业重要组成部分,在国家政策支持及行业技术水平提高的驱动下,我国逐步发展成全球最重要的光伏电池应用市场之一。中商产业研究院发布的《2023-2028年中国光伏电池行业市场前景预测及未来发展趋势报告》显示,2023年中国光伏电池产量达到54115.8万千瓦,较上年增长57.48%。

数据来源:中商产业研究院整理

2.不同电池技术路线市场占比

当前,我国新投产的量产产线仍以PERC电池产线为主,2022年PERC电池市场占比为88%。随着n型电池片产能陆续释放,n型电池技术路线市场占比不断增长,2022年包括TOPCon电池、异质结电池、XBC电池市场在内的n型电池市场占比分别达到8.3%、0.6%、0.2%。由于部分海外市场如印度、巴西等国家仍对成本低廉的BSF产品有需求,国内一些细分市场如太阳能路灯等产品在使用,2022年BSF电池片市场占比约2.5%。

数据来源:CPIA、中商产业研究院整理

3.中国电池重点企业

国内光伏电池行业企业数量众多,2023年上半年电池片出货量TOP5企业依次为通威股份、爱旭股份、中润光能、润阳股份、钧达股份(捷泰科技)。其中中润光能由去年第四上调到第三;润阳股份出货量略少于中润光能,排在第四;第五名依旧为钧达股份(捷泰科技)。

资料来源:infolink、中商产业研究院整理