关键词:小家电

中商情报网讯:疫情防控期间,在消费需求减弱的大环境下,各类智能小家电纷纷逆势走红。从需求侧来看,智能小家电的火爆是新消费场景和消费需求共同作用的结果。疫情期间,消费者以居家生活为主,对于家电产品的依赖度上升,餐饮、洗浴、娱乐等需求更多在家实现,对于小家电产品的需求也随之上升。

一、小家电定义

小家电一般是指除了大功率输出的电器以外的家电,一般这些小家电都占用比较小的电力资源,或者机身体积也比较小,所以称为小家电。

按照小家电的使用功能可以分为四类,如图所示:

资料来源:中商产业研究院整理

二、小家电行业发展政策

近年来,中国小家电行业受到各级政府的高度重视和国家产业政策的重点支持。国家陆续出台了多项政策,鼓励小家电行业发展与创新,《中国家电工业“十四五”发展指导意见》《关于提振大宗消费重点消费促进释放农村消费潜力若干措施的通知》《家电“以旧换新”倡议书》等产业政策为小家电行业的发展提供了明确、广阔的市场前景,为企业提供了良好的生产经营环境。具体情况列示如下:

资料来源:中商产业研究院整理

三、小家电行业发展现状

1.市场规模

2021年前三季度小家电高基数效应减弱,龙头引领产品革新。第一季度相比去年疫情严重期销售低迷,呈现错峰增长;第二季度销售额急速下降;第三季度有所回暖,高基数效应减弱。数据显示,2021年1-9月,全国厨房12个品类小家电零售额达419.3亿元,同比下降12.2%;零售量2767.3万台,同比下降24.0%。

数据来源:奥维云网、中商产业研究院整理

数据来源:奥维云网、中商产业研究院整理

2.市场结构

受到疫情爆发的影响,“宅经济”兴起,小家电线上渠道仍然占据主流销售渠道,随着用户消费方式不断养成,线上渠道占比将继续提升。线下渠道同比疫情之前,规模折半,恢复困难。2021年前三季度,小家电线上渠道零售额290.6亿元,同比下降7.0%;零售量15519.5万台,同比下降7.7%;线下零售额128.7亿元,同比下降22.1%;零售量2767.3万台,同比下降24.0%。

数据来源:奥维云网、中商产业研究院整理

3.各品类销售情况

从各个品类增速情况来看,厨房小家电各个细分品类小家电趋势有所差异,其中电饭煲、电热水壶、电压力锅等刚需品类不论线上线下零售额都较为稳定;养生壶、电蒸炖锅表现亮眼,领跑厨小电品类;破壁机延续颓势。台式复合机产品目前市场规模同比呈现负向增长,但功能集成仍然是未来主力消费群体所偏向的发展方向,长期向好可能性较大。整体来看,厨小电领域分月趋势来看,由疫情带来的高基数效应逐渐褪去。

数据来源:奥维云网、中商产业研究院整理

数据来源:奥维云网、中商产业研究院整理

4.竞争格局

2021年上半年,小家电头部品牌集中发力线上市场,集中度有所提升,尾部品牌受到多方承压。不论是线上渠道还是线下渠道,市场都以美的、苏泊尔和九阳为主。线上渠道前五企业占比达72.9%,线下渠道前五企业占比达94.5%,市场整体集中度高。

线上渠道中前五企业分别为美的、苏泊尔、九阳、小熊及小米,占比分别为24.3%、22.3%、18%、5.6%及2.7%;线下渠道前五企业分别为美的、苏泊尔、九阳、松下、惠而浦,占比分别为38.7%、31.2%、22.6%、1.3%及0.7%。

数据来源:奥维云网、中商产业研究院整理

数据来源:奥维云网、中商产业研究院整理

四、小家电行业重点企业

1.美的集团

美的集团股份有限公司的主要业务消费电器、暖通空调、机器人与自动化系统、智能供应链(物流)。提供多元化的产品种类与服务,包括以厨房家电、冰箱、洗衣机、及各类小家电为核心的消费电器业务;以家用空调、中央空调、供暖及通风系统为核心的暖通空调业务;以库卡集团、美的机器人公司等为核心的机器人及自动化系统业务;以安得智联为智能供应链业务集成解决方案的服务平台。

2021年前三季度美的实现营业收入2629.43亿元,同比增长20.75%;实现归母净利润234.55亿元,同比增长6.53%。

数据来源:中商产业研究院整理

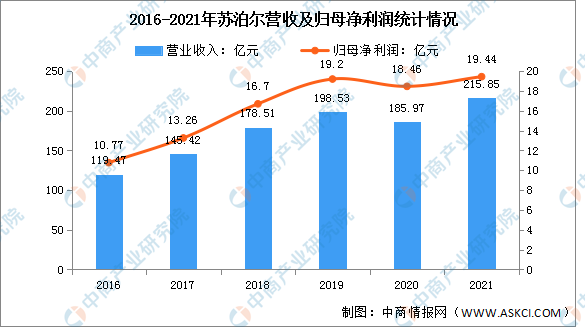

2.苏泊尔

浙江苏泊尔股份有限公司是一家主要从事厨房炊具和厨卫小家电、大家电、健康家电的研发、制造和销售的企业。其主要产品有电锅、套装锅和炒锅等。公司是中国较大的炊具研发、制造商,是国内炊具行业第一家上市的企业和省级高新技术企业,在全行业首家通过了ISO9002、ISO14000、GB/T28001认证体系。

2021年实现营业收入215.85亿元,同比增长16.07%;实现归母净利润19.44亿元,同比增长5.31%。

数据来源:中商产业研究院整理

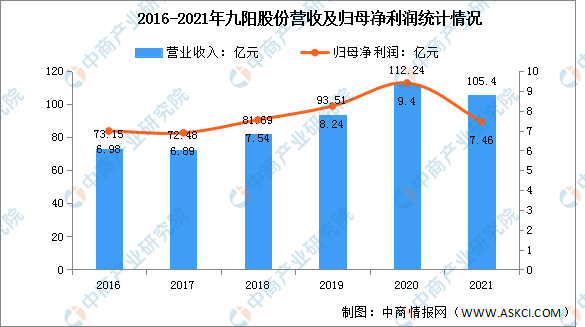

3.九阳股份

九阳股份有限公司主要从事小家电系列产品的研发、生产和销售。公司主要产品有豆浆机、电磁炉、电饭煲和料理机等厨房小家电产品,其中,豆浆机、破壁料理机、榨汁机、面条机和空气炸锅等主要优势品类牢牢占据市场第一的位置,其他大部分品类位列行业前三。

2021年实现营业收入105.4亿元,同比下降6.01%;实现归母净利润7.46亿元,同比下降20.64%。

数据来源:中商产业研究院整理

4.小熊电器

小熊电器股份有限公司主营业务为创意小家电研发、设计、生产和销售,创意小家电产品包括厨房小家电、生活小家电及其他小家电。

2021年前三季度实现营业收入23.65亿元,同比下降5.32%;实现归母净利润1.89亿元,同比下降41.3%。

数据来源:中商产业研究院整理

5.惠而浦

惠而浦(中国)股份有限公司旗下拥有惠而浦等多个品牌,业务遍及全球60多个国家和地区,涵盖冰箱、洗衣机,洗碗机,干衣机等,以及厨房电器、生活电器等系列产品线。

2021年前三季度实现营业收入37.08亿元,同比增长5.04%;归母净利润亏损2.27亿元。

数据来源:中商产业研究院整理

五、小家电行业发展前景

1.政策利好行业发展

近年政府出台一系列相关产业政策,推动家电产业向智能、绿色节能、高端及健康等产业升级方向发展,为小家电行业产品创新升级和自主品牌打造提供了政策支持。相关政策的出台有助于吸引更多生产要素进入小家电行业,推动小家电产业提质增效并构建高效的发展体系,为自主品牌发展高质量新产品提供了成长的土壤。

2.消费升级为行业发展支撑

我国商务部流通产业促进中心指出,“十三五”期间,消费已成为中国经济增长主引擎。超大规模市场释放的巨大消费潜力,为中国经济高质量发展提供了有力支撑。我国居民消费呈现出从注重量的满足向追求质的提升、从有形物质产品向更多服务消费、从模仿型排浪式消费向个性化多样化消费等一系列转变。消费供给侧的市场主体,积极顺应和把握消费升级大趋势,通过供给创新,增加有效供给,激发出更大的消费潜力。小家电有助于提升消费者生活品质,在多种场景中提供自动、便捷、安全、健康的生活辅助设备,种类繁多、创新迭出,既是消费升级的体现,其发展亦得到经济发展与消费升级的强劲支持。

3.产业链配套完善利于发展

小家电零部件较多,产业链涉及塑料、注塑、电动机、不锈钢、金属成型、控制面板、LCD显示、PCB电路板、低制程控制芯片、电子元器件、五金件等产业,配套完善,规模较大。小家电生产所需零部件在国内一般可以很方便地找到合适的供应商,为小家电的蓬勃发展以及技术创新提供了良好的产业土壤。我国凭借小家电完整的产业链、规模和完善的基础设施等优势,逐渐成为全球小家电的制造基地,根据招商证券研究报告,我国集中了全球小家电约80%的产能。