关键词:低压电器

中商情报网讯:低压电器是低压配电系统和低压配电网的结构基石,工业、农业、交通、国防和一般的居民用电领域大多采取低压供电。预计在“双碳”目标下,分布式新能源及新型配用电系统建设的快速,低压电器产业将迎来巨大的发展机遇。

一、产业链

我国低压电器产业链上游主要为原材料及零部件,包括铜材、钢材、银、塑料、电子元器件、控制器、驱动器、信号灯等;中游为配电电器、终端电器、控制电器、电子电器、仪表电器、电源电器等;下游为应用领域,包括电力、电子、建筑、汽车制造、通信、数据中心、石油化工等。

资料来源:中商产业研究院整理

二、上游分析

1.铜材

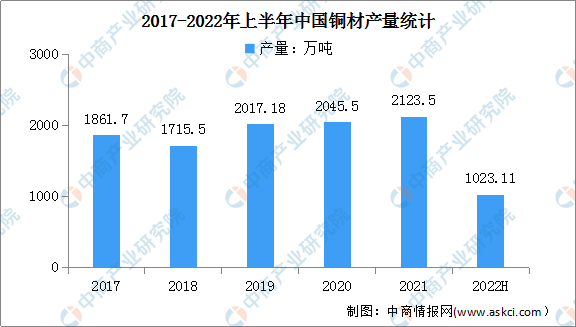

铜材是指以纯铜或铜合金制成各种形状包括棒、线等。数据显示,2021年中国铜材产量2123.5万吨。最新数据显示,2022年上半年,中国铜材产量为1023.11万吨,同比增长2.4%。

数据来源:中商产业研究院数据库

2.钢材

(1)钢材产量

目前,控制钢铁产量过快增长是新发展阶段的新要求,产量压减分类施策,实行“三限两不限”。随着压减钢铁产量政策不断清晰,各项工作有序进行,全国钢铁产量明显下降,取得了阶段性胜利。数据显示,2021年我国钢材产量达13.37亿吨,2022年上半年,我国钢材产量达6.67亿吨,同比下降4.6%。

数据来源:中商产业研究院数据库

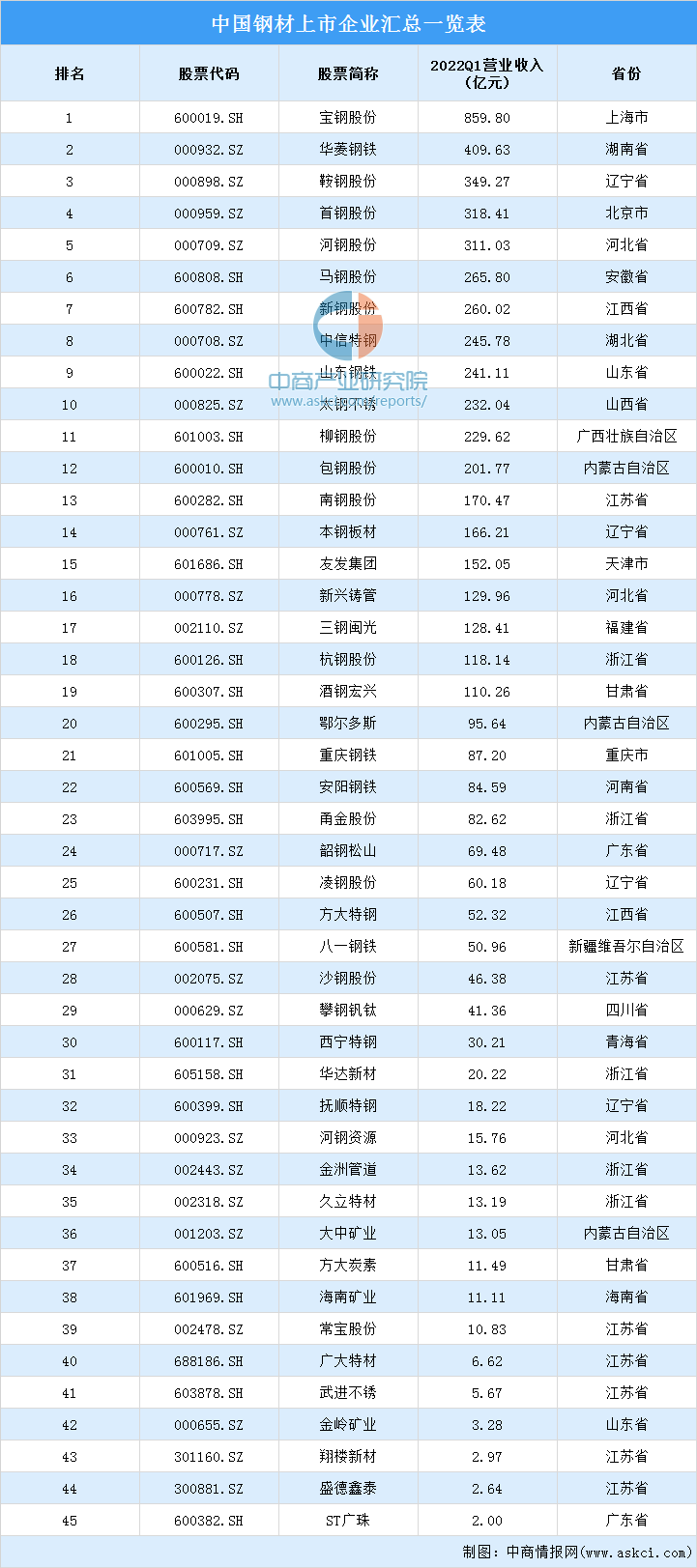

(2)钢材重点企业分析

资料来源:中商产业研究院整理

3.塑料

近年来,我国初级形态塑料总产量不断增长,由2017年的8377.8万吨增至2021年的11039.1万吨,年均复合增长率7.1%。最新数据显示,2022年上半年,我国初级形态塑料产量5627.01万吨,同比增长1%。

数据来源:中商产业研究院数据库

4.控制器

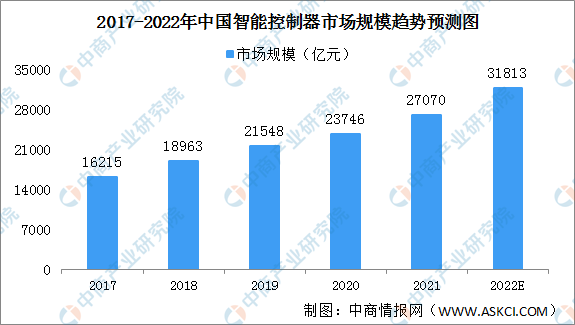

近年来,我国智能控制器市场规模不断增长,由2017年的16215亿元增至2020年的23746亿元,主要原因是我国拥有广阔的终端产品消费市场、完善的电子产业配套体系以及充足的劳动力资源,促使全球智能控制器产业逐渐向国内转移。预计2022年我国智能控制器市场规模将超3万亿元。

数据来源:中商产业研究院整理

三、中游分析

1.低压电器市场规模

随着疫情后经济的复苏、“双碳”、数字化等重大趋势,我国房地产、工业、电网、基础设施都呈现出较强的增长态势。数据显示,我国低压电器市场规模从2017年的648亿元增长至2020年的862亿元,2020年较2019年增长52亿元,同比增长6.4%。中商产业研究院预测,2022年我国低压电器市场规模将达985亿元。

数据来源:《中国低压电器市场白皮书》、中商产业研究院整理

2.低压电器行业竞争格局

目前,我国低压电器元件行业市场化程度较高,但集中度较低。低压电器生产企业数量众多,主要集中在浙江、江苏、北京等地。按体量排序可以将低压电器分为5个梯队,第一级别为100-150亿级别企业,包含施耐德及正泰,两企业均在建筑行业占据较大份额,其他领域施耐德优势行业集中在基础设施、工业及工业OEM,正泰则更多行业并行发展。

从国内低压市场Top5品牌的市占率来看,施耐德市场份额位居第一位,市场占比为15.3%;其次为正泰,市场占比为13.7%。

数据来源:中商产业研究院整理

3.低压电器进出口情况

近年来,我国低压电器产品进出口贸易相对稳定,由于新能源和智能电网的大力开发对可靠稳定的中、高端低压电器产品构成有着较大的需求,2021年我国低压电器产品进出口情况同比增长较快。数据显示,2021年我国低压电器产品累计出口227.7亿美元,创历史新高,同比增长31.1%,较2019年同期增长40.1%;进口额为174.1亿美元,同比增长16.4%,较2019年同期增长19.1%。

数据来源:中国海关、中商产业研究院整理

4.低压电器出口市场结构占比情况

2021年,中国香港、美国、越南、日本、德国分别是我国低压电器产品前五大出口目的地,共占整体出口额的一半以上。其中,对美国出口31.9亿美元,同比增长32.5%,市场份额为14.0%;对越南出口14.3亿美元,同比增长9.6%,市场份额为6%;对日本、德国分别出口11.2亿美元、10.5亿美元。

数据来源:中国海关、中商产业研究院整理

5.低压电器企业注册量

近年来,我国低压电器企业总体呈现增长趋势,每年新增企业较多。数据显示,2017年我国新增低压电器相关企业6767家,2018年新增企业7071家,达近年峰值。2021年全年,我国低压电器行业相关企业注册量951家。最新数据显示,2022年上半年,我国低压电器行业新增企业121家。

数据来源:企查查、中商产业研究院整理

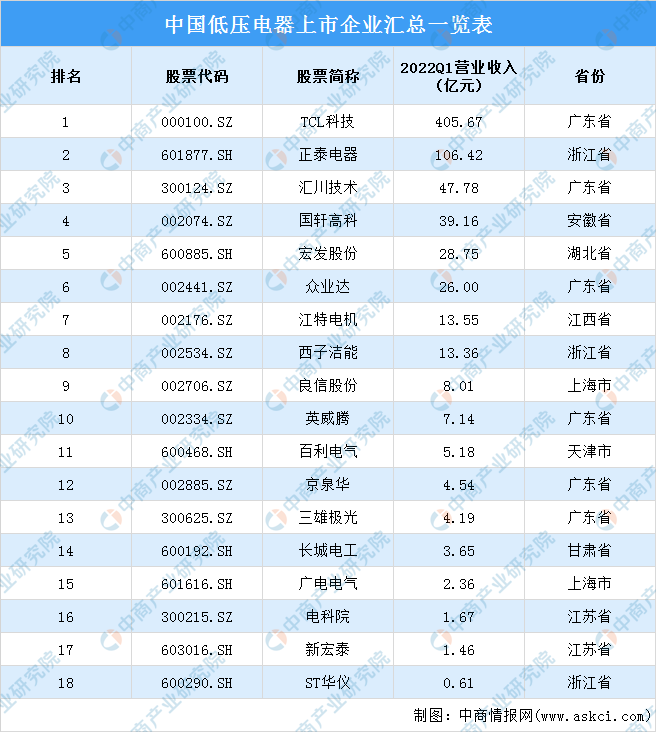

6.重点企业分析

资料来源:中商产业研究院整理

7.企业分布热力图

资料来源:中商产业研究院整理

四、下游分析

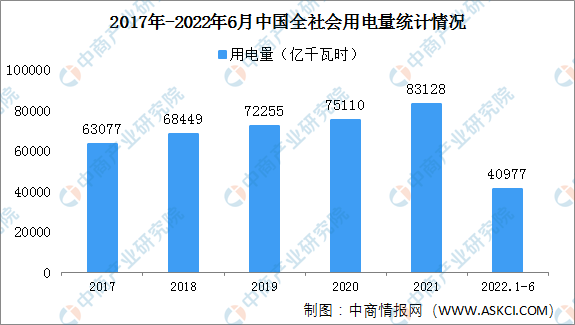

1.全社会用电量

2022年上半年,全国全社会用电量4.10万亿千瓦时,同比增长2.9%。一、二季度,全社会用电量同比分别增长5.0%、0.8%,二季度增速明显回落主要因4、5月受部分地区疫情等因素影响,全社会用电量连续两月负增长。6月,随着疫情明显缓解,稳经济政策效果逐步落地显现,叠加多地高温天气因素,当月全社会用电量同比增长4.7%,比5月增速提高6.0个百分点。6月电力消费增速的明显回升,一定程度上反映出当前复工复产、复商复市取得积极成效。

数据来源:国家能源局、中商产业研究院整理

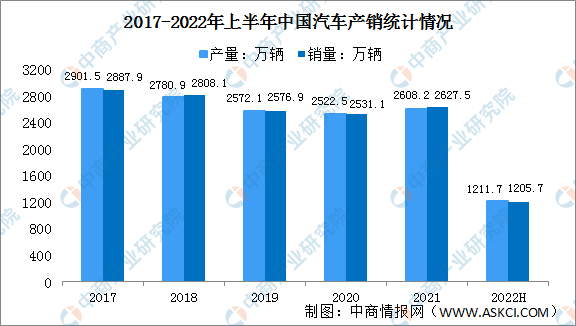

2.汽车制造

在国家购置税减半政策、地方政府促进汽车消费政策叠加下,2022年6月汽车市场表现良好。2022年6月,汽车产销分别完成249.9万辆和250.2万辆,环比分别增长29.7%和34.4%,同比分别增长28.2%和23.8%。上半年汽车产销分别完成1211.7万辆和1205.7万辆,同比分别下降3.7%和6.6%。

数据来源:中汽协、中商产业研究院整理

3.数据中心机柜

近年来,随着互联网及通信技术的不断发展,互联网、云计算、大数据等新产业蓬勃发展,数据中心机柜需求持续增长。数据显示,2021年我国在用数据中心机架规模达到520万架,近五年年均复合增速超过30%。预计2022年数据中心机柜数量将达670万架。

数据来源:中国信息通信研究院、中商产业研究院整理