中商情报网讯:锂电池正极材料的成本占比较高,占锂电池材料成本的30%-40%,是锂电池最为关键的材料。目前三元锂电池和磷酸铁锂电池是行业主流路线,磷酸铁锂受益于电动汽车和储能市场的增长带动,将成为未来5年增长最快的正极材料。

一、产业链

中国锂电正极材料上游为各类原材料及辅助材料;中游为不同类型的锂电正极材料,包括三元材料、磷酸铁锂、钴酸锂、锰酸锂;下游应用于动力锂电池、消费锂电池、储能锂电池。

资料来源:中商产业研究院整理

中国锂电正极材料产业链上游原材料上市企业包括五矿资本、宁波能源、格林美、厦门钨业、江特电机、佛山照明等,辅助材料企业包括TIMCAL、上海翠科化工、三爱富、厦门物投等;中游的锂电正极材料企业主要为江苏国泰、亿纬锂能、天齐锂业、格林美、容百科技等;下游锂电池企业主要为宁德时代、恩捷股份、先导智能、中伟股份、国轩高科等。

资料来源:中商产业研究院整理

二、上游分析

1.原材料

(1)镍钴锂产量

在新能源产业快速发展带动下,镍、锂产量保持增长。2022年上半年我国原生镍(原生物料生产的镍产品,包括电解镍、含镍生铁、镍盐等,折金属量)产量36.4万吨,同比增长6.4%,其中锂电池原料硫酸镍产量同比增长34.5%;碳酸锂、氢氧化锂产量分别为16.8万吨、11万吨,同比增长42.4%、35%;精炼钴(包括电解钴、钴粉、钴盐等,折金属量)产量为5.8万吨,同比下降6.9%。

数据来源:安泰科、中商产业研究院整理

(2)镍钴锂均价

2022年上半年金属钴、电池级碳酸锂、电解镍现货均价分别为51.4万元/吨、45.3万元/吨、20.6万元/吨,同比上涨48.5%、454%、57%。

数据来源:安泰科、中商产业研究院整理

2.粘结剂

近年来,受到中国新能源汽车高速发展的影响,动力电池需求不断增加,对锂电粘接剂的需求快速上升,中国锂电池粘结剂市场规模呈增长趋势。锂电粘结剂市场规模从2017年的21.32亿元增长至2020年的41.85亿元,年均复合增长率达25.21%,预计2022年市场规模将达62.1亿元。

数据来源:中商产业研究院整理

3.重点企业分析

资料来源:中商产业研究院整理

三、中游分析

1.产值

由于上游锂、钴、镍等金属价格的大幅上涨,正极材料的价格也随之出现较大幅度上涨,整个正极材料行业在2021年呈现“价量齐升”的繁荣景象并一直延续至今。2021年中国正极材料的产值达到1419.1亿元,同比增长123.1%,超过2017年产值的增幅。预计2022年产值将达1631亿元。

数据来源:EVTank、中商产业研究院整理

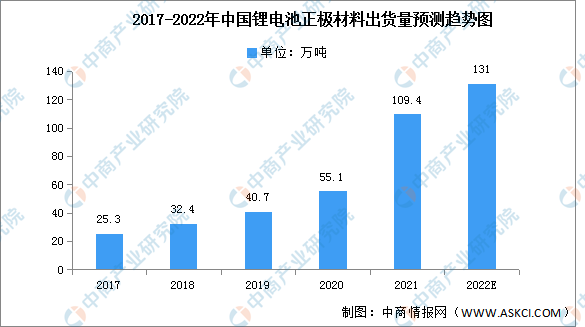

2.出货量

近年来,得益于新能源汽车和储能行业的发展,锂电池出货量提升,带动我国锂电池正极材料出货量快速增长。2021年,中国锂电正极材料出货量为109.4万吨,同比增长98.5%,预计2022年我国正极材料产量将达131万吨。

数据来源:EVTank、中商产业研究院整理

3.市场结构

2021年锂电池正极材料中,磷酸铁锂正极材料出货量45.5万吨,占比最多,达41.6%。在连续五年出货量落后三元的情况下实现反超,磷酸铁锂正极材料成为正极材料细分领域出货量最多,且增长速度最快的子行业。其次分别为三元正极材料、锰酸锂正极材料、钴酸锂正极材料,占比分别为38.6%、10.1%、9.8%。

数据来源:EVTank、中商产业研究院整理

4.细分市场

(1)磷酸铁锂正极材料

随着技术的不断发展,部分磷酸铁锂电动车理论续航达到三元锂电动车的水平,进一步放大了磷酸铁锂电池的低成本优势,推动磷酸铁锂反超三元锂成为产量最大的动力电池正极材料。近年来,中国磷酸锂铁正极材料出货量一直保持增长趋势,从2017年的5.5万吨增长至2021年的48万吨,年均复合增长率达71.88%,预计2022年将增长至83万吨。

数据来源:GGII、中商产业研究院整理

(2)三元正极材料

基于能量密度高、放电容量大、循环性能好、结构较为稳定的优势,三元正极材料已成为锂电池正极材料的重要发展方向。近年来,中国三元正极材料出货量一直保持增长趋势,2021年出货量达43万吨,同比增长80%,预计2022年出货量进一步增长至69.7万吨。

数据来源:GGII、中商产业研究院整理

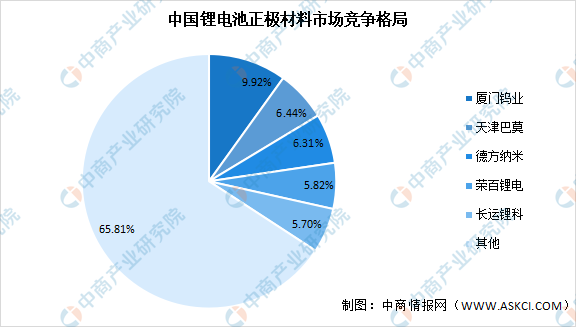

5.竞争格局

目前中国锂电正极材料市场竞争激烈,整体市场集中度较低,前五企业市场份额总和低于40%。其中市场份额占比最多的是厦门钨业,占比达9.92%。其次分别为天津巴莫、德方纳米、荣百锂电、长运锂科,占比分别为6.44%、6.31%、5.82%、5.70%。

数据来源:GGII、中商产业研究院整理

6.重点企业分析

资料来源:中商产业研究院整理

7.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.产量情况

受益于新能源汽车的大力发展,锂电池需求量也随之增长。近年来,中国锂电池产量一直保持增长趋势,从2016年的84.7亿支增长至2021年的232.6亿支,复合年均增长率达22.4%,预计2022年将进一步增长至251.2亿支。

数据来源:国家统计局、中商产业研究院整理

2.装机容量

由于中国从新冠疫情中快速恢复及新能源汽车行业的迅猛发展,锂电池装机容量也不断增长。近年来,我国锂电子电池装机容量增长,2020年中国锂电池装机容量达143GWh,同比增长8.66%,占全球的55.1%,预计2022年将增长至207.9GWh。

数据来源:弗若斯特沙利文、中商产业研究院整理

3.重点企业分析

截止至2021年12月31日,中国内地锂电池行业共30家上市企业,总市值达26519亿元。其中,宁德时代市值最高达13705.41亿元,恩捷股份和先导智能排名第二和第三,市值为2234.59亿元、1162.99亿元。中伟股份、国轩高科、中材科技、容百科技、新宙邦、科达利、多氟多进入前十,依次排名第4-10名。前十名企业总市值共达21149.78亿元,占全部上市公司市值的79.7%。

数据来源:Choice、中商产业研究院整理