关键词:负极材料

中商情报网讯:负极材料是锂离子电池的关键材料之一,约占锂电池成本的10%。目前常见的负极材料有石墨类负极材料、硅基负极材料、钛基负极材料、锡基负极材料等。其中,石墨负极材料由于具备电子电导率高、锂离子扩散系数大、嵌锂容量高、嵌锂电位低、材料来源广泛且价格便宜等优点,成为当前主流的锂离子电池负极材料。

一、产业链

锂电池负极材料上游主要包括天然石墨、石油焦、针状焦、沥青焦、二氧化硅、锂盐等原料,中游可分为碳系负极材料和非碳负极材料,下游应用于动力锂电池、消费锂电池、储能锂电池等领域。

资料来源:中商产业研究院整理

二、上游分析

1.石油焦

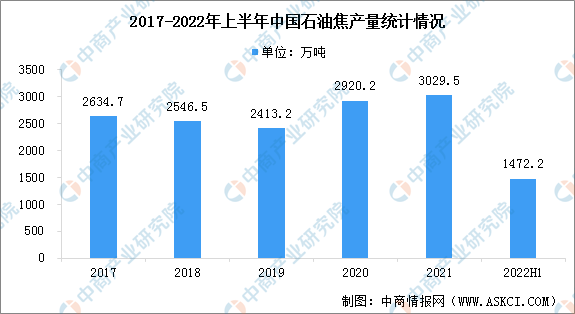

石油焦是原油经蒸馏将轻重质油分离后,重质油再经热裂的过程转化而成的产品,主要用来生产石墨电极、锂电负极、高端预焙阳极等。石油焦是石油炼化副产品,产出基本依赖石油炼化产量。2022年6月全国石油焦产量248.9万吨,同比下降1.8%,2022年1-6月全国石油焦产量为1472.2万吨,同比下降1%。

数据来源:国家统计局、中商产业研究院整理

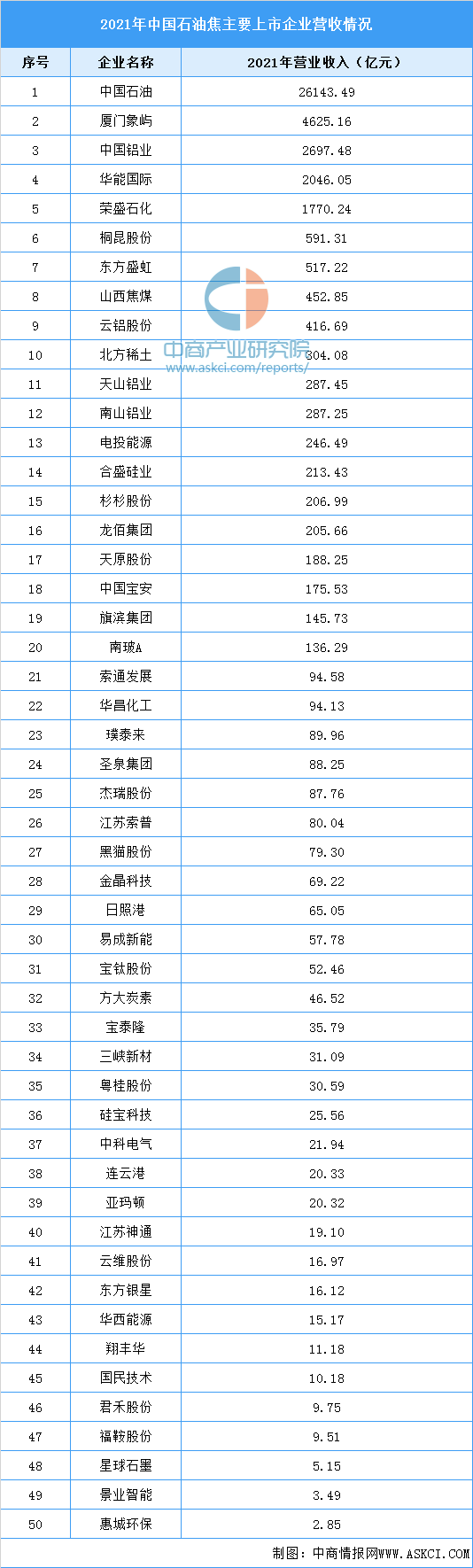

石油焦主要企业:

资料来源:中商产业研究院整理

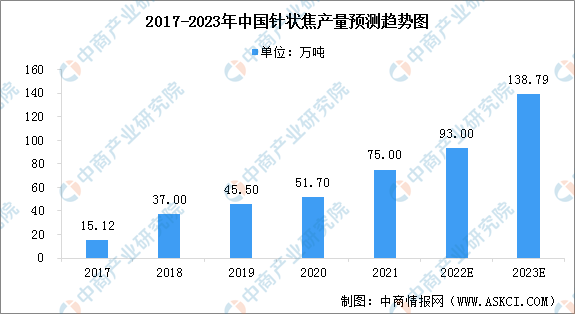

2.针状焦产量

针状焦是一种新型优质的碳素材料,外观为银灰色。针状焦原材料要求较高,是高端人造石墨的主要原材料。得益于我国锂离子电池行业的快速发展,针状焦市场需求释放,行业规模随之扩张。近年来中国针状焦产量实现爆发式增长,2021年产量超70万吨,预计2023年将继续保持增长,产量将达138.79万吨。

数据来源:中商产业研究院整理

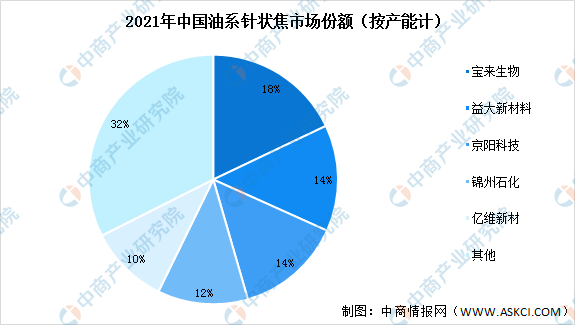

从市场份额来看,中国针状焦市场份额较为分散。2021年中国油系针状焦总产能为145万吨,生产企业共9家,其中排名前五的是宝来生物、益大新材料、京阳科技、锦州石化、亿维新材,产能分别为26万吨、20万吨、20万吨、17万吨、15万吨,分别占比18%、14%、14%、12%、10%。

资料来源:中商产业研究院整理

3.天然石墨产量

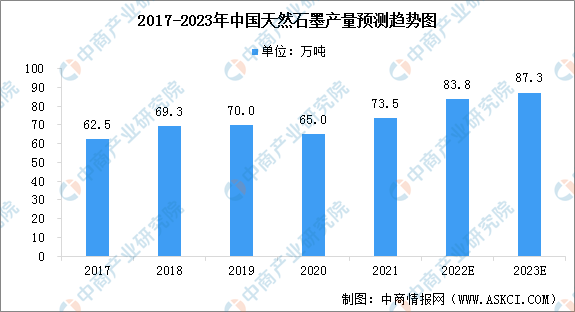

在锂离子电池、电弧炉钢铁等行业的推动下,我国天然石墨产量逐年增长。数据显示,2017-2021年国内天然石墨产量从62.5万吨增长至73.5万吨,期内年均复合增长率为4.14%。未来随着包括耐火材料、润滑油和锂离子电池在内的下游行业的需求不断攀升,中国天然石墨产量预计将在2023年达87.3万吨。

数据来源:弗若斯特沙利文、中商产业研究院整理

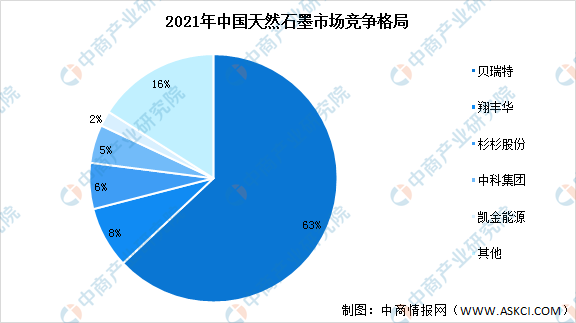

天然石墨可分为鳞片石墨和土状石墨,负极材料通常采用鳞片石墨。从市场竞争格局来看,贝特瑞独占63%的市场份额,翔丰华、杉杉占比分别为8%、6%。

数据来源:GGII、中商产业研究院整理

三、中游分析

1.负极材料市场规模

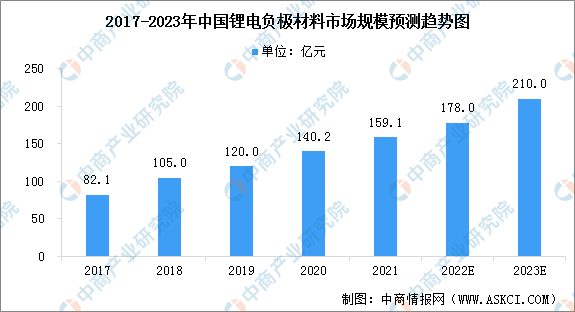

近年来,随着新能源汽车行业的兴起以及锂电池等产品的发展,负极材料市场规模稳步增长。数据显示,我国锂电池负极材料市场规模由2017年82.1亿元增至2021年159.1亿元,年均复合增长率为21%。中商产业研究院预测,2023年我国负极材料市场规模可达210亿元左右。

数据来源:中商产业研究院整理

2.负极材料出货量

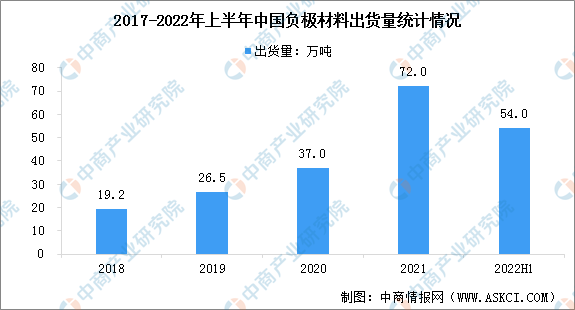

2022年上半年,国内新能源汽车销量达到260万辆,带动动力电池出货超200GWh。海外客户加速对人造石墨技术应用,推动我国负极海外出货上升。冬奥会后,限产限电放宽,石墨化产能利用率上升,负极产能得到部分释放,市场需求得到较好的满足。2022年上半年,中国锂电负极材料出货量54万吨,同比增长68%。

数据来源:GGII、中商产业研究院整理

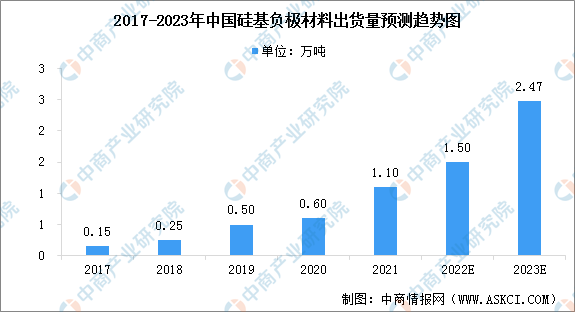

3.硅基负极材料出货量

近年来,中国硅基负极材料正在不断发展,硅基负极市场迎来快速增长,出货量预计大幅增加。2021年硅基负极材料出货量达1.1万吨,同比增长83%,占负极材料出货量的1.5%。随着特斯拉4680电池的量产以及大圆柱电池的推广应用,未来将继续增长,预计2023年将达2.47万吨。

数据来源:GGII、中商产业研究院整理

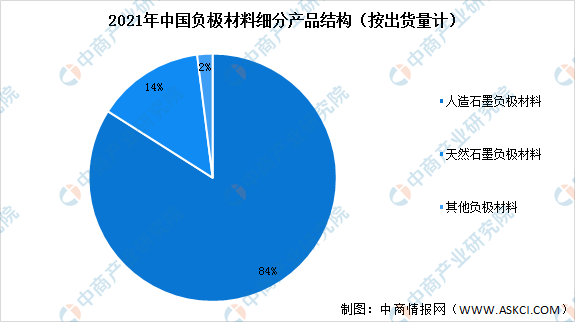

4.负极材料产品结构

从产品出货结构来看,受动力及储能市场需求带动,人造石墨对比天然石墨具有更好的一致性与循环性,带动人造石墨占比提升;我国主要锂电池企业逐步转向人造石墨,带动了人造石墨出货量占比进一步提升。2021年人造石墨产品占比持续提升,市场份额上升至84%;天然石墨占比下降,市场份额下滑至14%。

数据来源:GGII、中商产业研究院整理

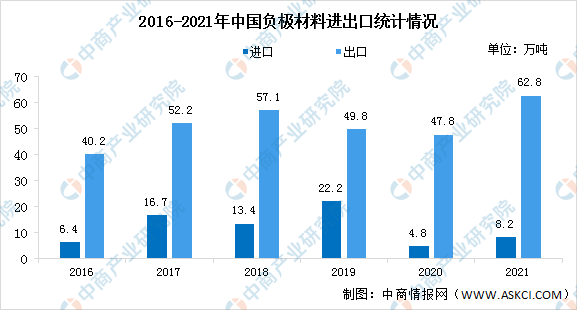

5.负极材料进出口量

我国负极材料出口远大于进口,进出口贸易顺差。数据显示,2021年中国负极材料出口量62.8万吨,同比增长31.4%,出口量超过此前2018年的最高值57.1万吨,创历史最高水平。2021年中国负极材料进口数量为8.2万吨,同比增长84.5%。

数据来源:中国海关、中商产业研究院整理

6.市场竞争格局

我国负极材料市场集中度较高,行业竞争格局相对较好,CR3达到56%。其中,贝特瑞、璞泰来(江西紫宸)和杉杉股份一直处于头部地位,占比分别为26%、15%、15%,东莞凯金近年市占率有所提高,占比13%。此外,贝特瑞、中科星城(中科电气)和尚太科技扩产积极,市占率提升较为明显。

资料来源:中商产业研究院整理

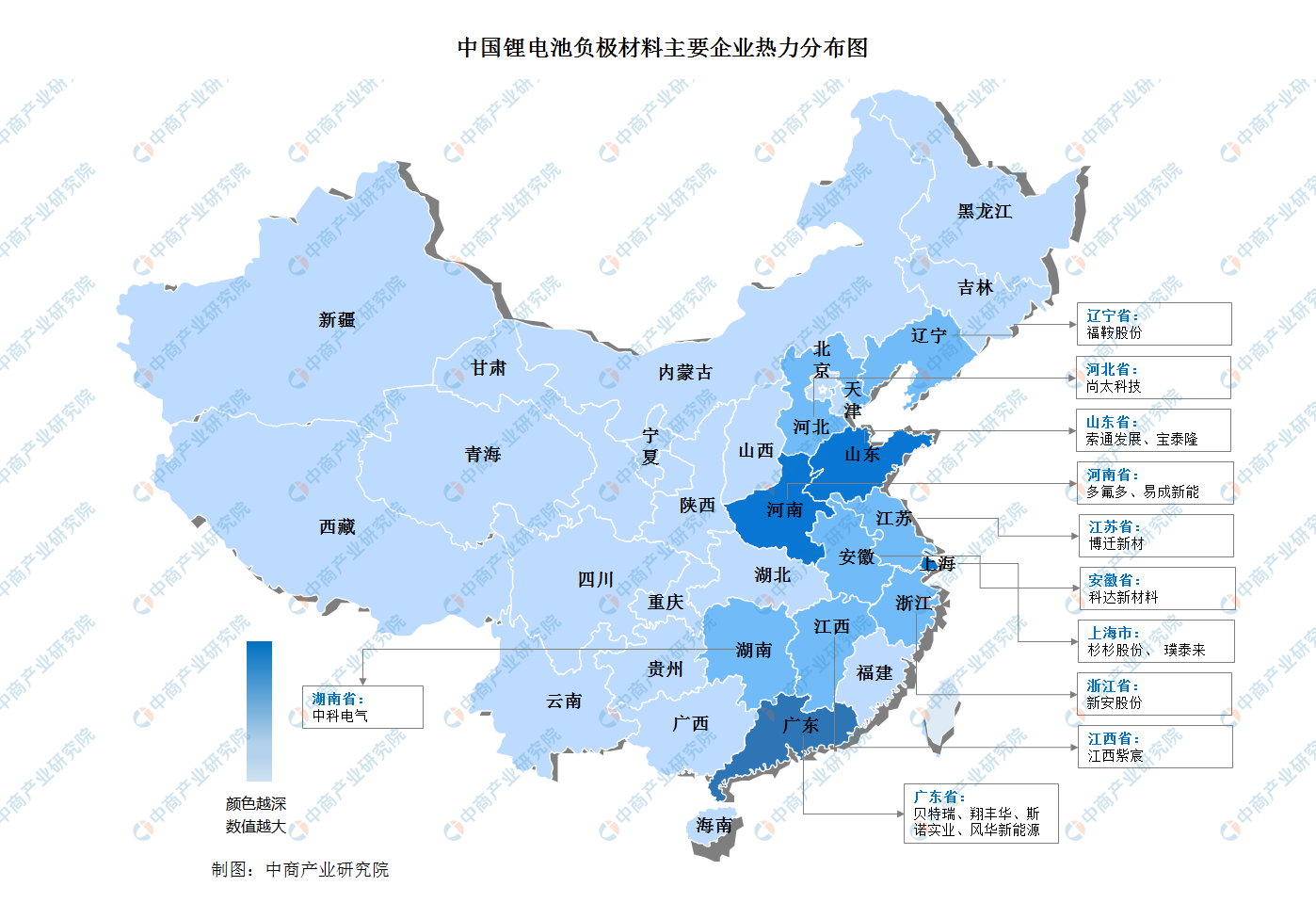

7.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

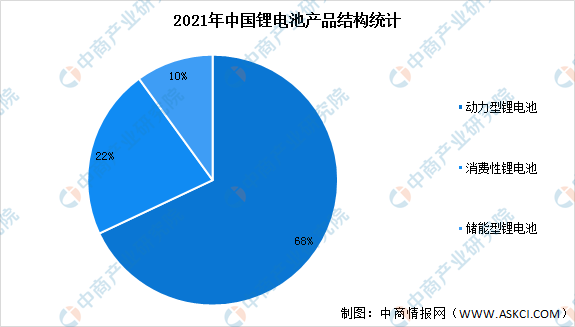

1.锂电池产品结构

从锂电池产品结构来看,我国锂电池主要分为动力型锂电池、消费型锂电池和储能型锂电池三大类,广泛应用于电动汽车、手机、笔记本电脑、电动自行车、电动工具、数码相机和储能等众多下游领域。数据显示,2021年受新能源汽车发展带动,锂电池市场中动力型锂电池产量最大,为220GWh,占比达到68%。其次为消费型锂电池,占比为22%,储能型锂电池占比最低,仅有10%。

数据来源:工信部、中商产业研究院整理

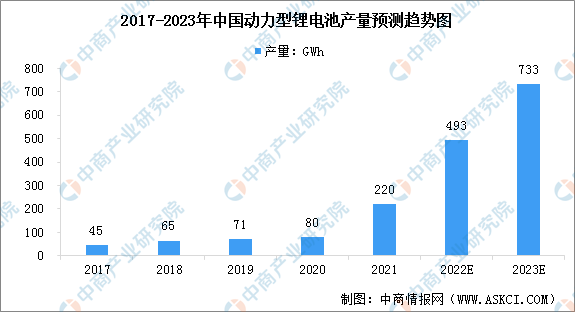

2.动力型锂电池

2021年,我国新能源汽车产量超350万辆,带动国内动力电池出货量增长。同时,欧洲新能源汽车市场继续高增长,带动国内部分头部电池企业出口规模提升,我国动力型锂电池产量呈高增长态势。数据显示,2021年我国动力性锂电池产量达220GWh,预计2023年将达733GWh。

数据来源:GGII、中商产业研究院整理

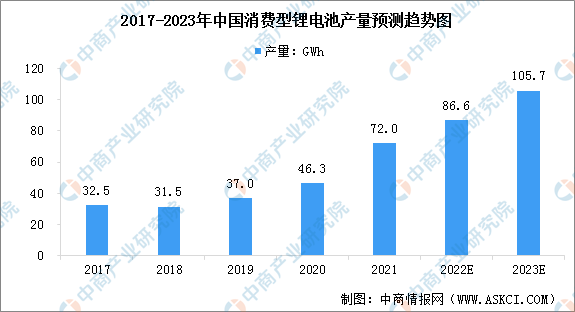

3.消费型锂电池

近年来,随着我国经济的快速发展以及居民消费能力的持续提升,我国3C数码类、电动工具类和小动力类产品需求量不断扩大,为消费型锂电池市场发展奠定了坚实的应用基础。2017-2021年,我国消费型锂电池以22%的复合年均增长率由32.5GWh增长到72GWh,预计2023年将达105.7GWh。

数据来源:GGII、中商产业研究院整理

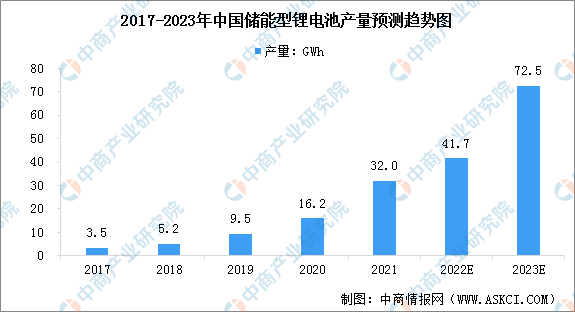

4.储能型锂电池

在风电、光伏装机量持续增长与5G基站建设加快的背景下,储能锂电池需求快速增长。储能电池作为储能系统的核心环节,未来受益于下游市场的高景气度,市场容量将有望持续快速扩大。2021年我国储能型锂电池产量达32GWh,预计2023年将达72.5GWh。

数据来源:GGII、中商产业研究院整理

5.主要企业

资料来源:中商产业研究院整理