根据第三方咨询机构高盛的报告,始发于汽车行业的全球芯片短缺,已影响了从钢铁和预拌混凝土到空调、啤酒厂、肥皂制造业等169个行业。

沿“缺芯潮”溯源,最初是全球发酵的新冠肺炎疫情,导致汽车厂商调整销售预测,向芯片代工厂提出减产要求。于是,芯片代工厂将原本给汽车厂商的订单留给云计算、消费电子等信息产品。

疫情得到一定控制后,汽车销量出现反弹,而芯片代工厂原本排好的消费电子订单却无法取消。如此循环,汽车行业成为了此次缺芯潮下首当其冲的行业。

另一大因素来自美国对华为的制裁,这成为扇动缺芯的“蝴蝶翅膀”。一来,华为体量大,对各类芯片都有需求,二来,华为之外的厂商同样担忧供应链安全,纷纷囤货自保。囤货之风在整个行业蔓延,甚至出现了很多伪需求,进一步加剧了芯片的供不应求。无法预料的自然灾害,让原本就供需紧张的芯片产业链雪上加霜。

业界预测缺芯持续的时间一再延长,从此前预估的持续至2021年下半年,到现在已经延长到2年-3年。

主要国家、地区和企业做了不少举措和布局,以应对不确定环境下的变化,增强自身供应链抗风险的能力。

对于中国来说,此次芯片荒让中国成为最大的半导体需求市场以及产能的中心,机会与挑战并存。

半导体供需矛盾“趋缓”

当前,在经历了近2年的缺芯和产能扩充之后,芯片行业的缺货潮似乎开始出现缓解的迹象。尤其是下半年以来,消费电子市场需求大幅降低,消费芯片出现减产砍单的现象。

此前,联发科已对四季度5G芯片砍单30%-35%;高通也对高端骁龙8系列产量下调10%-15%。天风证券分析师郭明錤表示,终端市场需求不振的情况恐怕到明年一季度都难以改善。

消费电子市场遇冷的隐忧,早在今年年初就已浮现。通货膨胀、俄乌战争、供应链受阻等多重因素共同作用下,PC、手机等消费电子产品出货量明显下降。在此趋势下,国际大厂纷纷拉响下行警报,包括英特尔、英伟达、美光等巨头在内的芯片企业均表示,之前各产品系列的需求连续两年激增,但未来几个月会较为坎坷,消费环境转冷。

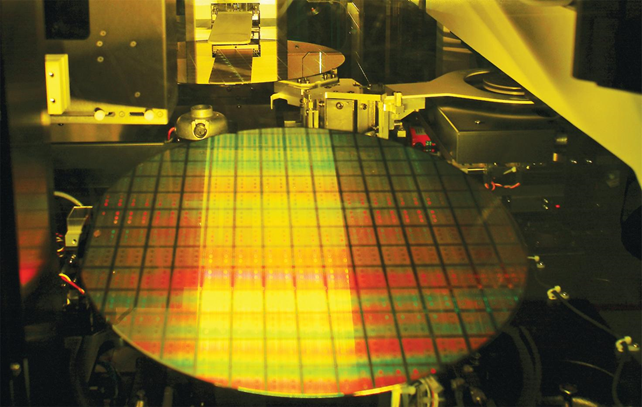

TrendForce指出,目前晶圆代工厂客户砍单的情况正持续扩大,包括电源管理芯片、图像传感器及部分MCU都已出现砍单情况,8英寸代工厂的产能利用率下滑情况最为显著。

因此,导致晶圆代工厂不得不通过降价“抢客”。据经济日报消息,已有晶圆代工厂近期降价逾一成。为了防堵订单流失,一些晶圆代工厂向客户约定,在部分特定制程开出“优惠价”,折让约个位数百分比,相当于变相降价。

台积电表示,针对消费电子产品需求疲软,半导体供应链库存过高的现象,预期需要几个季度时间重新平衡至较健康水平;中芯国际也遭遇到消费电子客户砍单,有些工艺节点松下来,正在寻找新客户补位。

有业内人士透露,以前都是客户送上门,现在需要出门找客户了。尽管代工厂都不愿意公开承认,但这些信息得到了多方交叉验证,跟代工厂打交道的芯片设计公司的反馈也是如此。

对此,中国国际经济交流中心美欧研究部副部长研究员张茉楠:过去两年,芯片大厂疯狂扩产,但现在全球经济增速放缓,需求减弱,因此出现了一种结构性供给过剩现象。

野村证券继8月底保守看待今明两年全球芯片出货成长率之后,在9月初又下修了这两年的成长率,将今年全球芯片出货成长率由原先预估的9.9%大砍至5.7%、2023年由衰退0.5%扩大至衰退6%。

芯片设计企业如何应对市场波动?

从缺芯“涨潮”到“退潮”,再到“砍单潮”起,面对产业波动,被裹挟其中的供应链公司如何自保?为应对芯片短缺都采取了哪些措施?

规模优势

在缺芯时期的产能争夺战中,具备一定规模的大公司更具优势。

众所周知,“保大客户”是业界在产能紧缺时期的共同策略,无论是晶圆厂、封测厂还是芯片设计厂商都会率先保证大客户的订单供应。

所以,行业大厂面对供应商的话语权更高,一般通过与晶圆厂、封测厂合作建设专线,制定长期产能规划来保证自身利益,在产能紧缺的时期也更有保障。

加价

另一方面,在芯片制造价格普涨的情况下,看到一些芯片制造厂开始不讲“武德”,在无法协调好诸多客户产能的情况下,在几家客户之间搞竞价,把每片600-800美元的8英寸晶圆,炒到了1600-1800美元,意味着芯片成本也要翻番,也加剧了原本就紧张的供应压力。

其实加价获得产能并非罕见,早在2020下半年,许多中小型半导体厂商在供应商的订单和产能就已经不能保证。在合作的晶圆厂排单已经遥遥无期,新供应商导入也并非一蹴而就,整个业内根本没有产能空缺,如果能用加价换来产能对于公司来说其实不算坏事。

有知情人透露,去年10月,涨价潮发酵最厉害时,一家设计企业就坐上了这样的牌桌。当时十几家海内外设计企业参与竞拍,他们最终以3倍的价格抢到了几千片晶圆的产能。“现实情况是,当时如果抢不到产能,可能公司就饿死了。”

据了解,这样一张入场券可不是随便谁都能拿到,要想参与竞拍,至少要先拿出高于原来50%的资金,而且有钱也不一定能买到产能,还得和代工厂有长期合作,投片量足够大的客户才有资格竞拍。

产业链关系&资源

此外,很多厂商均提到,在整个行业晶圆产能都较为紧张的时候,与多家晶圆和封测厂形成稳固、良性的合作机制,通过制订长期产能规划等方式确保晶圆产能,也是很重要的因素之一。

对于供应链产能紧缺的问题,近年来,国内外相关企业陆续宣布投建晶圆厂和封测生产线,同时公司也将通过配合当前供应商作产能扩充验证以及自身导入新供应商等方式,让供应链体系更为稳健,避免相关产能风险的出现。

服务供应商“牵线搭桥”

虽然有种种举措,但对于设计企业而言,芯片也未必能“抢”到,坐“等”芯片产能提高更不是办法。因此,行业厂商在争取产能上还有了一些“变通之道”。

比如,通过服务供应商在中间“牵线搭桥”也不失为一种好方法。

尤其是针对中小芯片设计企业而言,在行业厂商都在显神通争夺产能的背景下,几乎所有的晶圆厂、封测厂产能都排满了,大客户也仅仅能够做到“锁产能”,而为了保障对重要客户的供应,其他客户的产能份额不可避免的受到挤压。

相比行业大厂,中小型芯片设计企业不具备相应的资金和技术实力,往往由于出货量较少或者支付能力有限,在产业链话语权微弱,无法获得产能,要直接建产线显然更是不现实的。

这种情况下,大量的芯片设计公司拿不到产能,很多小公司的订单永远在排队中。这些拿不到产能、看不到未来的中小设计厂或将面临被洗牌出局的窘境,只能想尽办法保证存活。

对于更早阶段的企业,产品已经流片的公司拿不到量产的产能,产品不能推向市场验证;产品还没有流片的公司,可能连流片都无法进行。产品进度停滞一年的时间,对一家初创企业来说无异于灭顶之灾。

在深入产业了解后能发现,其实无论产能状况如何,在当前供应链结构下,中小芯片设计企业与晶圆厂之间存在诸多待完善的问题,比如:

1. 中小设计企业对Foundry体系不了解,缺乏工艺选型经验,对流程不熟悉、交期变化和产能波动等都大大增加了初创公司与晶圆代工厂的沟通成本;

2. 缺乏系统的供应链管理能力,尤其在ramp up阶段,对产能、交期、质量过于乐观,影响TTM;

3. 缺乏备货机制,恐慌性下单或有了订单再下单导致产能跟不上市场需求。

对此,摩尔精英流片业务负责人表示,对于这些资金、人力都短缺的初创型芯片设计企业,只有在有限的时间和资金中做出产品,才能获得下一轮资本的青睐,才不会消失在时间的洪流中。而在此过程中,选择一家可靠、合适的服务供应商便成了重中之重。

以摩尔精英流片业务为例来看,可以通过一站式服务对接全球数十家主流Foundry,工艺覆盖8nm-350nm。在晶圆厂产能紧张的阶段,利用平台的技术和产业资源帮助中小设计企业争取产能,选择合适的工艺平台。

除了帮助中小芯片设计企业争取产能之外,在当前芯片短缺态势趋缓,甚至产能出现松动、上游厂商砍单的情况下,供应链服务商还能帮助晶圆代工厂整合大量中小客户的订单需求,为合作Foundry提供长尾客户的高效支持管理,提升产线利用率,以及进一步了解行业中不断演进、变化的客户和市场需求。

综合来看,类似于摩尔精英流片服务的服务供应商能够通过整合和利用自身的技术和资源,协助客户和晶圆厂解决当前所遇到的供应链难点,从技术、商务、产能等方面提供最优解,显著降低客户成本和开发风险,缩短客户芯片研发周期。同时,也能帮助晶圆厂充分利用产能,以及了解长尾客户及市场的需求。

简单总结就是,产能紧张时帮芯片设计企业找产能,产能松动时帮晶圆代工厂找客户,帮助产业上下游企业更好的应对产能波动周期。

结语

行业洗牌向来残酷。

产能紧张时,有产能的企业可在提价的同时扩大市场占有率,而无产能企业可能将很快遇到现金流问题,继而客户流失,最后倒闭或者被收购,导致整个行业进入强者恒强的局面。

这种情况下,中小设计公司最好是考虑灵活产品设计,或者通过与下游客户联动等方式争取产能,等待上游产能逐渐复苏。

不夸张地说,这一轮缺芯危机为全行业敲响了警钟。即便如今芯片行业已经挺过了最艰难的时期,但其中的亲历者都会记住一个教训,供应链安全有时是比产品研发更要紧的事。