关键词:汽车电子

中商情报网讯:汽车电子是用传感器、微处理器、执行器、电子元器件及其零部件组成的电控系统。其最重要的作用是提高汽车的安全性、舒适性、经济性和娱乐性。近年来,我国汽车电子行业在汽车国内汽车行业飞速发展的带动下发展迅猛。

一、产业链

汽车电子产业链上游为零部件及元器件,主要包括传感器、处理器、软件算法、通信模块、显示屏、三电控制系统等。中游为系统集成,主要包括发动机电子系统、底盘电子系统、自动驾驶系统、车身电子系统、安全舒适系统、信息娱乐与网联系统。下游应用为整车环节。

图片来源:中商产业研究院

二、上游分析

1、传感器

(1)市场规模

传感器是汽车电子的上游元器件之一,近年来,随着自动化快速演进、人工智能不断发展,中国传感器的市场规模不断扩大。数据显示,2020年中国传感器市场规模2510亿元,同比增长14.7%。预计2023年中国传感器市场规模将进一步增至3441亿元。

数据来源:中商产业研究院整理

(2)竞争格局

伴随着我国信息化的高速发展,近年来我国的传感器行业发展飞快。从竞争格局来看,我国传感器行业TOP5占据了国内传感器市场40%以上的份额,行业竞争格局逐渐成熟。其中,华工科技传感器产品主要应用于智慧出行、智慧家庭、智慧医疗、智慧城市等领域,是全球有影响力的传感器系统解决方案提供商,具有较强的竞争优势;大立科技是国内少数能够独立研发、生产红外热成像相关核心芯片,机芯组件到整机系统全产业链完整的高新技术企业,旗下传感器业务占比高达90%以上,主要生产红外温度成像传感器;歌尔股份目前精密零组件收入规模较大,歌尔传感器涵盖压力传感器、交互类传感器和流体传感器等,广泛应用于各类消费类电子产品,处于行业领先地位,竞争力较强。

资料来源:中商产业研究院整理

2、显示屏

(1)产能规模

在区域集群协同发展之下,中国新型显示产业产能规模已成为全球第一。数据显示,我国新型显示产业规模持续扩大,2022年显示面板年产能超2亿平方米,有力支撑智能手机、电视、显示器、笔记本电脑、平板电脑等领域应用。

数据来源:中国光学光电子行业协会、中商产业研究院整理

(2)市场规模

作为最大的面板生产制造基地和研发应用地区,中国已成为全球显示产业发展的重要引擎。中国新型显示产业在过去十多年内,规模持续增长。数据显示,2017-2021年,中国新型显示产业规模从2758亿元增长至5868亿元,年均复合增长率达20.77%,预计2023年中国新型显示产业规模将达到8559亿元。

数据来源:中国光学光电子行业协会、中商产业研究院整理

3、电子电器件

(1)市场规模

电子元器件是现代电子工业的基础,几乎涉及到国民经济各个工业部门和社会生活各个方面,下游应用领域十分广泛,近年来,市场规模增长显著。数据显示,我国电子元器件市场规模由2017年的18310亿元增长至2021的22095亿元,复合年均增长率为4.8%,预计2023年将达23769亿元。

数据来源:IBISWORLD、中商产业研究院整理

(2)重点企业

资料来源:中商产业研究院整理

4、动力电池

(1)动力电池产销量

受到新能源汽车市场渗透率不断提升的影响,动力电池的市场需求量也快速地增长。2022年中国动力电池产量达545.9GWh,同比增长148.5%;销量达465.5GWh,累计同比增长150.3%。

数据来源:中国汽车动力电池产业创新联盟、中商产业研究院整理

(2)动力电池装机量

近几年中国动力电池产销量整体保持上涨趋势。2017年我国动力电池装车量仅36.4GWh,2022年我国动力电池累计装车量294.6GWh,同比增长90.7%。

数据来源:GGII、中商产业研究院整理

(3)动力电池竞争格局

2022年全年共有57家动力电池企业实现装车配套,其中宁德时代凭借48.2%的占比位居第一。其次分别为比亚迪、中创新航、国轩高科、欣旺达,占比分别为23.5%、6.5%、4.5%、2.6%。

数据来源:中商产业研究院整理

三、中游分析

1、汽车电子市场规模

受到新能源汽车产销两旺的影响,汽车电子化程度持续提升,汽车电子将迎来长景气周期,行业将迎来一次全产业链级别的大发展机遇。汽车的智能化、电动化推动汽车电子市场规模的增长。

近年来,中国汽车电子市场规模一直保持稳定增长,2021年中国汽车电子市场规模达8894亿元,同比增长12%。预计2023年中国汽车电子市场规模将进一步增长至10973亿元。

数据来源:汽车工业协会、中商产业研究院整理

2、汽车电子市场结构

从汽车电子的市场份额分布来看,整体竞争较为激烈,市场份额相差不大。其中占比最多的是动力控制系统,占整体市场的28.7%。其次为底盘与安全控制系统,占比26.7%;车身电子占22.8%,车载电子占21.8%。

数据来源:中商产业研究院整理

3、汽车电子产品渗透率

汽车电子行业覆盖多个领域,后倒车雷达细分市场渗透率为86.25%,中控屏幕渗透率为85.57%,驻车影像系统为78.50%,巡航系统为72.58%,除此之外其他的细分市场渗透率较低,大多都在40%以下,有较大的市场提升空间。

数据来源:中商产业研究院整理

4、汽车电子投融资情况

中国汽车电子领域融资情况较为可观,呈现整体上升的趋势,吸引了不少汽车电子投资机构。具体如图所示:

资料来源:IT桔子、中商产业研究院整理

5、汽车电子竞争格局

随着本土汽车电子产业技术的逐渐成熟,在国家政策导向引领下,一批具备头部汽车品牌配套能力的本土优质汽车电子企业,逐渐突破国际汽车电子厂商的技术壁垒,进入国内外主要汽车主机生产企业的供应链体系。

数据来源:中商产业研究院整理

6、重点企业分析

资料来源:中商产业研究院整理

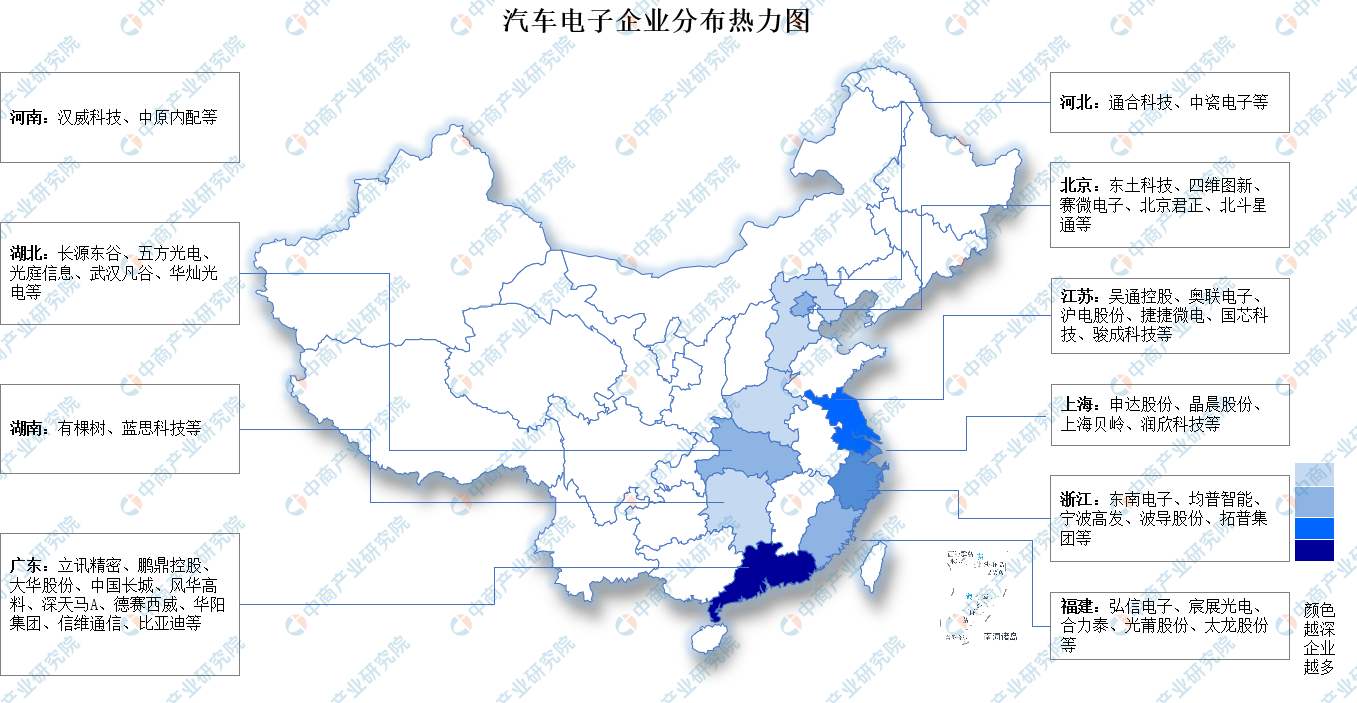

7、企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1、汽车产销量

(1)整车产销量

2022年,汽车产销分别完成2702.1万辆和2686.4万辆,同比分别增长3.4%和2.1%,与上年相比,产量增速持平,销量增速下降1.7个百分点。

数据来源:中汽协、中商产业研究院整理

(2)乘用车产销量

2022年,乘用车产销分别完成2383.6万辆和2356.3万辆,同比分别增长11.2%和9.5%,增速高于行业总体。

数据来源:中汽协、中商产业研究院整理

(3)商用车产销量

2022年,商用车产销分别完成318.5万辆和330万辆,同比分别下降31.9%和31.2%,呈现两位数下滑。

数据来源:中汽协、中商产业研究院整理

2、汽车制造

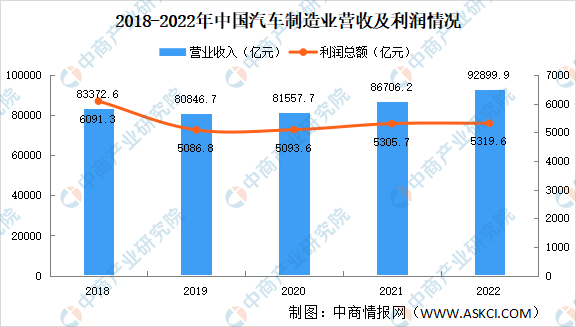

2019年以来中国汽车制造业营业收入及利润稳步增长。2022年中国汽车制造业营业收入92899.9亿元,同比增长6.8%。利润总额5319.6亿元,同比增长0.6%。

数据来源:国家统计局、中商产业研究院整理

3、汽车服务

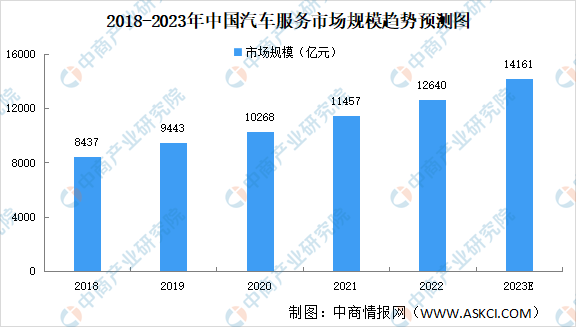

受庞大并持续增长的汽车保有量及日渐增长的车龄的推动,中国汽车服务市场成为全球汽车服务市场增长最快的国家之一。2020年中国汽车服务市场规模为10268亿元,预计到2023年将达到14164亿元。

数据来源:中商产业研究院整理