关键词:半导体分立器件

中商情报网讯:近年来,半导体分立器件行业下游需求比较大,同时全球半导体分立器件产能慢慢地迁移至我国。中国分立器件市场的消费需求日益增加,消费支出增加,市场规模将进一步扩大,市场机会也将不断增加。

一、半导体分立器件定义

半导体分立器件,泛指半导体晶体二极管、半导体三极管简称三极管、三极管及半导体特殊器件。电子产品根据其导电性能分为"导体"和"绝缘体",半导体介于"导体"和"绝缘体"之间,半导体元器件以封装形式又分为“分立”和“集成”如:二极管、三极管、晶体管等。具体如图所示:

资料来源:中商产业研究院整理

二、半导体分立器件行业发展政策

近年来,中国半导体分立器件行业受到各级政府的高度重视和国家产业政策的重点支持。国家陆续出台了多项政策,鼓励半导体分立器件行业发展与创新,《关于深入推进世界一流大学和一流学科建设的若干意见》《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》《基础电子元器件产业发展行动计划(2021-2023)》等产业政策为半导体分立器件行业的发展提供了明确、广阔的市场前景,为企业提供了良好的生产经营环境。具体情况列示如下:

资料来源:中商产业研究院整理

三、半导体分立器件行业发展现状

1.市场规模

我国已经成为全球重要的半导体分立器件制造基地和全球最大的半导体分立器件市场,2021年我国半导体分立器件市场规模已达到3037亿元,同比增长9.9%,预计2023年将达3148亿元。

数据来源:半导体行业协会、中商产业研究院整理

2.产量

近年来,半导体分立器件的下游物联网、可穿戴设备等新兴应用领域成为新增长点,2021年我国半导体分立器产量为7868亿只,同比增长7.5%,预计2023年将达7875亿只。

数据来源:半导体行业协会、中商产业研究院整理

3.二极管

二极管制造技术相对成熟、技术壁垒相对较低。近年来,国内二极管厂商凭借成本较低、供给充足、质量稳定等优势,持续提升市场份额,在该领域率先完成国产替代和突破。2021年中国二极管市场规模达23.15亿美元,同比增长41.33%,预计2023年将达19.57亿美元。

数据来源:中商产业研究院整理

4.三极管

三极管作为电流控制型分立器件,在消费类电子、网络通讯、工业、安防等领域对分立器件功耗和频率要求愈发严格的背景下,其市场空间正逐步被MOSFET等元器件取代。2021年工作三极管市场规模达4.76亿美元,同比增长35.56%,预计2023年将下降至3.66亿美元。

数据来源:中商产业研究院整理

5.晶闸管

晶闸管作为一种技术相对成熟的产品,其市场成长性趋于稳定。2021年我国晶闸管市场规模达21.14亿元,同比增长33.63%,预计未来将持续增长,2023年市场规模将达27.9亿元。,

数据来源:中商产业研究院整理

四、半导体分立器件行业重点企业

1.华润微

华润微电子有限公司的主营业务是功率半导体、智能传感器及智能控制产品的设计、生产及销售,以及提供开放式晶圆制造、封装测试等制造服务。华润微的主要产品是功率半导体、智能传感器、开放式晶圆。

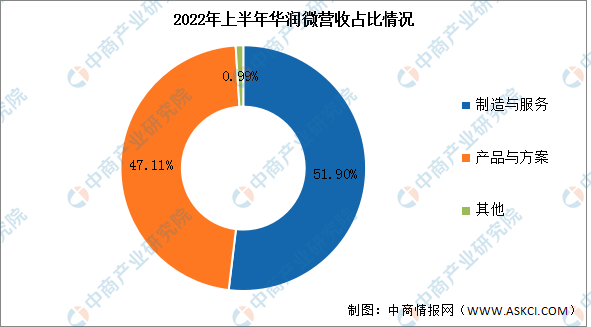

2022年前三季度实现营业收入76.32亿元,同比增长10.16%;实现归母净利润20.57亿元,同比增长22.15%。2022年上半年主营产品包括制造与服务、产品与方案,营收占比分别为51.90%、47.11%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

2.士兰微

杭州士兰微电子股份有限公司的主营业务是电子元器件的研发、生产和销售。产品主要有集成电路、器件、发光二极管。

2022年实现营业收入82.82亿元,同比增长15.12%;实现归母净利润10.52亿元,同比下降30.7%。2022年主营产品包括分立器件产品、集成电路、发光二极管产品,营收占比分别为53.93%、32.88%、8.85%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.扬杰科技

扬州扬杰电子科技股份有限公司集研发、生产、销售于一体,专业致力于功率半导体芯片及器件制造、集成电路封装测试等高端领域的产业发展。扬杰科技主营产品为各类电力电子器件芯片、功率二极管、整流桥、大功率模块、小信号二三极管、MOSFET、IGBT及碳化硅SBD、碳化硅JBS等,产品广泛应用于5G、电力电子、消费类电子、安防、工控、汽车电子、新能源等诸多领域。

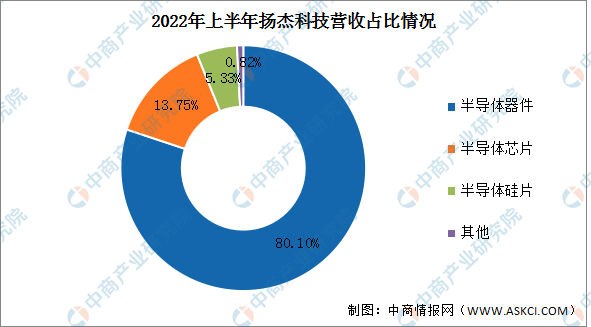

2022年前三季度实现营业收入44.18亿元,同比增长36.32%;实现归母净利润9.28亿元,同比增长64.25%。2022年上半年主营产品包括半导体器件、半导体芯片、半导体硅片,营收占比分别为80.10%、13.75%、5.33%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

4.华微电子

吉林华微电子股份有限公司主营业务为功率半导体器件的设计研发、芯片制造、封装测试、销售等业务。华微电子的产品主要服务于家电、绿色照明、计算机及通讯、汽车电子四大领域。

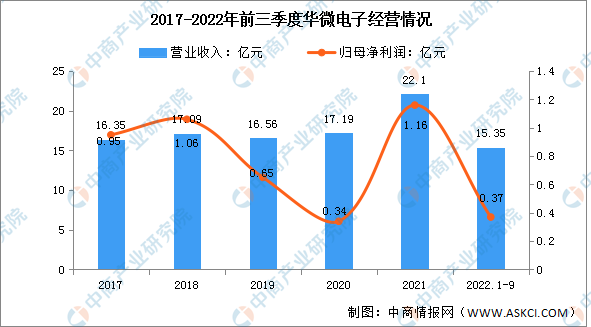

2022年前三季度实现营业收入15.35亿元,同比下降4.06%;实现归母净利润0.37亿元,同比下降40.32%。2021年半导体分立器件营收占比达97.68%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

5.新洁能

无锡新洁能股份有限公司的主营业务为MOSFET、IGBT等半导体芯片和功率器件的研发设计及销售。公司的主要产品是MOSFET、IGBT等半导体功率器件,新洁能销售的产品按照是否封装可以分为芯片和封装成品。新洁能产品系列齐全,广泛应用于消费电子、汽车电子、工业电子、新能源汽车/充电桩、智能装备制造、物联网、光伏新能源等领域。

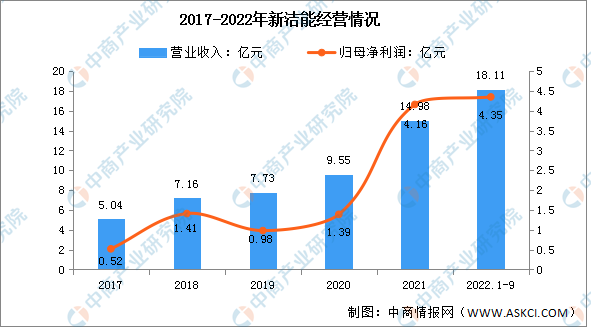

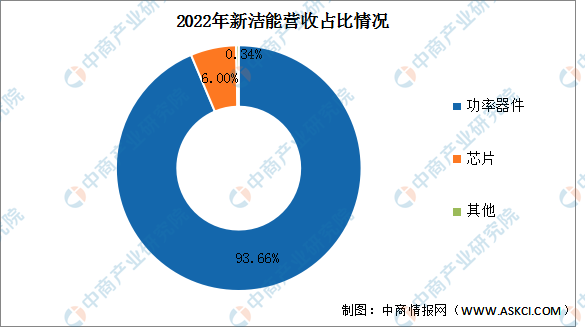

2022年实现营业收入18.11亿元,同比增长20.89%;实现归母净利润4.35亿元,同比增长6.1%。2022年主营产品包括功率器件、芯片,营收占比分别为93.66%、6.00%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、半导体分立器件行业发展前景

1.政策利好行业发展

半导体产业是我国支柱产业之一,半导体分立器件行业是半导体产业的重要组成部分。发展我国半导体分立器件相关产业,提升国内半导体分立器件研发生产能力是我国成为世界半导体制造强国的必由之路。《战略性新兴产业重点产品和服务指导目录》等多项政策亦明确了半导体分立器件的地位和范围,提出了要重点发展MOSFET和IGBT功率器件的要求。国家相关政策的出台有利于半导体分立器件行业市场规模的增长,并进一步促进了半导体分立器件行业健康、稳定和有序地发展。

2.下游行业市场需求广阔

下游应用市场的需求变动对半导体分立器件行业的发展具有较大的牵引及驱动作用。近年来,移动互联网、智能手机、平板电脑等新技术和新产品的爆发性增长推动了消费电子市场对分立器件产品的大规模需求。汽车电子、工业电子、通信设备等领域的稳步增长也给分立器件产品提供了稳定的市场需求。未来,受益于国家经济结构转型升级以及新能源、物联网等新兴技术的应用,新能源汽车/充电桩、智能装备制造、物联网、光伏新能源等下游市场将催生出大量的产品需求。此外,下游应用领域终端产品的更新换代及科技进步引致的新产品问世也为半导体分立器件产品需求提供了强有力支撑。下游行业的发展趋势为半导体分立器件行业的发展提供了广阔的市场空间。

3.进口替代效应不断凸显

半导体分立器件起源于欧美,日韩后续不断形成其自身竞争优势。英飞凌(Infineon)、安森美(ONSemiconductor)、意法半导体(STMicroelectronics)等国际一流半导体制造企业长期占据着我国半导体分立器件的高端应用市场,但该等厂商产品的价格十分高昂,无法满足国内迅速爆发的市场需求,导致国内市场供求存在失衡。近年来,我国政府不断出台多项鼓励政策,大力扶持半导体行业。随着国内企业逐步参与到全球半导体分立器件市场的供应体系,以及下游行业大力创新的驱动,国内企业逐步积累了较为丰富的半导体研发和生产技术经验,部分优秀企业参与到中高端半导体分立器件市场的竞争,并取得了一定的知名度和市场占有率。未来,随着国内企业逐步突破行业高端产品的技术瓶颈,我国半导体分立器件对进口的依赖将会进一步减弱,进口替代效应将显著增强。