一个多世纪以来,东芝一直是电子行业家喻户晓的品牌。在此期间,该公司一直处于技术创新的前沿,特别是在内存领域,东芝是该行业最大的参与者之一。尽管取得了成功,东芝多年来也面临着挑战。

现在,东芝的波动终于到了顶点:日本电机大厂东芝(Toshiba)23日宣布,将接受日本企业联盟(JIP)的股份公开收购提案(TOB)。依照东芝市值计算,该提案总额约2兆日元(约150亿美元)。东芝考虑在收购案完成后,将从日本股市下市。该收购案也可望将东芝多年来的动荡画下句号。

探秘东芝兴衰的背后,能给我们带来怎样的启示?

东芝悠久的电子创新历史

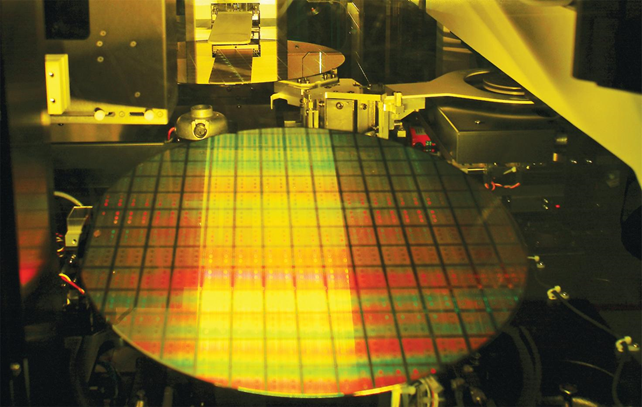

东芝于 1875 年首次在日本成立,从那时起,它已被证明是全球技术社区的主要贡献者,特别是在半导体存储器市场,其一些最值得注意的创新包括:

“全球首创” 256 Gb、48层BiCS Flash芯片;

3D NAND 内存技术可提高 NAND 闪存中的位密度。

东芝还在存储器行业之外做出了重大贡献,包括:

用于汽车安全的功率 IC;

用于汽车 LiDAR 的硅倍增器;

三栅极 IGBT可实现更快的开关和更高效的电力电子设备。

虽然这份清单并未详尽列出东芝的所有业绩,但它展示了东芝在许多领域和产品类别中的影响力之广。

东芝的野心

“Toshiba,Toshiba,新时代的东芝”,这首脍炙人口的广告歌不知道现在还有多少人记得,与之同时风靡的东芝家用电器,也曾走进千家万户,带给人们生活极大的便利,甚至成为了那个时代的专属记忆。

1939年,两家来自明治维新时代的日本知名电气公司东京电器和芝浦制作所合并之后,成立了东芝,此后东芝便在电子行业中不断创造辉煌。

东芝最为出名的,是曾经在半导体研发生产上打败英特尔。1972年,东芝推出自家的DRAM存储芯片,与当时同样做DRAM存储芯片的英特尔展开了竞争。这场竞争中,东芝依靠日本政府的支持,联合银行以及NEC、日立、三菱等四家公司再筹集400亿日元,共同成立了超大规模集成电路技术研究项目,并在1980年将自己的DRAM良品率提高到80%以上。在东芝的带领下,日本半导体用技术优势和成本优势开始攻占全球市场。1986年,东芝的高端存储芯片产能达到每个月100万片,占据全球市场份额80%以上。东芝的成功,让英特尔连续6个季度亏损,不得不关闭7座工厂,开始转型做CPU。

东芝在半导体、电脑、家电这些消费电子行业的成功,却无法抵挡日本经济的衰落。1990年,日本经济泡沫破裂,陷入了长期的低迷。日本企业为应对这种状况,纷纷开启多元化,向高端技术领域进发。

作为当时已经位于世界前列的日本知名企业,东芝与其他日本名企一样有着自己的野心。面对经济衰退,东芝还想要维持自身庞大的经营规模,于是瞄准了核能和通信领域。2006年,东芝看中了美国核电企业西屋电气的技术和市场优势,分别通过三次收购,以溢价两倍的价格全资收购了该企业。

在收购西屋电气之后,东芝开始大力发展自己的核电事业。2009年,主攻核电业务的佐佐木则夫成为新任社长,开始对核电部门持续强化。同年拿下了中国4基、美国8基核电站等建设预定,动作不可谓不快。东芝还表示,要在6年内拿下39座核电站的建设预定,大有一副要将核电培养成自己的主营业务的模样。

但是没有人能预料到的是,正是这次迈向核电的多元化尝试,让之前在半导体、电机领域获得成功的多元化老手东芝迈入万劫不复之地。

一系列业务低迷

尽管取得了这些技术上的成功,但东芝公司多年来一直在苦苦挣扎。

2006年,东芝收购美国西屋电厂后,试图成为开发世界标准的核反应堆。2011 年福岛核事故导致东芝破产。此后,东芝面临多重财务问题,包括 2015 年的大规模会计欺诈和 2020 年的子公司丑闻。在此期间,东芝还以 180亿美元 的价格将其盈利的计算机内存芯片业务出售给了贝恩资本牵头的财团。此次出售是旨在支撑公司财务的更广泛重组工作的一部分。

在经历了长期的管理层动荡和因核损失和股东冲突导致净资产为负后,东芝于 2021 年宣布公司将拆分为三个独立实体。正如 AAC 撰稿人 Lianne Frith 所报道的那样,东芝的战略重组标志着其规模的日本公司的首次分拆计划,其目的是重新调整公司的各个部门。分离计划获得董事会一致通过。

“积极股东”对东芝经营团队产生巨大压力

积极股东主义指的是对公司保有一定股票或持续增购,并透过行使股东权对公司决策进行影响,对管理阶层进行施压的一种投资策略,对东芝的经营团队来说,积极股东的存在对其产生了相当程度的压力。

2020年初东芝的IT子公司又发生了不正常的交易事件,当年的东芝股东会中,大股东之一Effissimo Capital Management,以强化东芝公司治理体制并建立更有利的经营体制为由,提名了其基金创业者金井阳一等三名独立董事。该议案获得了近43%持股比例的股东赞成却遭到否决,Effissimo故请求东芝成立第三人委员会调查该次股东会的适正性。2021年股东会前夕,本次调查报告出炉其中指出,东芝和经产省联手,为了使部分股东提名的董事人选议案无法通过,对一部分的股东进行施压。而对于该份报告书内容,经产省则表示与事实不符。

不过,为确保来自海外资金的投资状况,不久前日本经产省才刚修正外汇及外国贸易法,严格规范及监视来自海外资金对于日本企业的投资。

评论家分析,因为有上述的积极股东存在,东芝希望能获取更多的支持找了海外基金CVC(CVC Capital Partners)进行协商,而曾为该基金的日本法人代表车谷畅昭则于2018年出任东芝CEO,并以出售东芝记忆体(现KIOXIA)给贝恩基金一案而出名。不过,CVC希望收购东芝后将其进行下市,与公司经营派维持上市的理念不同,由CVC出资收购一案就此中断。然而,从此又回到了与上述积极股东对立的经营情况。

细说东芝被收购

上周,东芝宣布其董事会接受了 $15.2B 的收购要约,成为半导体行业的头条新闻。

为了寻求帮助,东芝大约在一年前开始了拍卖程序,从中收到了八项初步收购提议和两项资本联盟提议。四家竞标者进入第二轮,包括私募股权公司 Bain Capital、CVC Capital Partners 和 Brookfield Asset Management。但最终,经过一年的这一过程,东芝董事会接受了 JIP 财团的提议。

JIP联合体的投标被称为在为期一年的竞争性拍卖过程中提交的“唯一完整的提案”。包括金融服务公司 Orix Corp、芯片制造商 Rohm Co 和 Chubu Electric Power 在内的大约 20 家日本公司计划参与该交易。

对东芝来说,这笔交易预示着未来更加光明,财务稳定和资源增加可以帮助公司重现昔日的辉煌。至于半导体市场,此次收购可被视为积极的,使内存领先企业之一的未来得以生存,并确保东芝能够在未来几年继续创新并做出贡献。

东芝是日本代表的制造商,且手上握有许多重要技术,如来自海外的经营层增加,可能会导致日本技术流出的疑虑。因此,东芝的动态备受政府及经济界重视。

花了超过三年时间于2021年从东证二部再回到东证一部的东芝,在经营重建、提高收益及与股东们之间对立、合作关系仍持续的找寻平衡之中。

东芝兴衰的启示

一方面东芝是日方的骄傲,为日方创造了很多辉煌时刻,另一方面,日方政府也在忌惮东芝的实力,毕竟东芝有很多海外股东。

本身东芝的很多领域就涉及了国家政府安全,一旦海外股东彻底控制东芝,那么日方政府就变得非常危险了,这也是日方政府忌惮东芝的主要原因。

最新消息称,东芝很有可能会被收购,收购价格已经达到一百五十三亿美元,不知这个消息是否属实。

在巅峰时期,东芝涉足很多领域,比如说新能源和芯片领域,这两个领域对于国家发展,都有着至关重要的意义,一般企业只能专注于一个领域,但是东芝却可以二者兼顾。

不得不佩服东芝的实力非常强盛,但是他们现在的实力好像大不如前,不仅没有像之前一样全方位发展,还将自己的很多领域都区分开来,在电视领域的所有成就和技术,都已经全部出售给海信了。

与此同时,芯片也有可能会被其他企业收购。但是东芝毕竟关乎国家安全,日方并不想东芝被其他企业收购。

东芝很多股份都掌握在其他国家企业手里,一旦东芝被这些企业收购了,那么日方真的危险了。

所以,此时日方政府正在费尽心思让本国企业收购,如此一来,不管东芝被何方企业收购,最终都不会对国家造成太大影响。

这也是东芝一直没有被成功收购的原因之一,国外企业跟日方政府并没有办法达成一致。

虽然日方政府想要让本地企业收购,可是企业家也需要考虑,收购了东芝之后,东芝是否可以为他们带来利益呢?

毕竟企业家最需要考虑的就是利益,否则的话,他们就不是在做生意,而是在做慈善了。

再加上,每个企业名下都有不少的工人,如果企业收益大不如前,那么这些工人也将会受到巨大影响。

最重要的其实还是,企业家自身利益会受到损失,这并不是企业家想要看到的局面。