关键词:海上风电

中商情报网讯:海上风电是我国低碳产业发展的重要领域,对于加快能源转型进程、融合高端装备制造有着关键性支撑作用。多地相继出台规划,“十四五”期间海上风电规模有望大幅提升。

一、产业链

中国海上风电产业链上游包括原材料及零部件;中游为风电整机;下游包括风电开发建设、风电运营维护,最终到达风电场、蓄电站。

图片来源:中商产业研究院

二、上游分析

1.环氧树脂

环氧树脂泛指分子结构中含有环氧基团的高分子化合物,其在风机叶片中所占成本比例最高,约36%,截至2021年我国环氧树脂产量为134万吨,同比增长4%。2022年产量约为141万吨,预计2023年将达147万吨。

数据来源:中商产业研究院

2.碳纤维

(1)市场规模

碳纤维性能优异、材料轻便,完全符合风机叶片大型化、轻量化的发展方向。中国碳纤维市场规模从2017年的38.1亿元增长至2021年的106.4亿元,年均复合增长率达29.3%,一直保持增长趋势。2022年市场规模约为128.1亿元,2023年将达153.7亿元。

数据来源:赛奥碳纤维、中商产业研究院整理

(2)竞争格局

当前我国国内主要的碳纤维(及原丝)制造商为吉林碳谷、吉林宝旌、中复神鹰、江苏恒神、光威复材、兰州蓝星和上海石化等。基于碳纤维极高壁垒的行业属性,其全球供应呈现明显的垄断格局。其中,吉林碳谷+宝笙、中复神鹰产能占比均为24%,其次江苏恒神占比15%、光威复材14%。

资料来源:中商产业研究院整理

3.叶片

叶片是风电部件中确定性较高、市场容量较大、盈利模式清晰的行业。2021年风电叶片市场规模约为294亿元,2022年约为371亿元,预计2025年将增长至562亿元。

数据来源:中商产业研究院整理

4.风电铸件

风电属于国家,市场表现硬需求状况,整体价格对其需求影响极小,行业整体表现为量价齐升状况,导致风电铸件整体行业市场规模大幅度提升。预计2021-2024年国内铸件产能合计为202/214/246/269万吨,高于全球风电行业铸件需求。

数据来源:中商产业研究院整理

5.发电机

随着我国经济水平的不断发展,我国社会用电需求也随之不断增加,庞大的用电需求拉动了发电机行业的发展。2022年产量达18376.1万千瓦,同比增长17.3%。2023年1-3月产量达3804.5万千瓦,同比增长7.5%。

数据来源:中商产业研究院数据库

三、中游分析

1.累计装机

在双碳目标和能源低碳转型背景下,海上风电成本下降、风机大型化等因素将驱动装机量持续提升,海上风电迎来快速增长时期。截至2022年底,海上风电累计装机容量达3051万千瓦,同比增长15.61%,预计2023年累计装机容量将达3470亿千瓦时。

数据来源:国家能源局、中商产业研究院整理

2.新增装机

我国海上风电具有资源丰富、发电利用小时数高和距离负荷中心较近等优势,发展前景广阔。2022年我国海上风电新增吊装容量515.7万千瓦,约占全球的54%,预计2023年新增装机容量将增长至600万千瓦。

数据来源:国家能源局、中商产业研究院整理

3.占比情况

从全国海上风电累计装机容量占风电累计总装机容量的比例来看,总体上呈上升趋势。2017-2022年,全国海上风电累计装机容量占风电累计总装机容量的比例从1.7%增长至7.8%。长远来看,海上风电的渗透率将会持续提高,预计2023年将达8.1%。

数据来源:中商产业研究院整理

4.竞争格局

电气风电新增装机容量最多,占比为29%,位居第一;其次为明阳智能、金风科技、中国海装、东方电气,占比分别为26.1%、16.5%、13.8%、7.0%。

数据来源:中商产业研究院整理

5.企业热力分布图

数据来源:中商产业研究院整理

6.重点企业分析

资料来源:中商产业研究院整理

四、下游分析

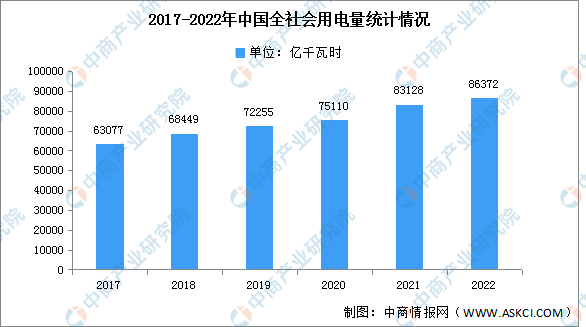

1.社会用电

2022年中国全社会用电量86372亿千瓦时,同比增长3.6%。2023年1-3月,全社会用电量累计21203亿千瓦时,同比增长3.6%。分产业看,第一产业用电量266亿千瓦时,同比增长9.7%;第二产业用电量13817亿千瓦时,同比增长4.2%;第三产业用电量3696亿千瓦时,同比增长4.1%。

数据来源:国家能源局、中商产业研究院整理

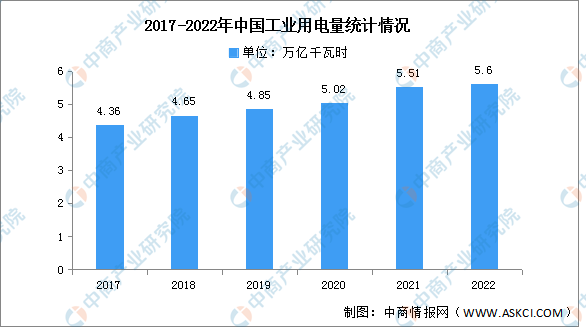

2.工业用电

2022年全国工业用电量5.6万亿千瓦时,同比增长1.2%,占全社会用电量的比重为64.8%。2023年1-3月,全国工业用电量1.36万亿千瓦时,同比增长4.4%,占全社会用电量的比重为64.2%。

数据来源:中国电力企业联合会、中商产业研究院整理