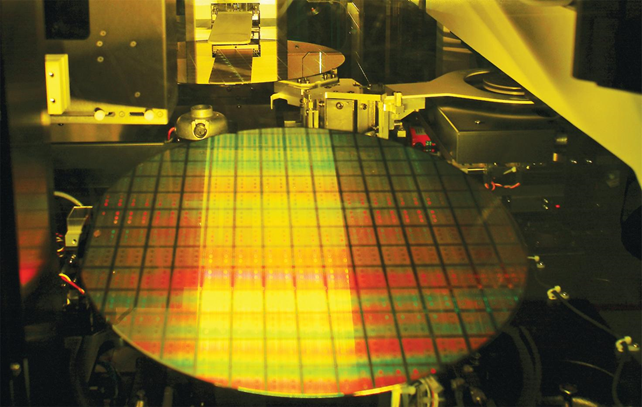

晶圆代工作为半导体产业链的重要环节,是连接上游设计和下游应用的桥梁。

晶圆代工台积电一家独大,市占率约60%引领行业发展

近年来,由于受益于HPC、汽车电子、工业控制、AIoT等高增长应用市场对半导体的强劲需求,晶圆代工市场增长强劲。

根据Omdia的数据,2000年全球晶圆代工产能仅为600.3万片/月(等效8英寸),经过22年的发展其产能增长了约2倍,到2022年已经达到1720万片/月(等效8英寸)。Omdia预计,2025年全球晶圆代工产能将增长至2300万片/月(等效8英寸)。其中纯代工模式的占比亦不断提高,将由2000年的14.3%提升至2025年的40%。

全球晶圆代工产能及纯代工模式的发展演变情况

资料来源:Omdia

伴随着产能的持续增长,全球晶圆代工市场规模也在不断扩大。根据ICInsight的数据,全球晶圆代工行业市场规模由2016年的508亿美元(其中纯晶圆代工市场规模约456亿美元,占比约90%)增长至2021年的1018亿美元(其中纯晶圆代工市场规模约817亿美元,占比约80%),并且未来4年将保持约11%的复合增长率,到2025年有望达到1512亿美元。

竞争格局方面,根据TrendForce的数据,2022年全球前十的晶圆代工厂分别是台积电、三星、联电、格芯、中芯国际、华虹集团、力积电、高塔半导体、世界先进、东部高科。其中,台积电为全球纯晶圆代工市场的绝对头部厂商,市场份额约为60%;三星为IDM晶圆制造头部厂商,市场份额约为15%左右;而中芯国际占比约为5%左右,是中国大陆晶圆代工头部厂商。

资料来源:TrendForce

作为全球代工巨头,台积电拥有着世界最庞大的晶圆制造产能,公司及其子公司所拥有及管理的年产能超过1500万片12英寸等效晶圆。具体来看,台积电在中国台湾设有5座12英寸超大晶圆厂、四座8英寸晶圆厂和一座6英寸晶圆厂,并拥有南京公司12英寸晶圆厂、WaferTech美国子公司的一座12英寸晶圆厂、中国大陆公司松江8英寸晶圆厂产能。

资料来源:芯八哥整理

在强大产能的支撑下,台积电近些年来业绩不断增长,营业收入从2013年的202.01亿美元增长到2022年的738.85亿美元,近十年CAGR为15.50%;而受益于良好的成本管控,其净利润近十年CAGR为20.12%,增长幅度略高于营收。

资料来源:wind

此外,在毛利率上,台积电长期稳定在50%附近(行业平均约25%左右),在2022年更是以59%的毛利率水平创下历史新高;而在净利率上,台积电近十年的净利率约为35%,也高于竞争对手一倍以上。

由此可见,在晶圆代工行业,强者恒强的马太效应逐渐凸显。台积电作为行业头部厂商,不管是在产能,还是在盈利能力上,都显著高于可比公司。

台积电稳坐晶圆代工行业头部厂商地位的原因

为什么台积电能够登顶芯片代工行业?其背后的主要驱动力是什么?下面芯八哥从台积电的发展历程、市场策略、资本开支、工艺制程等几个维度来进行分析,仅供读者参考。

1、时势造英雄

在20世纪80年代末期,“代工+设计”的分离模式开始兴起,半导体制造从日本向中国台湾和韩国迁移。

1985年,张忠谋辞任德州仪器后,返回中国台湾,受中国台湾方面邀请出任中国台湾工业技术研究院院长。1987年,张忠谋在新竹科学园区创建台积电,成为全球第一家专业代工公司。

台积电发展历程

资料来源:Bloomberg

创立初期,台积电以中国台湾工研院作为技术专利与研发人员的主体,引进美国无线电公司CMOS技术,先由良率可控的成熟制程产品来打开市场;随后在PC时代,公司不断夯实竞争力。在1999年,台积电推出可商业量产的0.18μm铜制程工艺,缩小了与Intel在技术上的差距。随后,公司在2000年收购世大半导体,2005年成功试产65nm,2007年成功试产45nm,技术迭代稳步推进;随着智能手机的崛起,台积电在2010年后连续迭代推出28、16、10nm工艺,借助智能手机兴起迎来快速发展。2017年台积电10nm与英特尔14nm达到同一水平,而到2019年台积电的7nm+工艺水平已经超越了英特尔;在AIoT时代,伴随着5G、IoT、高性能计算、汽车电子的发展,台积电不断突破7nm、5nm等技术节点,技术全球领军,并且在2022年率先实现3nm的量产,工艺水平一骑绝尘。

2、深度绑定行业大客户

在市场策略上,台积电利用大产量、规模经济和制造技术领先的竞争优势,同时加上政府的支持,公司能够接受晶圆厂的更高成本,并保持毛利率为53%或更高的长期财务目标;此外,在定价策略上,台积电在确保技术领先地位、制造效率和质量、成本、客户信任的基础上,与客户共享价值,在维持公司毛利率稳定的同时,让客户的结构性毛利率也不断上升。

从公司的下游客户结构来看,全球主要的采用Fabless模式的苹果、英伟达、AMD、高通和联发科等半导体以及科技巨头均是台积电的主要客户。公司下游非常客户稳定,这在很大程度上保证了公司先进制程的产能利用效率,以及保持时间更长的产能利用周期。

3、坚持高强度研发及资本投入

从半导体行业的发展历史来看,该产业具有“技术升级速度快、产品更新换代快”,导致制造厂商需要高昂的研发费用和资本支出,以不断保证市场竞争力。而产品更新速度快的特点,决定了相关厂商需要足够的产能以争取在替代产品出现之前获得最大的收益。因此与IDM模型相比,Foundry具有明显的规模效应。

资料来源:wind

在资本投入上,台积电显著高于竞争对手。从资本支出数据来看,2003年,台积电与联电资本开支相当,其中台积电2003年资本开始为11亿美元,联电资本开支为10亿美元;后续台积电加大了在资本开支的投入,即使是在2007-2008年次贷危机时,公司亦投入了约20亿美元资本支出,高于竞争对手联电10亿美元的水平;2022年,台积电资本支出为363亿美元,遥遥领先于竞争对手联电17.2亿美元。据台积电透露,未来5年公司预计资本开支强度将维持在35%左右,以保持公司持续的竞争力;从研发费用指标来看,2006年台积电研发费用约5亿美元,明显高于联电2.9亿美元的水平。而在2022年,台积电研发费用为53.28亿美元,远高于竞争对手联电4.23亿美元。

4、先进制程一骑绝尘

得益于公司高昂的资本支出以及研发费用投入,台积电在工艺制程的技术上不断突破。其中,2003年,公司成功研发130nm工艺,成功超越联电。2018年,台积电成功研发7nm工艺,超越英特尔;从台积电的制程工艺迭代速度来看,从1987年的3微米制程到2022年量产的3纳米,台积电平均2年开发一代新制程,不断提升半导体计算能力,从而扩展摩尔定律的持续挑战。

资料来源:芯八哥整理

从产品结构来看,目前台积电产品包括成熟制程(28nm制程及以上)、先进制程(28nm制程以下),可用于智能手机、高性能计算、物联网、汽车以及数字消费电子领域。根据Counterpoint的数据,目前台积电在成熟制程领域中的市占率约为28%,在先进制程领域中的市占率约为52%,不管是成熟制程还是先进制程市占率都位于行业前列。

在成熟制程方面,台积电的策略非常简单,即公司不增加任何常用的逻辑节点本身,但致力于为客户开发差异化的专业技术,以满足客户长期的、结构性的市场需求。在产能上,公司表示并不会扩充40nm及更成熟工艺的产能,而是主要把资源投入到28-22nm制程工艺的投入,以满足智能手机、智能家电、PC、工业、汽车等领域中的非高阶制程芯片的降本诉求。

全球主要晶圆厂商先进工艺迭代路线图

资料来源:EETime

在先进制程方面,随着工艺制程的持续演进,对资金、技术、研发的要求也不断提升。据了解,工艺节点每提升一代,资本开支增速平均达30%,到7nm制程每万片产能需要高达25亿美金的资本开支作为支撑。因此,在这种背景下,2018年联电、格芯宣布退出14nm/12nm以后节点,而10nm以下只剩下台积电、英特尔和三星三个头部玩家,三巨头每年资本开支均在100~200亿美金以上,以维持自身在先进制程领域的核心竞争力。

资料来源:台积电

目前,台积电在先进制程上已经明显领先于竞争对手。早在2019年4月,台积电已开始5nm工艺的风险生产,在2023Q15nm制程收入占比已经达到31%,成为公司第一大收入来源;而在3nm制程领域,台积电已于2022年12月量产,苹果、高通、AMD和英伟达等大客户都已经开始进行导入,目前产能正处于供不应求。台积电表示,N3会是一个大而持久的节点,公司预计在HPC和智能手机的推动下,对N3技术的强劲需求将持续到2023年-2025年及以后,未来几年将为公司贡献15%-20%的收入增长;而在N2节点上,台积电表示HPC和智能手机客户的参与度很高,2nm技术未来会进一步扩大公司的领先地位。

台积电登顶晶圆代工对全球半导体产业的主要影响

台积电登顶晶圆代工对全球半导体产业主要有以下影响:

1、强化台积电在半导体产业中的地位。台积电作为全球最大的晶圆代工厂商,其产能和技术实力在全球半导体产业中处于领先地位。登顶晶圆代工进一步强化了台积电在半导体制造业中的地位,增强了其在市场上的竞争力。

2、推动全球半导体产业升级。台积电拥有先进的晶圆代工技术,从而能够为客户提供更高性能、更低功耗的芯片产品。此举将促进全球半导体产业的技术升级,推动产业生态的进一步发展。

3、促进台湾半导体产业发展。台积电作为台湾半导体产业的重要代表,其登顶晶圆代工将为台湾半导体产业带来更多的订单和技术创新,促进产业的发展。

4、增强台积电的品牌影响力。台积电登顶晶圆代工是一个重要的里程碑,将进一步增强其在全球半导体产业中的品牌影响力,提升其在客户心目中的形象和信誉度。

穿越周期做大做强的秘诀

半导体行业兼具成长性及周期性,成长性主要体现在全球半导体行业产值加速增长。据WSTS数据显示,全球半导体销售额由1976年的29亿美元增长至2022年的5801亿美元,CAGR为12.21%;而周期性主要体现在半导体行业发展往往伴随着“需求爆发—缺货涨价—投资扩产—逐渐释放产能—需求萎缩—产能过剩—价格下跌”,因此行业发展往往具有周期性。

全球半导体销售额(十亿美元)

资料来源:WSTS

台积电之所以能够脱颖而出穿越周期成为全球第一大晶圆代工企业,依靠的正是公司连续数年的高强度研发投入与资本支出,即使面临行业下行周期,公司在技术投入上也明显高于竞争对手。正是由于这一策略,致使公司在技术、制造能力、质量、市占率等方面不断提高,进而占据了晶圆代工行业的半壁江山。

全球主要晶圆代工厂产能利用率(%)

资料来源:Sigmaintell

虽然,当下正处于库存调整的小周期节点,受终端需求持续疲弱以及淡季效应加乘影响,整个晶圆代工行业面临产能利用率下滑(70-80%左右)以及晶圆代工价格下降(下降约8%-13%左右)的“量价齐跌”局面。但根据台积电以及WSTS的预测,这一波库存调整小周期有望在2023H2结束(历时4-5个季度),2024年随着市场的复苏,预计全球半导体销售额可回升至5760亿美元(增长11.8%),有望再创历史新高纪录。