关键词:半导体材料

中商情报网讯:半导体材料是半导体产业链上游中的重要组成部分,种类丰富,目前龙头企业仍以国外公司为主,国产化替代趋势明显。

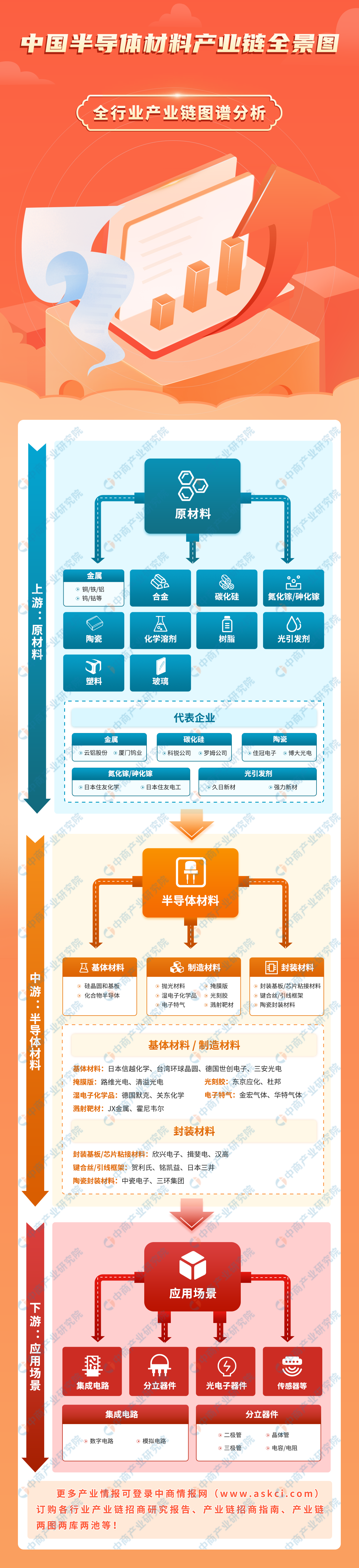

一、产业链

半导体材料产业链上游为原材料,包括金属、合金、碳化硅、氮化镓等9.中游为基体材料、制造材料和封装材料,基体材料主要用于制造硅晶圆或化合物半导体;制造材料主要是将硅晶圆或化合物半导体加工成芯片所需的各种材料;封装材料是包装和切割芯片时使用的材料。下游为集成电路、半导体分立器件、光电子器件和传感器等。

资料来源:中商产业研究院整理

二、上游分析

1.有色金属

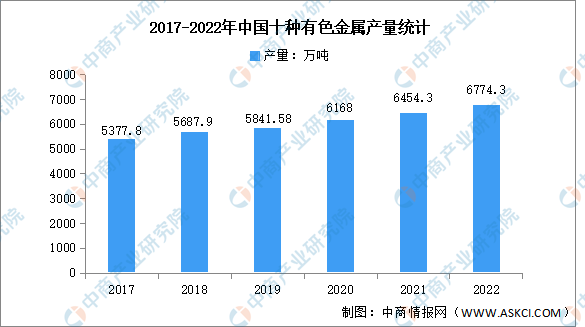

中商产业研究院数据库显示,2017-2022年我国十种有色金属产量增长稳定,由5377.8万吨增至6774.3万吨,复合年均增长率达4.7%。

数据来源:中商产业研究院数据库

2.合金

(1)铝合金

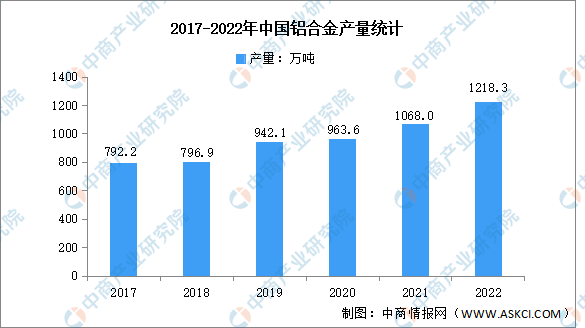

铝合金是工业中应用最广泛的一类有色金属结构材料,在航空、航天、汽车、机械制造、船舶及化学工业中已大量应用。中商产业研究院数据库显示,2022年我国铝合金产量1218.3万吨,同比增长13.9%。

数据来源:中商产业研究院数据库

(2)铁合金

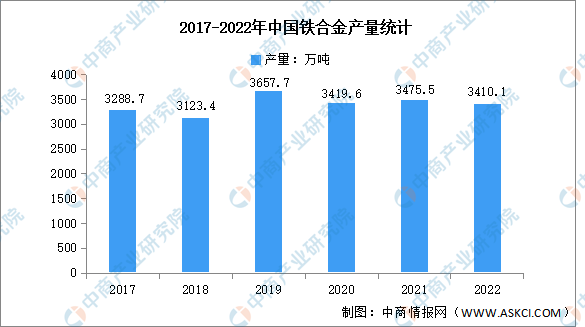

“双碳”背景下,铁合金行业供需逐步得到改善,在减排的驱动下将进入高质量发展阶段。据中商产业研究院数据库显示,2022年我国铁合金产量3410.1万吨,同比下降3.4%。

数据来源:中商产业研究院数据库

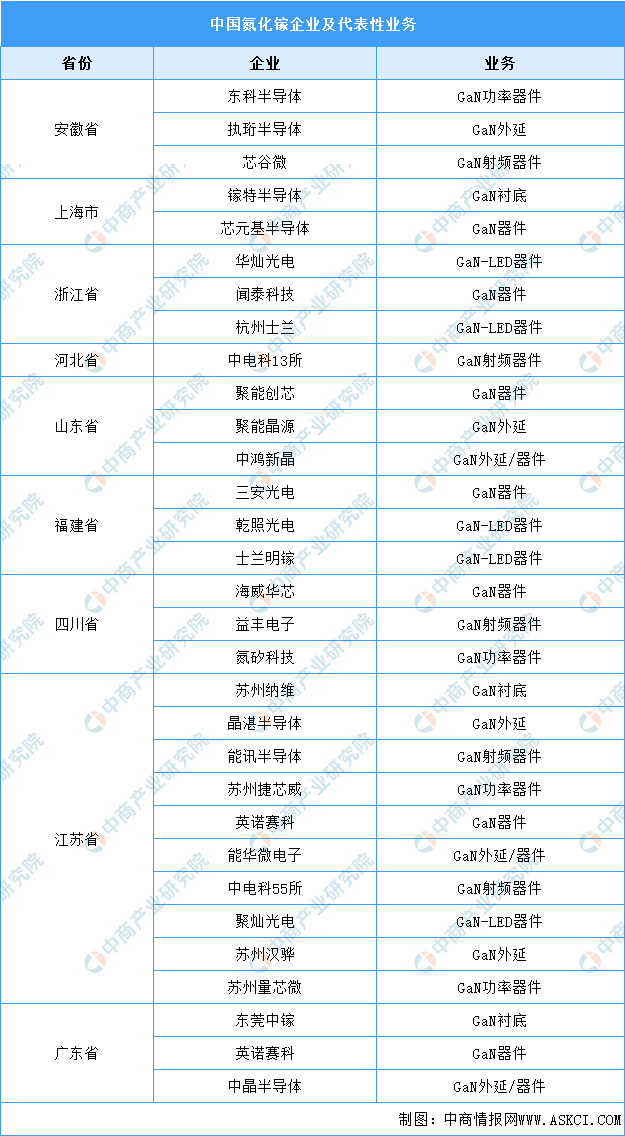

3.氮化镓

氮化镓(GaN)主要是指一种由人工合成的半导体材料,是第三代半导体材料的典型代表,氮化镓产业国外重点企业包括日本住友、美国Cree、德国英飞凌、韩国LG、三星等,中国企业代表有晶元光电、三安光电、台积电、华灿光电等。

资料来源:《第三代半导体-氮化镓技术洞察报告》、中商产业研究院整理

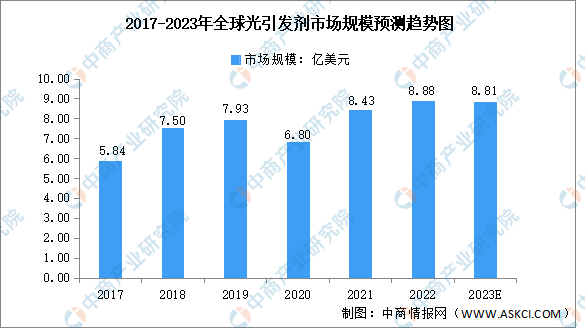

4.光引发剂

光引发剂是光刻胶的核心部分,它在特定波长光形式的辐射能下会发生光化学反应,进一步改变成膜树脂在显影液中的溶解度。数据显示,2022年,全球光引发剂市场规模达到了8.88亿美元,同比增长5.34%。随着历史采购价的下滑,预计2023年光引发剂市场规模约为8.81亿美元。

数据来源:QYresearch、中商产业研究院整理

光引发剂种类众多,产品主要包括184、1173、TPO/TPO-L、TX系列(ITX/DETX)等,不同企业光引发剂品种具备差异性。具体如下:

资料来源:中商产业研究院整理

三、中游分析

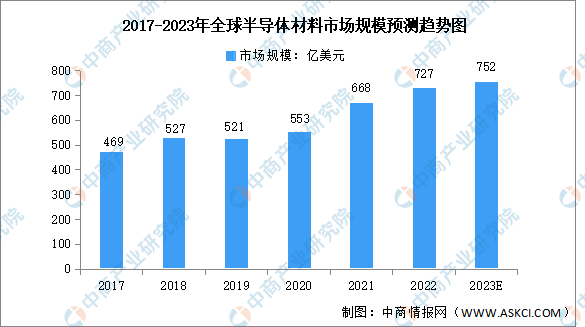

1.半导体材料市场规模

全球半导体材料产业规模与全球半导体市场规模同步增长。数据显示,2022年全球半导体材料市场销售额增长8.9%,达到727亿美元,超过了2021年创下的668亿美元的前一市场高点。预计全球半导体材料的产业规模将持续保持增长趋势,2023年将达752亿美元。

数据来源:SEMI、中商产业研究院整理

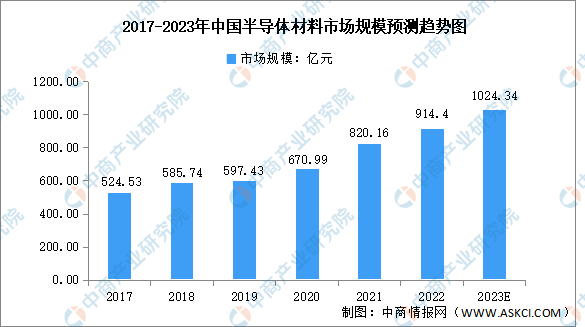

近年来,随着国内半导体材料厂商不断提升半导体产品技术水平和研发能力,中国半导体材料国产化进程加速,中国市场成为全球增速最快的市场。数据显示,2022年国内半导体材料市场规模约914.4亿元,预计2023年市场规模将增至1024.34亿元。

数据来源:SEMI、中商产业研究院整理

2.基体材料

(1)硅晶圆

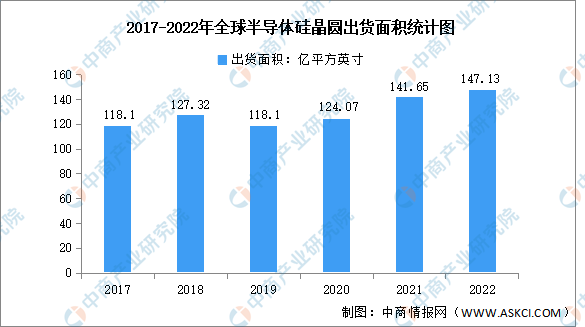

硅片又称硅晶圆,是制作集成电路的重要材料,通过对硅片进行光刻、离子注入等手段,可以制成集成电路和各种半导体器件。2022年在汽车、工业、物联网以及5G建设的驱动下,8英寸及12英寸硅晶圆需求同步增长。SEMI指出,2022年全球半导体硅晶圆出货面积为147.13亿平方英寸,较2021年增加3.9%。

数据来源:SEMI、中商产业研究院整理

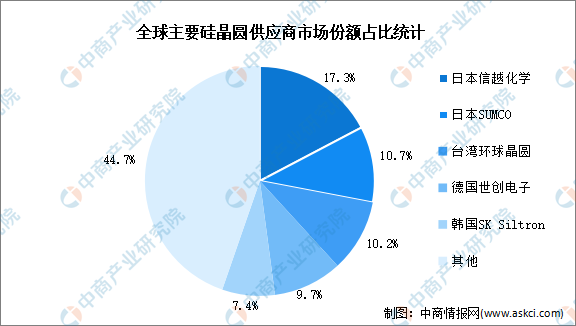

全球半导体硅晶圆市场主要集中在几家大企业,技术壁垒较高。根据国际半导体产业协会数据,全球前五大半导体硅晶圆厂商分别为日本的信越化学和胜高、中国台湾环球晶圆、德国世创电子材料以及韩国的SKSiltron,共占据全球半导体硅晶圆市场超过80%的份额。

数据来源:国际半导体产业协会、中商产业研究院整理

3.制造材料

(1)掩膜版

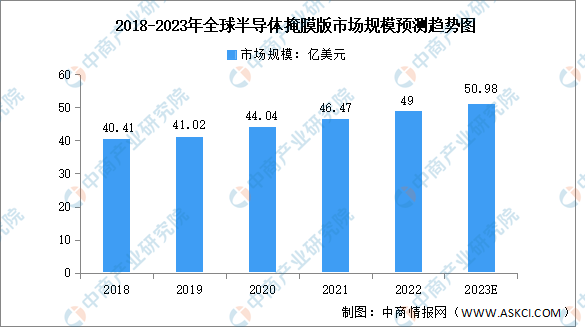

掩膜版是微电子制造过程中的图形转移母版,是平板显示、半导体、触控、电路板等行业生产制造过程中重要的关键材料,其中,半导体是掩膜版最主要的应用领域,占比60%。据SEMI数据显示,2018-2022年,全球半导体掩膜版市场规模由40.41亿美元增长至49亿美元,复合年均增长率达4.9%,预计2023年半导体掩膜版市场规模将继续增长至50.98亿美元。

数据来源:SEMI、中商产业研究院整理

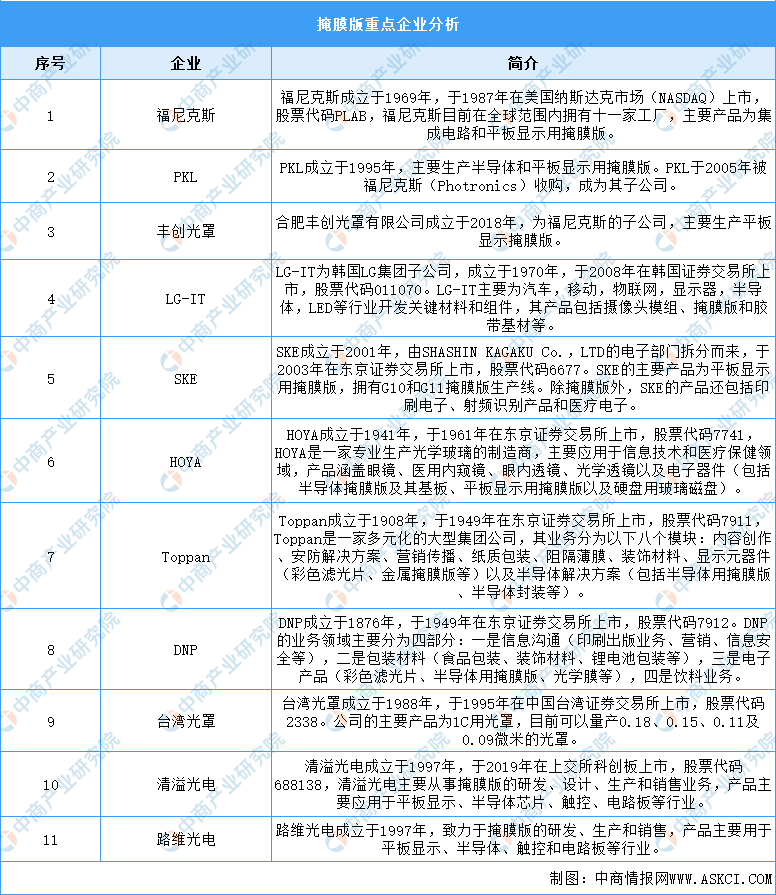

从行业竞争格局来看,美国、日韩掩膜版厂商处于领先地位。

资料来源:中商产业研究院整理

(2)湿电子化学品

湿电子化学品又称超净高纯电子化学品,属于电子化学品领域分支,是微电子、光电子湿法工艺制程中使用的各种液体化工材料,是电子信息行业中的关键性基础化工材料。

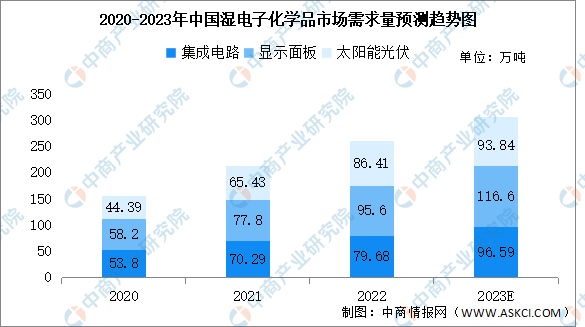

近年来,我国经济发展和居民生活水平持续提高,同时,消费升级促进集成电路、显示面板等行业快速发展,湿电子化学品市场规模增长稳定。数据显示,2022年我国湿电子化学品整体需求量达261.69万吨,预计到2023年,我国湿电子化学品市场需求量将达307.03万吨,其中,集成电路需求量96.59万吨,显示面板需求量116.6万吨,太阳能光伏需求量93.84万吨。

数据来源:中国电子材料行业协会、中商产业研究院整理

(3)电子特气

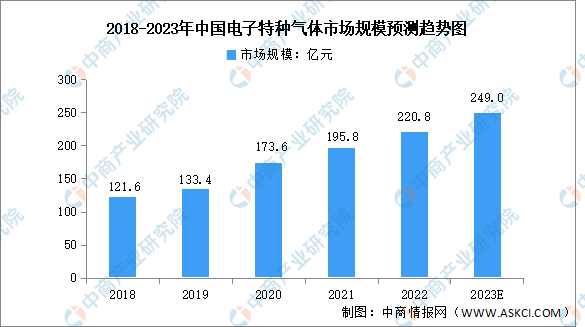

电子特气是半导体制造的关键原材料,被称为“芯片血液”。近年来,中国电子特种气体市场规模持续增长,2022年电子特种气体市场规模220.8亿元。我国电子气体市场规模的增长率明显高于全球电子气体增长率,未来有较大发展空间。预计2023年中国电子气体市场规模逼近250亿元。

数据来源:SEMI、中商产业研究院整理

(4)溅射靶材

随着各类溅射薄膜材料在半导体集成电路、平面显示、信息存储等领域的广泛应用,下游领域对溅射靶材这一高附加值功能材料的需求不断增加,高性能溅射靶材市场规模日益扩大,呈快速增长态势。

数据显示,2022年,全球溅射靶材市场规模上升至236亿美元。未来,随着物联网、大数据、新型显示、太阳能电池、节能玻璃等新型基础设施和新型应用领域的发展,溅射靶材的终端应用领域将进一步扩大,全球溅射靶材市场规模仍将持续稳定增长,预计2023年其市场规模将达258亿美元。

数据来源:中商产业研究院整理

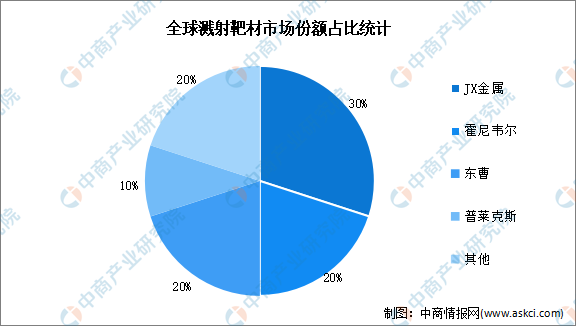

凭借专利技术上的先发优势,以及雄厚的技术力量、精细的生产控制和过硬的产品质量,美国、日本、欧洲等发达国家或地区的大型溅射靶材厂商占据了全球溅射靶材市场较高的市场份额。数据显示,JX金属、霍尼韦尔、东曹、普莱克斯市场份额占比分别为30%、20%、20%、10%,市场集中度较高。

数据来源:中商产业研究院整理

4.封装材料

(1)封装基板

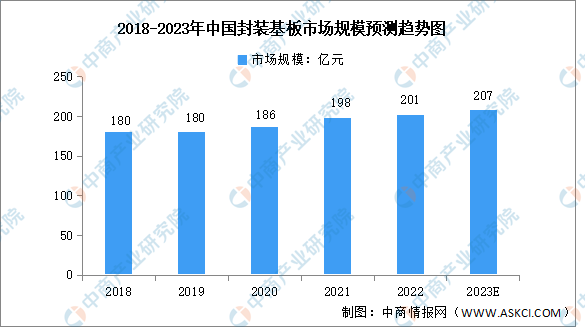

封装基板可为芯片提供电连接、保护、支撑、散热、组装等功效,以实现多引脚化、缩小封装产品体积、改善电性能及散热性、超高密度或多芯片模块化的目的。近年来,随着国产替代化得进行,中国封装基板的行业迎来机遇,2022年中国封装基板市场规模达201亿元,同比增长1.5%,预计2023年将达207亿元。

数据来源:中商产业研究院整理

资料来源:Prismark、中商产业研究院整理

(2)键合丝

键合丝是芯片内电路输入输出连接点与引线框架的内接触点之间实现电气连接的微细金属丝,直径为十几微米到几十微米。根据材质不同,分为非合金丝和合金丝,非合金丝包括金丝、银丝、铜丝、铝丝;合金丝包括镀金银线、镀铜键合丝。

我国键合丝市场主要被德国、韩国、日本厂商占据,本土厂商产品相对单一或低端。重点企业包括贺利氏、铭凯益、日铁、田中、一诺电子、万生合金等。

资料来源:中商产业研究院整理

四、下游分析

1.集成电路

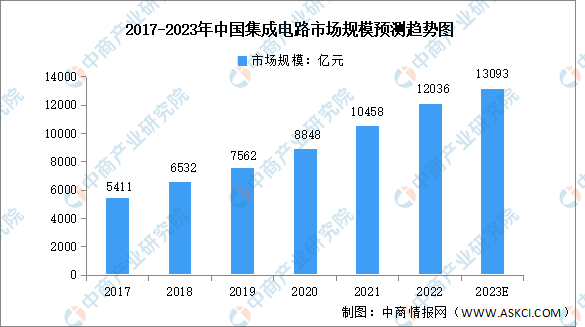

在国家政策的支持以及物联网、智能驾驶、新能源汽车、智能终端制造、新一代移动通信等下游市场需求的驱动下,我国集成电路产业市场规模显著增长。数据显示,我国集成电路行业市场规模由2017年的5411亿元增长至2022的12036亿元,年均复合增长率为17.3%。中商产业研究院预测,2023年我国集成电路行业市场规模将达13093亿元。

数据来源:中国半导体行业协会、中商产业研究院整理

2.分立器件

近年来,中国分立器件市场的消费需求日益增加,消费支出增加,市场规模将进一步扩大,市场机会不断增加。我国已经成为全球重要的半导体分立器件制造基地和全球最大的半导体分立器件市场,2022年我国半导体分立器件市场规模约3061亿元,预计2023年将增至3148亿元。

数据来源:中商产业研究院整理

3.传感器

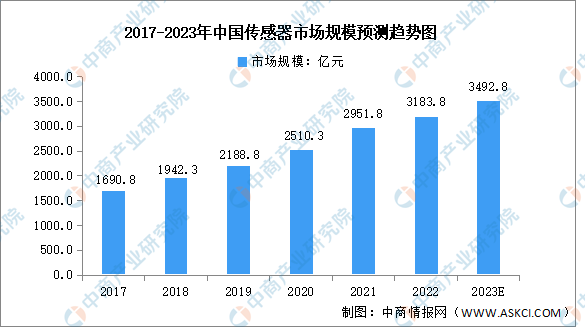

传感器是半导体材料重要应用,市场规模稳定增长。数据显示,我国传感器市场规模近年来实现显著增长,由2017年的1690.8亿元增长至2022年的3183.8亿元,复合年均增长率达13.5%,预计2023年将达3492.8亿元。

数据来源:中国信通院、中商产业研究院整理