关键词:液冷服务器

中商情报网讯:液冷是指使用液体取代空气作为冷媒,与CPU、芯片组、内存条以及扩展卡等发热部件进行热交换,带走热量的技术。随着数字经济蓬勃发展,AI、智算需求高速增长,新型数智化应用日新月异,高密、高算力等多样性算力基础设施持续发展,推动液冷服务器需求增加。

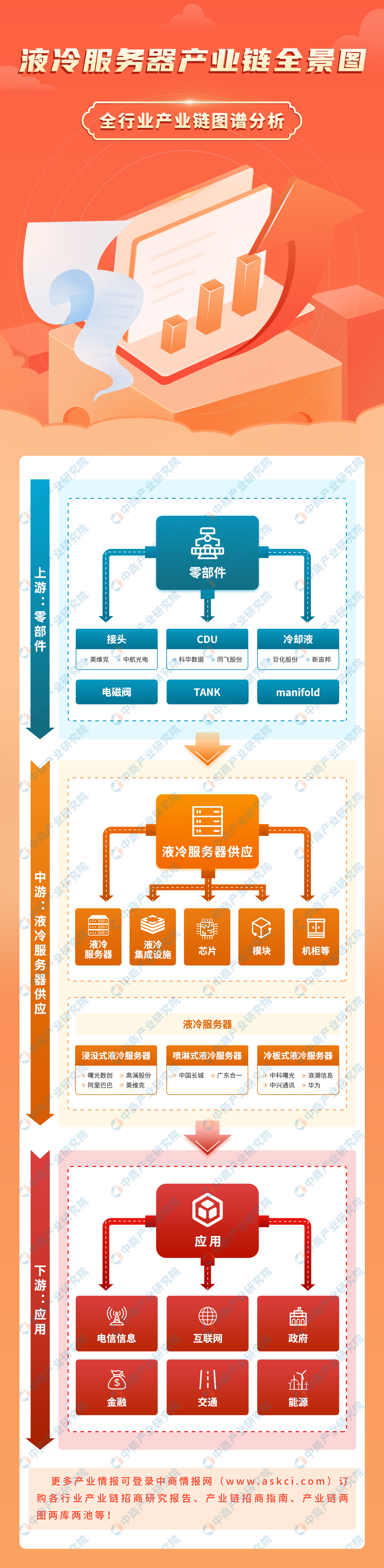

一、产业链

液冷服务器产业链包括上游的产品零部件提供商、中游的液冷服务器提供商及下游的算力使用者。上游主要为产品零部件及液冷设备;中游主要为液冷服务器、芯片厂商以及液冷集成设施、模块与机柜等;下游主要包括三家电信运营商,百度、阿里巴巴、腾讯、京东等互联网企业以及信息化行业应用客户。

资料来源:中商产业研究院整理

二、上游分析

1.连接器及其代表性企业

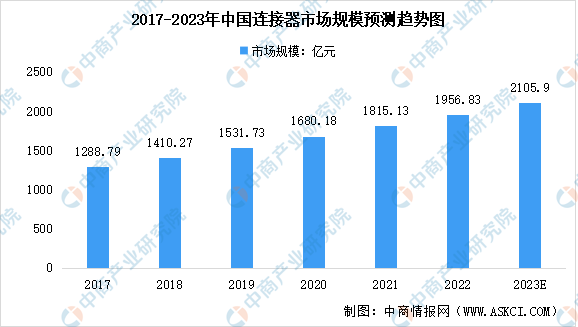

连接器由电线、插头(端子、胶壳)等零部件构成,广泛应用于通信、汽车、消费电子、工控安防等领域,是电子信息产业的基础产品。伴随着经济的持续增长,国内通信、消费电子、汽车等连接器下游产业迅速发展,中国连接器市场规模整体呈增长趋势。2022年,我国连接器市场规模达1956.83亿元,预计2023年市场规模将增至2105.9亿元。

数据来源:中商产业研究院整理

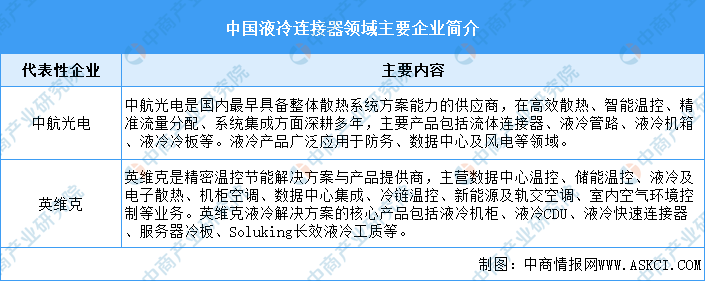

近年来,我国高端精密连接器的研发能力和工艺技术不断提升,连接器相关产品在工艺性能、技术水平等方面与进口产品的差距不断缩小。在液冷连接器领域,中航光电和英维克为行业龙头企业。中航光电是国内最早具备整体散热系统方案能力的供应商,主要产品包括流体连接器、液冷管路、液冷机箱、液冷冷板等。英维克是精密温控节能解决方案与产品提供商,核心产品包括液冷机柜、液冷CDU、液冷快速连接器等。

资料来源:中商产业研究院整理

2.冷却液及其代表性企业

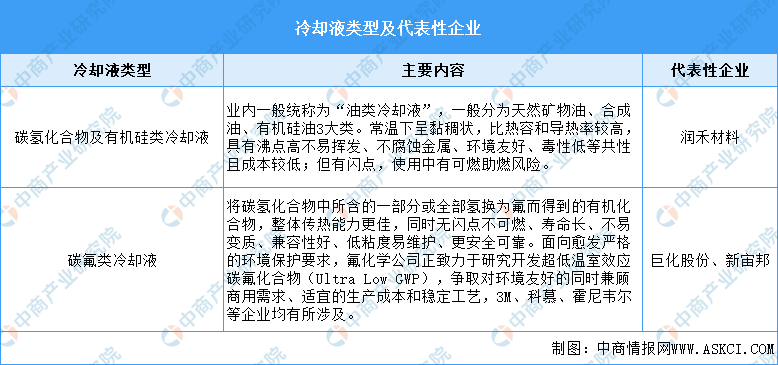

在浸没式液冷技术中,冷却液是关键的原材料之一。冷却液主要可分为氟化学物质(或氟碳化合物)和烃类(例如矿物油、合成油和天然油)。目前,芳香族物质、硅酸酯类(25R)、脂肪族化合物、有机硅及氟碳化合物等都被尝试应用于直接接触冷却。由于氟碳类化合物具有合适的介电常数、比热容、稳定性及安全性,是最为常见的和受欢迎的电子设备液体冷却剂之一。冷却液代表性企业包括巨化股份、新宙邦、润禾材料等。

资料来源:中商产业研究院整理

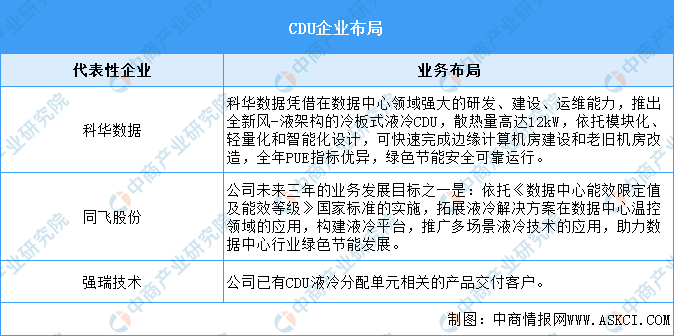

3.CDU及其代表性企业

CDU(冷却液分配单元),主要由机箱、水泵、板换、阀、膨胀罐以及管路等等组成,通过板换进行热量交换,把冷却的液体送到热源处吸收热量,带着热量的液体再进入板换进行换热处理,循环换热。

冷板式液冷接头分为集中式CDU与分布式CDU两种布置形式。分布式CDU免二次管路部署,适应不同机柜功率场景,易与机柜功耗匹配,根据业务上架情况随启随用,实际工程中根据情况选择,优先采用分布式CDU形式。目前,科华数据、同飞股份、强瑞技术均布局CDU产业。

资料来源:中商产业研究院整理

三、中游分析

1.液冷服务器市场规模

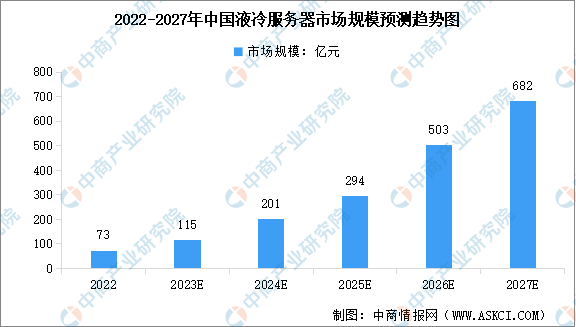

人工智能势头强劲,算力需求旺盛,正推动液冷服务器成为“刚需”硬件。根据IDC发布的《中国半年度液冷服务器市场(2022下半年)跟踪》报告显示,2022年中国液冷服务器市场规模达到10.1亿美元(约73亿元),同比增长189.9%。IDC预计,2022-2027年,中国液冷服务器市场年复合增长率将达到56.6%,2027年市场规模将达到95亿美元(约682亿元)。

数据来源:IDC、中商产业研究院整理

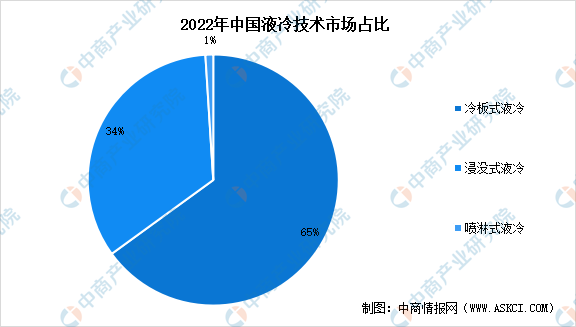

2.液冷技术市场占比

液冷是一种以液体作为冷媒,利用液体流动将数据中心IT设备的内部元器件产生的热量传递到设备外,使IT设备的发热部件得到冷却,以保证IT设备在安全温度范围内运行的冷却方式。液冷技术主要包括冷板式液冷、浸没式液冷和喷淋式液冷技术三种。其中,冷板式液冷技术开发较早,是目前成熟度最高、行业布局最多、应用最广泛的液冷散热方案之一,2022年市场占比约为65%。

数据来源:赛迪顾问、中商产业研究院整理

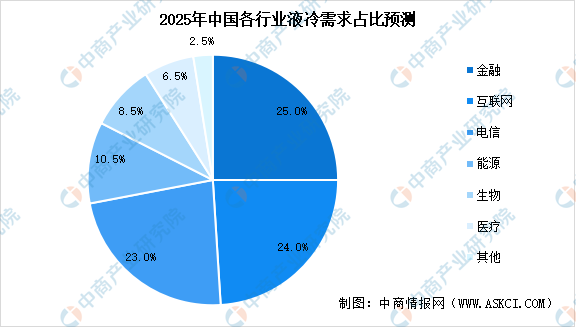

3.液冷服务器需求占比

根据《电信运营商液冷技术白皮书》,2025年50%以上数据中心项目将应用液冷技术。从需求情况来看,液冷用在超算行业,互联网、金融和电信等行业的需求将快速增长,预计2025年互联网行业液冷数据中心占比达24.0%,金融行业占比达25.0%、电信行业占比达23.0%、能源行业占比达10.5%,生物、医疗和政务等行业需求将加快融入通用数据中心新业态。

数据来源:中商产业研究院整理

4.行业市场竞争格局

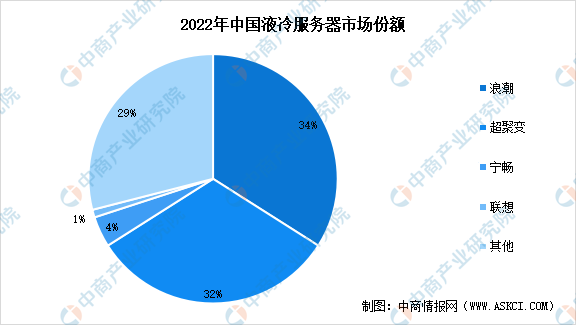

中国液冷服务器市场仍处在早期发展阶段,虽然在多年前已开始被应用,但更多集中在几家超大规模互联网公司以及国家教科研项目中。目前,液冷服务器整机市场竞争格局相对集中,从厂商销售额看,浪潮、超聚变、宁畅位居前三,占据了中国液冷服务器市场七成左右的份额。

数据来源:IDC、中商产业研究院整理

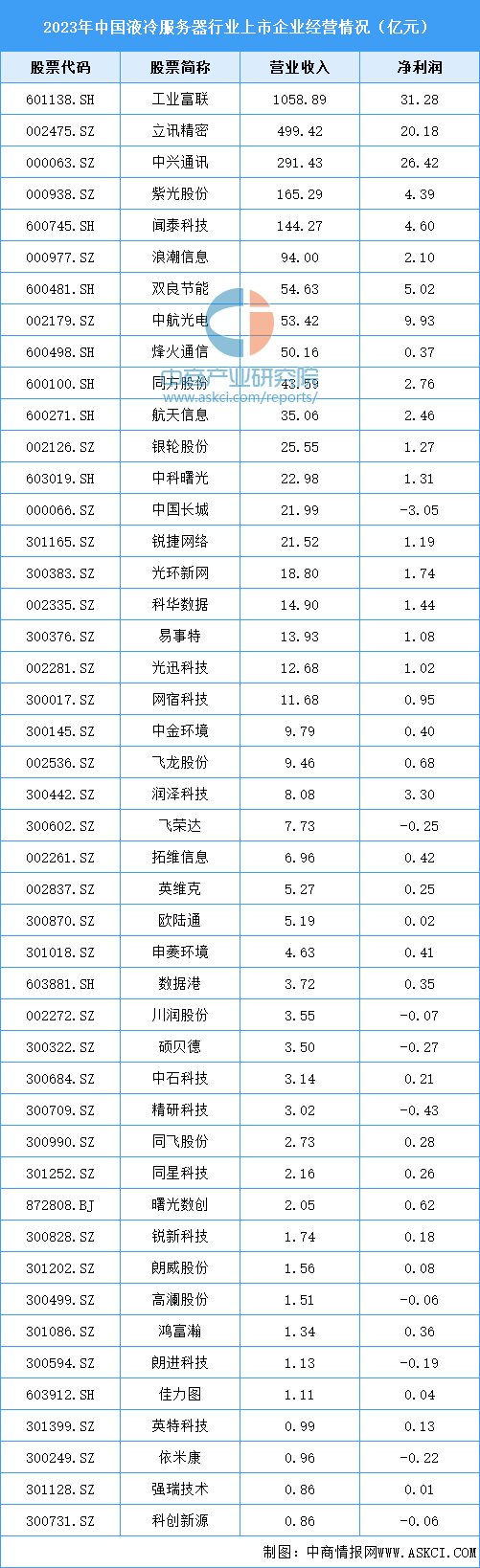

5.行业主要企业

资料来源:中商产业研究院整理

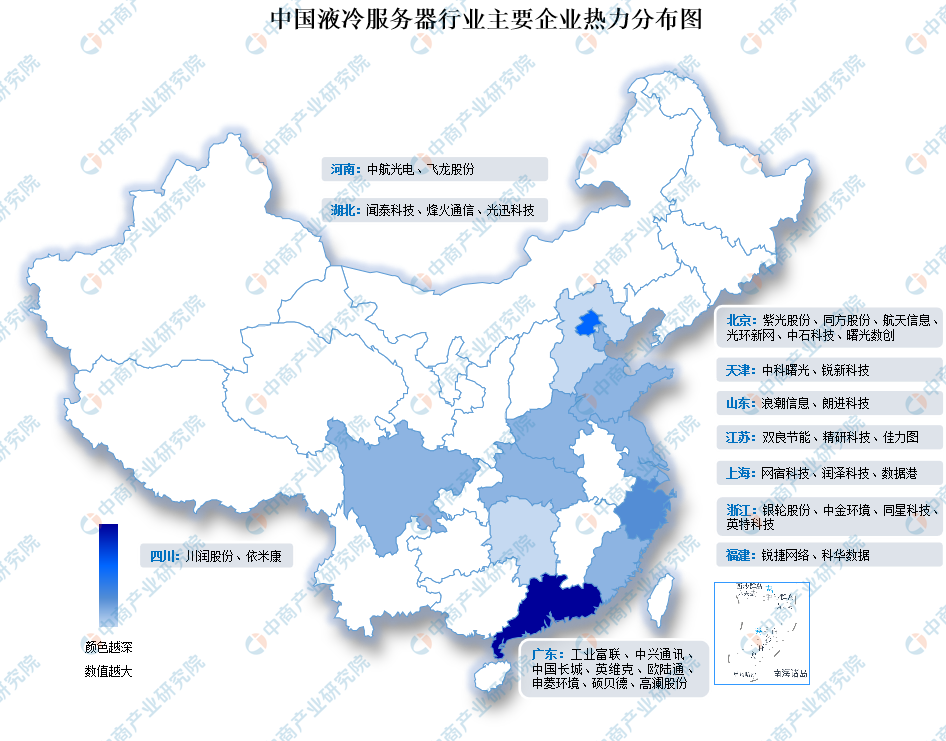

6.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.数据中心市场规模

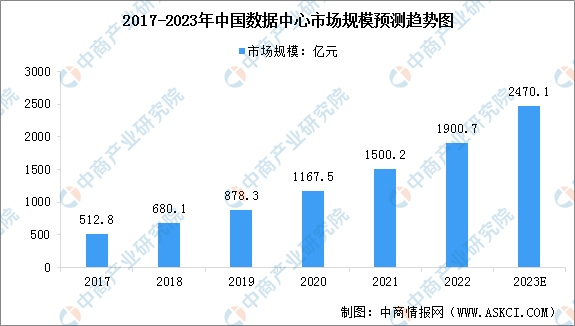

受新基建、数字化转型及数字中国远景目标等国家政策促进及企业降本增效需求的驱动,我国数据中心市场规模持续高速增长。2022年,我国数据中心市场规模达到1900.7亿元,期内年均复合增长率达29.96%。随着我国各地区、各行业数字化转型的深入推进,我国数据中心市场规模将保持持续增长态势,预计2023年市场规模将达到2470.1亿元。

数据来源:中国信通院、中商产业研究院整理

2.数据中心机架数量

近年来,我国数据中心机架数量稳步增长。按照标准机架2.5kW统计,2021年我国在用数据中心机架数量达520万架,其中,大型规模以上机架数量增长更为迅速,达到420万架,占比80%。截至2022年年底,我国数据中心总机架数量近600万架,位居世界前列,预计2023年中国数据中心机架数量将达到776万架。

数据来源:中国信通院、中商产业研究院整理

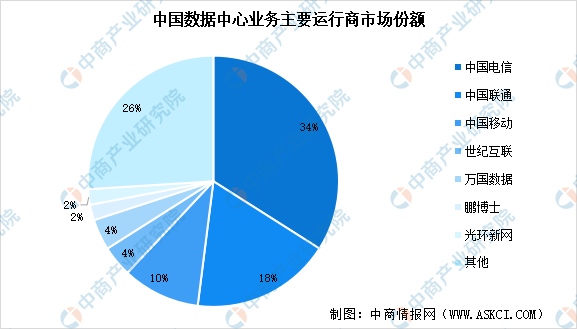

3.数据中心市场份额

我国数据中心行业市场集中度较高,以三大电信运营商为主。凭借其网络带宽和机房资源优势,三大电信运营商市场份额占比超60%,其中中国电信市场份额为34%,中国联通市场份额为18%,中国移动市场份额为10%。

数据来源:中商产业研究院整理