关键词:半导体设备

中商情报网讯:在国家安全、卡脖子压力下,半导体设备市场需求增加;国家支持和市场需求调动了各路产业资本跑步进入半导体设备领域;国内全产业链大力配合支持,半导体设备研发工作相比此前大幅提速,半导体设备国产化率的稳步提升。

一、半导体设备定义

半导体专用设备泛指用于生产各类半导体产品所需的生产设备,属于半导体行业产业链的支撑环节。在整个芯片制造和封测过程中,会经过上千道加工工序,细分又可以划分出百种不同的机台,主要有:光刻机、刻蚀机、薄膜沉积设备、离子注入机、半导体芯片测试设备、分选机、探针台等,具体如图所示:

资料来源:中商产业研究院整理

二、半导体设备行业发展政策

近年来,中国半导体设备行业受到各级政府的高度重视和国家产业政策的重点支持。国家陆续出台了多项政策,鼓励半导体设备行业发展与创新,《虚拟现实与行业应用融合发展行动计划(2022-2026年)》《深圳市培育发展半导体与集成电路产业集群行动计划(2022-2025年)》《“十四五”数字经济发展规划》等产业政策为半导体设备行业的发展提供了明确、广阔的市场前景,为企业提供了良好的生产经营环境。具体情况列示如下:

资料来源:中商产业研究院整理

三、半导体设备行业发展现状

1.市场规模

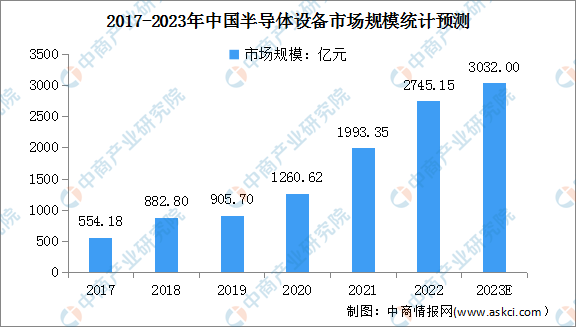

半导体设备是半导体产业的先导性、基础产业,具有技术壁垒高、研发周期长、研发投入高、制造难度大、设备价值高、客户验证壁垒高等特点,是半导体产业中最难攻克却至关重要的一环。2022年中国半导体预计将继续增长,规模达到2745.15亿元。预计2023年中国大陆半导体市场规模将达3032亿元。

数据来源:SEMI、中商产业研究院整理

2.市场结构

从细分产品来看,光刻机、刻蚀机、薄膜沉积设备为半导体设备主要核心设备,市场占比均在20%以上。其中,光刻机的市场占比为24%、刻蚀机、薄膜沉积设备市场占比均为20%。此外,测试设备和封装设备的市场占比分别为9%、6%。

数据来源:SEMI、中商产业研究院整理

3.细分市场

(1)光刻机

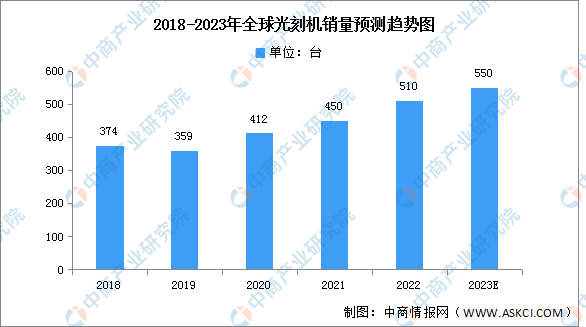

全球半导体设备行业复苏,受益于下游晶圆巨大需求、服务器云计算和5G基础建设的发展,相关芯片的需求增加。2021年全球光刻机销量为450台,2022年约为510台,随着下游市场需求持续升高,预计2023全球市场仍将持续增长,销量将超550台。

数据来源:中商产业研究院整理

(2)刻蚀机

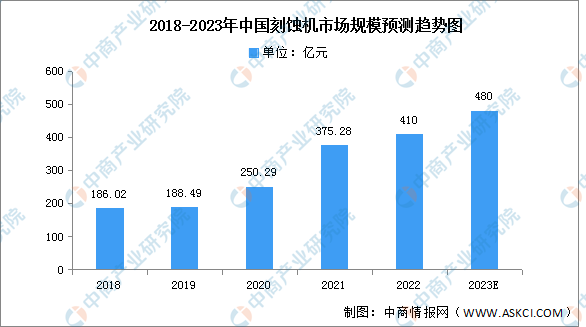

近年来,由于云计算和人工智能的快速发展,芯片需求不断增长,进而使得刻蚀设备需求维持高增长,2021年市场规模达375.28亿元,同比增长50%。2022年市场规模约为410亿元,随着国内行业政策的加持,以及疫后复苏对于半导体芯片的庞大需求,预计2023年市场规模将达480亿元。

数据来源:中商产业研究院整理

4.融资情况

2023年上半年,国产半导体设备的早期融资成为VC、PE热捧的“黄金赛道”。多家公司单次融资达数千万元级别,甚或达到数亿元级别。

资料来源:中商产业研究院整理

四、半导体设备行业重点企业

1.北方华创

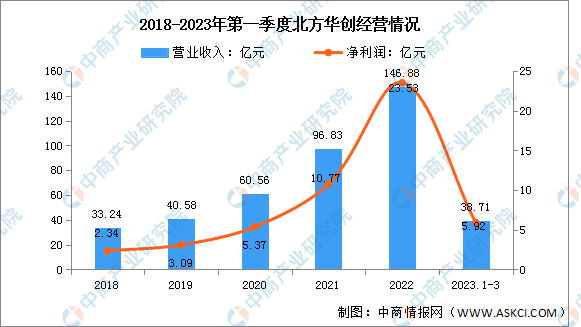

北方华创科技集团股份有限公司主要从事半导体基础产品的研发、生产、销售和技术服务。主要产品为电子工艺装备和电子元器件。北方华创是国内设备厂商龙头企业,主营氧化扩散设备、刻蚀设备(干法刻蚀)、薄膜沉积工艺CVD和PVD、清洗设备等,几乎涵盖了半导体设备全领域。

2023年第一季度实现营业收入38.71亿元,同比增81.23%;实现归母净利润5.92亿元,同比增长187.38%。2022年主营产品包括电子工艺装备、电子元器件,占比分别为82.27%、17.53%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

2.中微公司

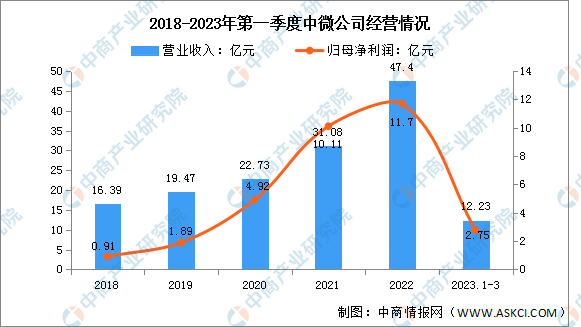

中微半导体设备(上海)股份有限公司的主营业务是半导体设备及泛半导体设备的研发、生产和销售。中微公司的主要产品有电容性等离子体刻蚀设备,电感性等离子体刻蚀设备,MOCVD设备,VOC设备。

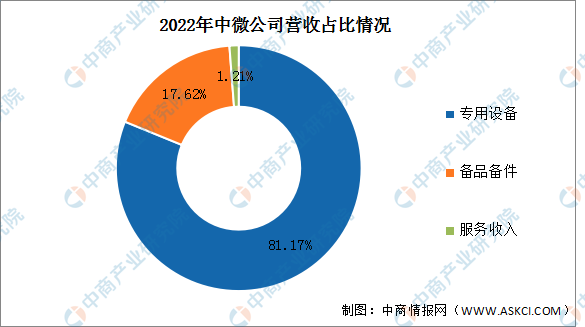

2023年第一季度实现营业收入12.23亿元,同比增长28.87%;实现归母净利润2.75亿元,同比增长135.04%。2022年主营产品包括专用设备、备品备件、服务收入,占比分别为81.17%、17.62%、1.21%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

3.盛美上海

盛美半导体设备(上海)股份有限公司主要从事高端半导体设备的研发、生产和销售。主要产品为半导体清洗设备、半导体电镀设备和先进封装湿法设备等。

2023年第一季度实现营业收入6.16亿元,同比增长74.01%;实现归母净利润1.31亿元,同比增长3175%。2022年主营产品包括半导体清洗设备、先进封装湿法设备,占比分别为72.34%、5.57%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

4.长川科技

杭州长川科技股份有限公司主要从事集成电路专用测试设备的研发、生产和销售,是一家致力于提升我国集成电路专用测试技术水平、积极推动集成电路装备业升级的国家高新技术企业和软件企业。长川科技主要产品包括集成电路测试机、分选机。

2023年第一季度实现营业收入3.2亿元,同比下降40.52%;归母净利润亏损0.57亿元。2022年主营产品包括分选机、测试机,占比分别为48.71%、43.32%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

5.拓荆科技

拓荆科技股份有限公司主要从事高端半导体专用设备的研发、生产、销售和技术服务。拓荆科技主要产品为半导体薄膜沉积设备包括PECVD设备、ALD设备及SACVD设备三个系列。

2023年第一季度实现营业收入4.02亿元,同比增长272.22%;实现归母净利润0.54亿元,同比增长550%。2022年主营产品包括PECVD设备、SACVD设备、ALD设备,占比分别为91.65%、5.25%、1.91%。

数据来源:中商产业研究院整理

数据来源:中商产业研究院整理

五、半导体设备行业发展前景

1.国家政策大力支持设备国产化提升

半导体行业是现代信息技术产业的基础和核心,事关国民经济和社会发展。在外部因素的影响下,半导体制程实现自主可控成为了我国在该领域的战略方向。近年来,中央及地方政府对半导体行业给予了高度重视和大力支持,出台了一系列扶持政策,相关政策和法规为半导体及行业及专用设备行业提供了资金、税收、技术和人才等多方面的有力支持,为国产半导体设备企业营造了良好的经营环境,大力促进了国内半导体及其专用设备产业发展,提升国产半导体设备企业的竞争力。

2.半导体应用和消费市场需求稳定增长

物联网、5G通信、汽车电子等新型应用市场的不断发展产生了巨大的半导体产品需求,推动半导体行业进入新一轮的发展周期。全球范围内,晶圆厂产能扩充仍在继续,下游需求的不断发展为半导体设备制造产业的扩张和升级提供了机遇。

3.半导体产业重心转移为本土设备厂商提供巨大机遇

凭借巨大的市场容量以及多年的发展,广阔的下游市场和不断完善的上下游产业链带动全球产能重心逐步向中国大陆转移,中国已然成为全球最大的半导体消费国和生产国。预计半导体产业规模的不断扩大将为国内设备厂商带来巨大发展机遇,国产设备将加速导入大陆晶圆厂,因此国产半导体设备有望迎来快速发展期。