关键词:OLED

中商情报网讯:各消费电子头部企业技术加速迭代,带动OLED高端显示屏渗透率持续提升。现阶段我国OLED面板厂产能扩大、增加研发投入,积极攻克主要材料供应,OLED产业链的国产化进程有望加速推进。

一、OLED行业发展现状

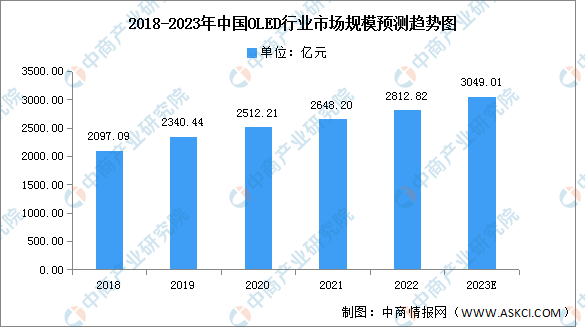

1.市场规模

我国是全球最大的消费电子商品市场,应用市场广阔。近年来,我国在显示产业投入不断增加,推动国产面板厂商的崛起,OLED行业市场规模持续增长。数据显示,2022年我国OLED市场规模约为2812.82亿元(393亿美元),同比增长6.2%。未来,随着智能终端用户不断增加和智能终端设备的更新迭代,预计2023年我国OLED市场规模将达3049.01亿美元。

数据来源:中商产业研究院整理

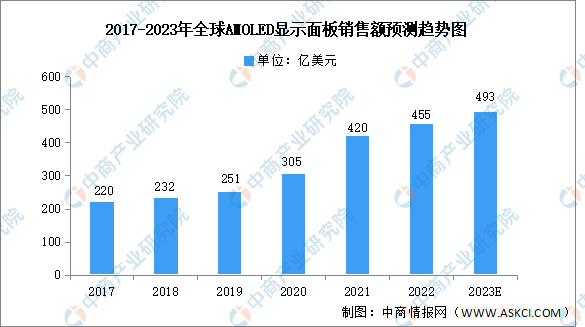

2.AMOLED市场规模

OLED技术包括PMOLED和AMOLED,其中,AMOLED主要用于智能手机,并继续朝低功耗、低成本、大尺寸方向发展。随着产业技术的升级及市场需求的增长,AMOLED市场规模显著增长。数据显示,2022年全球AMOLED显示面板销售额约为455亿美元,同比增长8.3%,预计2023年可增至493亿美元。大尺寸OLED面板受制于良品率低、制造成本高等原因,预计短期内难以形成大规模渗透。

数据来源:中商产业研究院整理

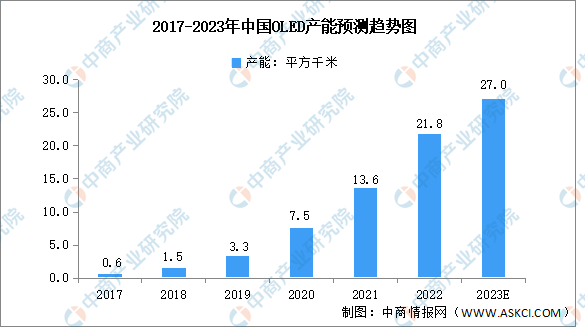

3.产能

近年来,随着我国OLED技术的不断提升和产能的持续释放,京东方、维信诺、和辉光电、华星光电、深天马等中国面板厂商已强势崛起。2021年,中国OLED产能达到13.6平方千米;2022年,中国OLED产能约为21.8平方千米;预计2023年我国OLED产能将达27平方千米。

数据来源:中商产业研究院整理

4.出货量

OLED 显示器面板的快速增长得益于游戏显示器的需求上升。与传统 LCD 面板相比,OLED 面板可提供更清晰、更饱满的图像质量和更快的响应时间。2022年全球OLED显示器面板出货量达16万片,预计2023年将增长至80万片,到2026年出货量将实现277万片。

数据来源:Omdia、中商产业研究院整理

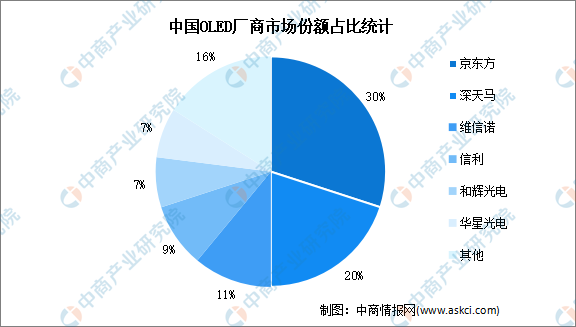

5.竞争格局

从我国OLED厂商市场份额占比来看,头部企业京东方、深天马产能占比最高,分别为30%、20%。其次,维信诺、信利、和辉光电、华星光电占比分别为11%、9%、7%、7%,面板厂商市场集中度较高。

数据来源:中商产业研究院整理

6.下游应用情况

手机是OLED最大的下游应用终端,占比73%,其次是OLED电视,占比19%,电脑、智能手表占比较低,均为3%。预计未来随着行业认可度提升,电脑与智能手表占比将会逐步提高。

数据来源:中商产业研究院整理

二、OLED行业发展前景

1.国家政策大力支持行业发展

电子信息产业是我国重点发展的国民经济战略性、基础性和先导性支柱产业,OLED行业是电子信息产业中重要组成部分,受到国家产业政策的大力支持。工业和信息化部制定了《关于促进制造业产品和服务质量提升的实施意见》等产业政策,提出支持印刷及柔性显示创新中心建设,加强关键共性技术攻关,积极推进创新成果的商品化、产业化。

资料来源:中商产业研究院整理

2.智能终端需求扩大促进行业发展扩大

随着智能手机、平板电脑市场需求的持续扩大,对高分辨率、低能耗的新型显示产品的需求相应增长,OLED的高分辨率和低能耗特点,使得其成为智能手机屏的合适选择。目前AMOLED面板成本比TFTLCD面板高10-20%;随着AMOLED面板良品率的迅速提升,预计在未来两年内,AMOLED手机面板的生产成本将有望低于LCD面板。随着AMOLED手机面板生产成本的降低,OLED的出货量占比会逐渐提升,行业市场规模进一步扩大。

3.电子信息产业需求推动行业不断发展

我国电子信息产业的快速发展为OLED行业的快速发展提供了良好的市场环境,下游产业需求推动OLED行业不断发展;在国家5G战略全面实施,家电下乡和以旧换新政策的继续执行,电信、网络和广电三网融合试点启动,汽车、平板显示、高性能计算机和移动通讯设备等新消费热点逐步形成的背景下,国内OLED行业将面临着更加广阔的市场空间和不断提升的消费需求。