关键词:复合材料

中商情报网讯:复合材料是国家鼓励发展的战略新兴产业,具有轻量化、高强度化、智能化、多功能化、绿色环保等优良特性,广泛应用于汽车工业、电子电器、航空航天、轨道交通以及风电新能源等领域。近年来,随着下游产业景气度向好,复合材料市场需求持续增长,行业发展前景广阔。

一、复合材料的定义

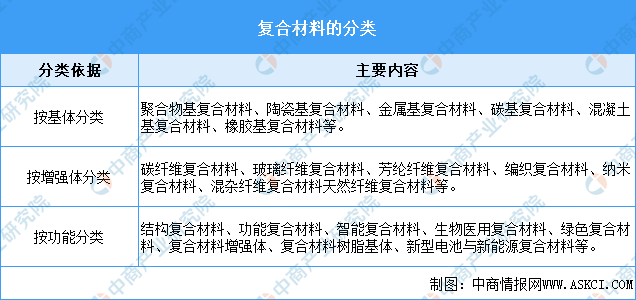

复合材料是指由两种或两种以上不同性质的材料,通过物理或化学的方法,在宏观(微观)上组成具有新性能的材料。复合材料是国家优先发展的高技术产业化重点领域,属于国家鼓励发展的新材料行业,是我国重要战略性新兴产业,对保障航空原材料供应和带动非航空民用产业发展均具有重要意义。

资料来源:中商产业研究院整理

二、复合材料行业发展政策

先进复合材料作为战略性新兴产业,是国家和行业政策中明确的重点发展领域。我国政府为加快复合材料行业发展以打造国家科技核心竞争力和产业优势,加大了产业扶持力度,先后出台了《扩大内需战略规划纲要(2022-2035年)》《“十四五”原材料工业发展规划》《“十四五”工业绿色发展规划》等多项政策,为企业创造了良好的经营环境,推动了产业发展。

资料来源:中商产业研究院整理

三、复合材料行业发展现状

1.全球复合材料市场规模

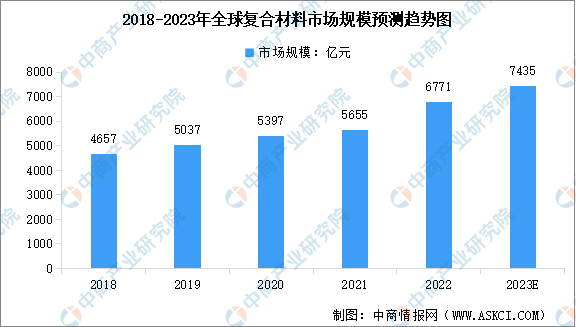

与传统材料相比,复合材料具有更坚固、更轻便、性能好、低碳和低能耗等特性,广泛应用于汽车工业、航空航天、建筑工程、能源、军事等领域。近年来,随着下游行业快速发展,复合材料市场需求快速增长,全球复合材料市场规模不断扩大。中商产业研究院发布的《2019-2025年中国复合材料市场调查及投资咨询报告》显示,2022年全球复合材料市场规模为6771亿元,近五年年均复合增长率为9.81%。中商产业研究院分析师预测,2023年全球复合材料市场规模将增至7435亿元。

数据来源:中国复合材料工业协会、中商产业研究院整理

2.全球复合材料市场结构

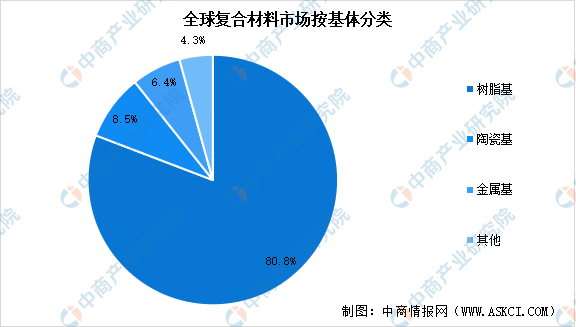

从细分市场来看,根据基体材料的不同,复合材料可以分为树脂基复合材料、陶瓷基复合材料、金属基复合材料等。其中树脂基复合材料因密度小、比强度和比模量高、疲劳强度高、破损安全特性好、耐腐蚀性能和耐热性强、介电性能和透电磁波性能好等优势,已经成为应用最广、发展最快的复合材料,在复合材料中的占比超过80%。

数据来源:中国复合材料学会、中商产业研究院整理

3.中国复合材料市场规模

目前,中国、欧洲和北美的复合材料市场占据了全球主要市场份额,市场规模分别占比38.1%、17.2%和25.5%,我国已成为全球最重要的复合材料制品产地之一。中商产业研究院发布的《2019-2025年中国复合材料市场调查及投资咨询报告》显示,2022年中国复合材料市场规模达到2580亿元左右(未包括CCL覆铜板、天然纤维复合材料及金属基复合材料等),较上年增长7.5%,近五年年均复合增长率为10.90%。中商产业研究院分析师预测,2023年中国复合材料市场规模将增至2861亿元。

数据来源:中国复合材料学会、中商产业研究院整理

4.中国复合材料应用领域占比

从应用领域来看,随着国产大飞机C919的全球商业首航成功,以及中国军工实力的快速增加,航空航天成为中国复合材料增长最快的领域,2021年中国航空航天复合材料市场占比达到25.04%。此外,随着风电叶片的大型化趋势,碳纤维复合材料等先进复合材料凭借更加优异的比强度等性能,已受到国际国内先进风电设备厂商的关注,2021年中国用于风电发电行业的复合材料市场占比达到15%左右。

数据来源:中国复合材料工业协会、中商产业研究院整理

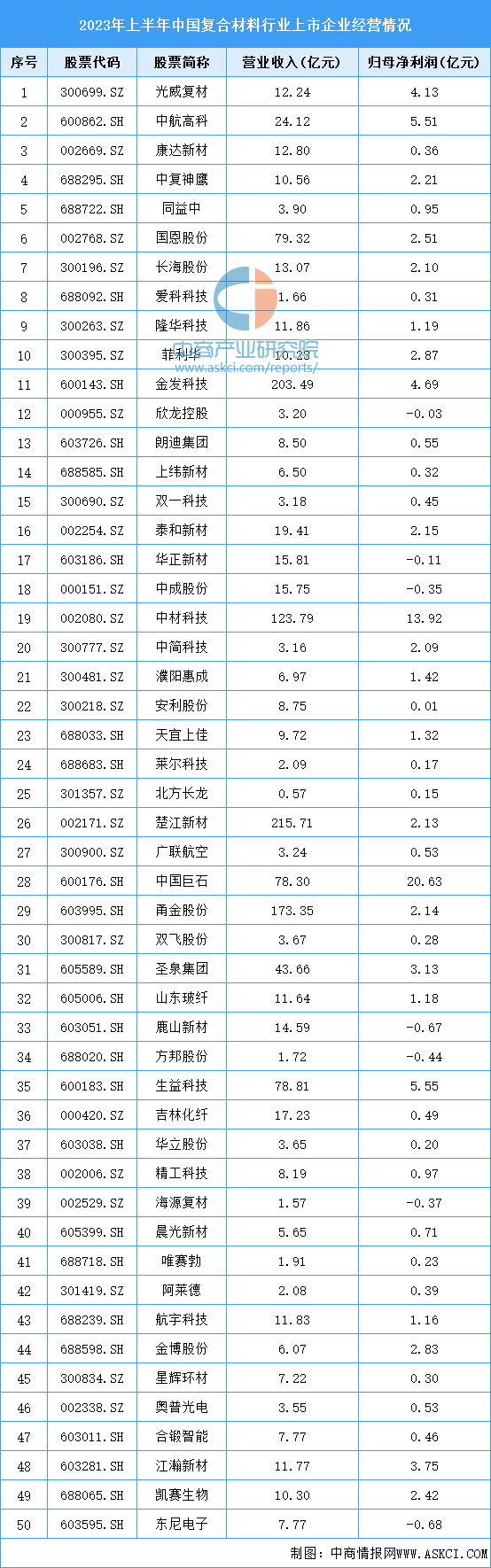

5.复合材料行业上市企业

目前,我国复合材料行业细分领域众多,下游应用广泛,行业所涉及的企业数量众多。其中,碳纤维复合材料龙头包括光威复材、中航高科、康达新材、中复神鹰等;玻璃纤维复合材料龙头企业包括中国巨石、中材科技等。从地区分布来看,主要分布在广东、山东、江苏等省份。

资料来源:中商产业研究院整理

四、复合材料行业重点企业

1.光威复材

光威复材以碳纤维制备及工程化国家工程实验室和山东省碳纤维技术创新中心、国家级企业技术中心为支撑,业务涵盖碳纤维、经编织物和机织物、系列化的树脂体系、各种预浸料、复合材料构制件和产品的设计开发、装备设计制造、检测等上下游,依托在碳纤维领域的全产业链布局,成为复合材料业务的系统方案提供商。

2023年上半年,光威复材主营收入12.24亿元,同比下降6.91%;归母净利润4.13亿元,同比下降18.25%。

数据来源:中商产业研究院整理

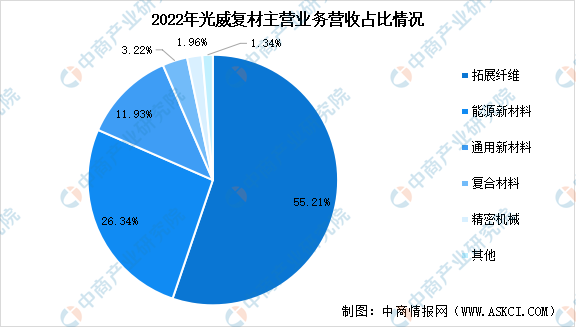

从主营业务营收占比来看,2022年光威复材的拓展纤维、能源新材料、通用新材料、复合材料四大板块业务分别实现营收13.86亿元、6.62亿元、2.996亿元、0.81亿元,分别占比55.21%、26.34%、11.93%、3.22%。

数据来源:中商产业研究院整理

2.中航高科

中航航空高科技股份有限公司是中国航空工业集团有限公司旗下沪市A股上市公司,是主要从事航空新材料研发生产、高端智能装备研发制造的大型国有控股上市企业,公司总部位于江苏省南通市。目前中航高科拥有航空工业复材、优材百慕、京航生物、航智装备、万通新材五家全资或控股子公司,业务主要涵盖航空复合材料、高端智能装备、轨道交通、汽车、装备制造、创新创业投资等。

中航复合材料有限责任公司是我国航空复合材料行业的领跑者,在高性能树脂及预浸料技术、高性能复合材料新型结构、树脂基复合材料制造技术、金属基及陶瓷基(含C/C)复合材料成型技术、材料表征与测试技术、先进无损检测技术等方面均处于国内领先地位,是集复合材料研发、生产、销售和服务于一体的专业化高科技公司,目前正积极推进航空复合材料技术在民用飞机、汽车、轨道交通、石油、电力和新能源等领域的应用和产业化。

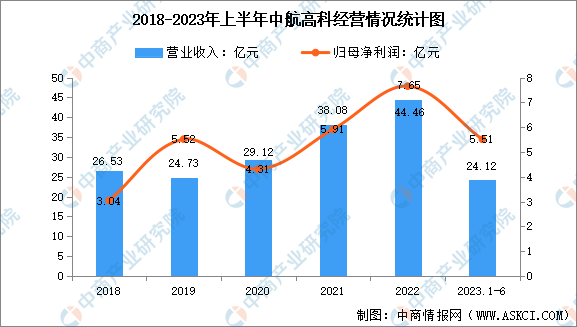

2023年上半年,中航高科实现营业收入24.12亿元,同比增长4.93%;归母净利润5.51亿元,同比增长15.90%。

数据来源:中商产业研究院整理

从主营业务营收占比来看,2023年上半年中航高科航空复合材料和机床业务分别实现营收23.73亿元和2521万元,分别占比98.38%和1.05%。

数据来源:中商产业研究院整理

3.康达新材

康达新材料(集团)股份有限公司成立于1988年,总部位于浦东新区,主要业务分为胶粘剂与特种树脂新材料、电子信息材料和电子科技三大板块。康达新材是国内较早从事中高端胶粘剂及高分子新材料产品研发、生产和销售的精细化工企业之一。目前主营业务产品涵盖环氧树脂胶、聚氨酯胶、丙烯酸酯胶、SBS胶、热熔胶、水性胶等多个胶粘剂系列,环氧灌注树脂、聚氨酯树脂等特种树脂系列及环氧树脂复合材料、聚氨酯复合材料、聚酰亚胺材料等新材料系列,产品广泛应用于风电叶片制造、包装材料、轨道交通、船舶工程、汽车、电子电器、机械设备、建筑装饰及工业维修等领域。

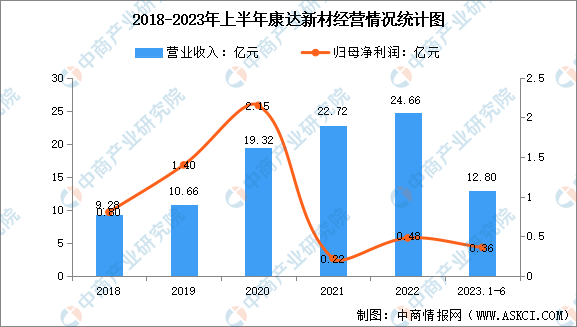

2023年上半年,康达新材实现营业收入12.80亿元,同比增长17.81%;归母净利润3604.38万元,较上年同期上升345.66%。

数据来源:中商产业研究院整理

从主营业务营收占比来看,2023年上半年康达新材复合材料业务实现营收8584万元,占总营业收入比重的6.71%。

数据来源:中商产业研究院整理

4.中材科技

中材科技股份有限公司围绕新能源、新材料、节能减排等战略性新兴产业方向,聚焦特种纤维、复合材料、新能源材料三大赛道,以“做强叶片、做优玻纤、做大锂膜”的产业发展思路,集中优势资源大力发展风电叶片、玻璃纤维及制品、锂电池隔膜三大主导产业,同时从事高压复合气瓶、膜材料及其他复合材料制品的研发、制造及销售。

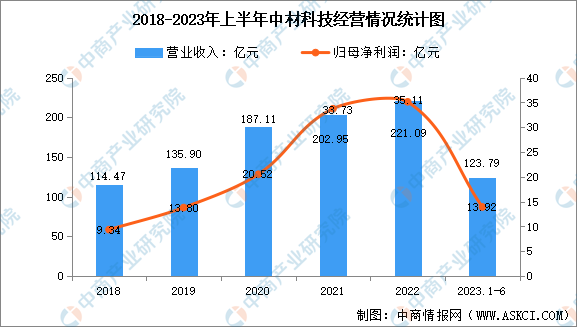

2023年上半年,中材科技实现营业收入123.79亿元,同比增长8.25%;归母净利润13.92亿元,同比下降26.21%。

数据来源:中商产业研究院整理

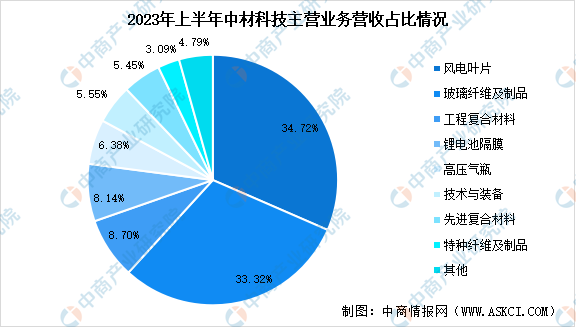

从主营业务营收占比来看,2023年上半年中材科技玻璃纤维及制品、工程复合材料、先进复合材料、特种纤维及制品分别实现营收41.25亿元、10.78亿元、6.746亿元、3.826亿元,分别占比33.32%、8.70%、5.45%、3.09%。

数据来源:中商产业研究院整理

5.楚江新材

安徽楚江科技新材料股份有限公司创立于1999年,总部位于安徽省芜湖市,2007年在深交所上市。楚江新材专注于材料的研发与制造,致力成为极具竞争力的先进材料研发制造平台型公司,业务涵盖先进铜基材料和军工碳材料两大板块,产品包括精密铜带、高端铜导体材料、铜合金线材、精密特钢、碳纤维复合材料和高端热工装备等六大类。

2023年上半年,楚江新材实现营业收入215.71亿元,同比增长4.86%;实现归属上市公司股东的净利润2.13亿元,同比减少24.02%。

数据来源:中商产业研究院整理

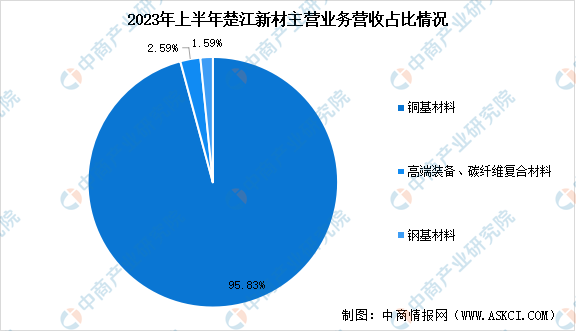

从主营业务营收占比来看,2023年上半年楚江新材铜基材料、高端装备和碳纤维复合材料、钢基材料分别实现营收206.7亿元、5.6亿元、3.4亿元,分别占比95.83%、2.59%、1.59%。

数据来源:中商产业研究院整理

五、复合材料行业发展前景

1.产业政策支持

复合材料是我国重点发展的新材料项目之一,下游应用是我国重点发展的行业,也是我国需要逐步实现进口替代的关键领域,对我国实现产业转型升级具有战略性意义。目前,我国颁布了一系列鼓励发展新材料行业的法律法规和行业政策。

2.下游多行业快速发展,带动市场需求扩张

层状金属复合材料,尤其是钛、锆、银、铝等稀贵有色金属复合材料广泛应用于化工行业反应器、核电冷凝器、湿法冶金加压釜、多晶硅还原炉、氢储运罐等大型设备制造,市场空间广阔。我国目前正大力发展核电、新能源、环保等产业,对高性能、高质量的上游材料的需求十分迫切,耐腐蚀、耐极端温度、耐高压的层状金属复合材料的市场将进一步扩大。

3.产品比较优势趋显,出口机会增加

伴随我国一系列产业扶持政策的出台和行业内公司技术研发实力的提升,我国复合材料制造水平不断提升,从技术指标、复合面积等多方面达到了国际先进水平,可以满足国内外下游设备制造企业及终端业主的需求。此外,国内高端钛材、钢材制造企业的发展为金属复合材料制造行业提供了优质原材料,结合本土人工成本优势,为产品出口海外提供了有力保障。