关键词:OLED

中商情报网讯:各消费电子头部企业技术加速迭代,带动OLED高端显示屏渗透率持续提升。现阶段我国OLED面板厂产能扩大、增加研发投入,积极攻克主要材料供应,OLED产业链的国产化进程有望加速推进。

一、产业链

中国OLED产业链上游为原材料及设备,中游为OLED生产与组装,下游为不同应用领域。

图片来源:中商产业研究院

二、上游分析

1.OLED材料

OLED材料可分为发光材料和基础材料两种,两者占OLED屏幕物料成本的30%左右。中商产业研究院发布的《2023年中国OLED行业市场研究报告》数据显示,2022年中国OLED材料市场规模约为42.3亿元,同比增长25.89%。中商产业研究院分析师预测,2023年市场规模将达50亿元。

数据来源:中商产业研究院整理

2.偏光片

(1)供需情况

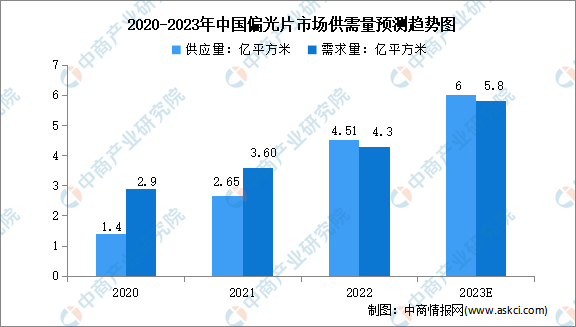

偏光片是新型显示最重要的核心主材之一,对于显示性能的提升和技术的进步发挥着至关重要的作用。我国是偏光片产销大国,市场需求量巨大。中商产业研究院发布的《2023年中国偏光片行业研究报告》数据显示,2022年中国偏光片供应量为4.51亿平方米,同比增长70.2%;偏光片需求量为4.3亿平方米,同比增长19.4%。中商产业研究院分析师预测,2023年我国偏光片供应量和需求量将分别增至6亿平方米、5.8亿平方米。

数据来源:中商产业研究院整理

(2)竞争格局

近年来,偏光片企业不断扩大产能、偏光片投融资向好。从企业市场规模占比来看,住友化工市场份额占比最高,达22.1%。其次,本土企业杉金光电积极建设全球领先的偏光片产线,市场份额占比达17.7%。日东电工、盛波光电、三利谱、恒美光电占比分别为17.5%、7.1%、3.6%、3.4%。

数据来源:中商产业研究院整理

3.玻璃基板

(1)玻璃基板

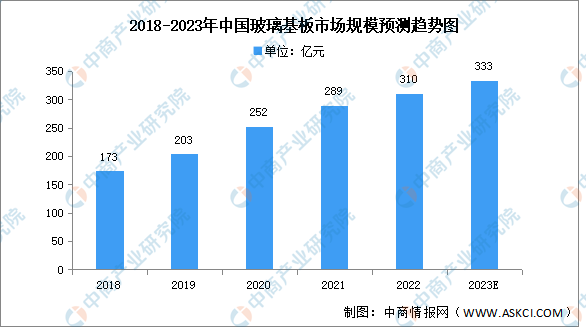

玻璃基板行业具有高技术壁垒,行业主要受美国和日本企业垄断,为填补国内空白,国内企业不断加大对玻璃基板的研发。中商产业研究院发布的《2024-2029全球与中国半导体封装用玻璃基板市场现状及未来发展趋势》显示,2022年市场规模约为310亿元,同比增长7.3%,中商产业研究院分析师预测,2023年市场规模将达333亿元。

数据来源:中商产业研究院整理

(2)竞争格局

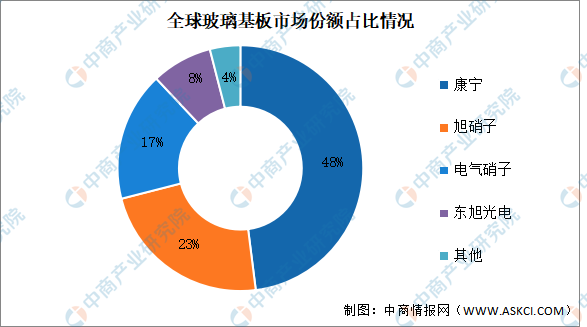

康宁在玻璃基板行业中占据主导地位,目前占比达48%,接近市场的一半。其次分别为旭硝子、电气硝子、东旭光电,占比分别为23%、17%、8%。

数据来源:中商产业研究院整理

4.PCB

以ChatGPT为代表的人工智能技术的快速发展,将推动AI服务器及人工智能领域产品的大爆发,未来5年,5G、人工智能、物联网、工业4.0、云端服务器、存储设备、汽车电子等将成为驱动PCB需求增长的新方向。

中商产业研究院发布的《2024-2029年中国印制电路板行业分析及投资咨询报告》显示,2021年市场规模达3001.39亿元,同比增长24.59%,2022年市场规模约达3078.16亿元。与此同时,全球电子整机以及汽车行业需求疲软,将对PCB行业产生一定影响,中商产业研究院分析师预测,2023年中国PCB市场增速将放缓,达到3096.63亿元。

数据来源:Prismark、中商产业研究院整理

5.被动元件

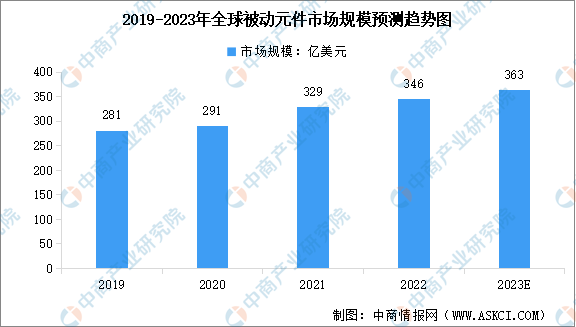

被动元件是不可缺少的基础元件,随着万物互联、智能化、数字化时代来临和全球“碳达峰、碳中和”背景下新能源产业快速发展以及下游市场应用场景的扩展和升级,全球电力电子行业呈现强劲发展势头,带动被动元件市场规模持续扩大。中商产业研究院发布的《2023-2028年中国被动元件产业链专题研究及发展前景预测评估报告》显示,2022年全球被动元件市场规模达约346亿美元,中商产业研究院分析师预测,2023年市场规模将增至363亿美元。

数据来源:ECIA、中商产业研究院整理

6.刻蚀设备

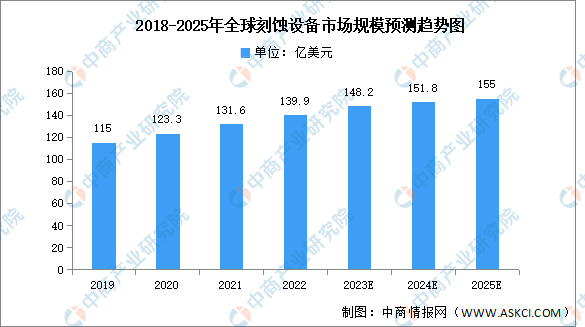

中商产业研究院发布的《2023-2028年全球蚀刻机市场前景及投资机会研究报告》显示,2022年全球刻蚀设备市场规模达139.9亿美元,同比增长6.3%。受终端应用市场蓬勃发展、及半导体制造技术升级驱动,中商产业研究院分析师预测,2025年全球刻蚀设备市场规模将增长至155亿美元。

数据来源:Gartner、中商产业研究院整理

7.涂胶显影设备

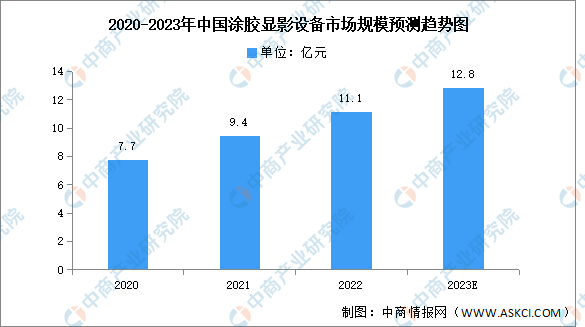

涂胶/显影机作为光刻机的输入和输出设备,主要通过机械手使晶圆在各系统之间传输和处理,从而完成晶圆的光刻胶涂覆、固化、显影、坚膜等工艺过程,是集成电路制造过程中不可或缺的关键处理设备。中商产业研究院发布的《2017-2027全球及中国半导体设备行业深度研究报告》显示,2021年中国涂胶显影设备市场规模达9.4亿元,同比增长21.7%,2022年市场规模约为11.1亿元。中商产业研究院分析师预测,2023年市场规模将达12.8亿元。

数据来源:中商产业研究院整理

三、中游分析

1.市场规模

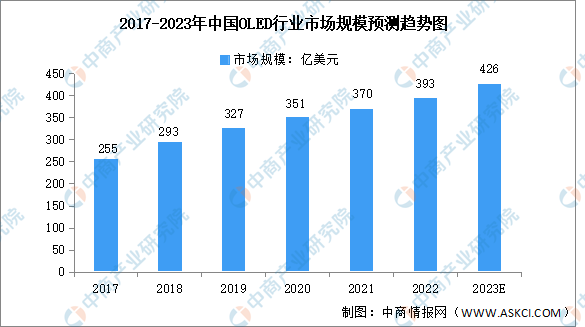

我国是全球最大的消费电子商品市场,应用市场广阔。近年来,我国在显示产业投入不断增加,推动国产面板厂商的崛起,OLED行业市场规模持续增长。中商产业研究院发布的《2023年中国OLED行业市场研究报告》数据显示,2022年我国OLED市场规模约为393亿美元,同比增长6.2%。未来,随着智能终端用户不断增加和智能终端设备的更新迭代,中商产业研究院分析师预测,2023年我国OLED市场规模将达426亿美元。

数据来源:中商产业研究院整理

2.产能

近年来,随着我国OLED技术的不断提升和产能的持续释放,京东方、维信诺、和辉光电、华星光电、深天马等中国面板厂商已强势崛起。中商产业研究院发布的《2023年中国OLED行业市场研究报告》数据显示,2021年,中国OLED产能达到13.6平方千米;2022年,中国OLED产能增至21.8平方千米,同比增长60.3%。中商产业研究院分析师预测,2023年我国OLED产能将达27平方千米。

数据来源:中商产业研究院整理

3.出货量

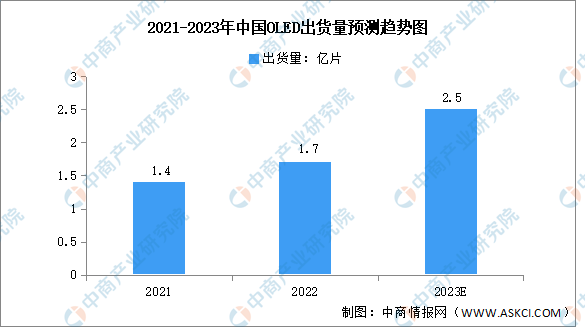

2022年我国OLED面板出货量约1.7亿片,同比增长21.3%,占全球的比重为29.1%。2023年上半年,京东方、维信诺、华星光电、深天马等纷纷建立柔性OLED面板厂,同时积极布局更高世代产线。

国产OLED出货量和市场份额也在持续提升。中商产业研究院分析师预测,2023年我国OLED出货量将达2.5亿片。

数据来源:中商产业研究院整理

4.渗透率

近年来,随着OLED技术优势逐渐体现,OLED面板渗透率正在显著提升。2022年中国OLED面板渗透率约为47.7%,中商产业研究院分析师预测,2023年渗透率将达50.7%。

数据来源:中商产业研究院整理

5.竞争格局

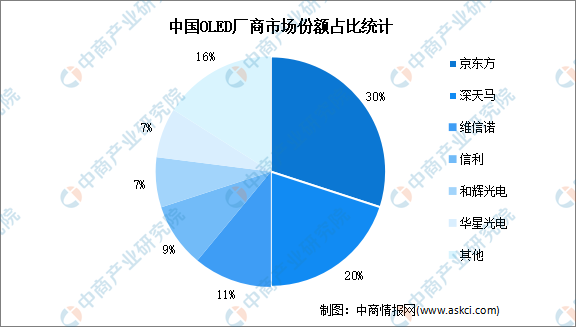

从我国OLED厂商市场份额占比来看,头部企业京东方、深天马产能占比高,分别为30%、20%。其次,维信诺、信利、和辉光电、华星光电占比分别为11%、9%、7%、7%,面板厂商市场集中度较高。

数据来源:中商产业研究院整理

6.重点企业分析

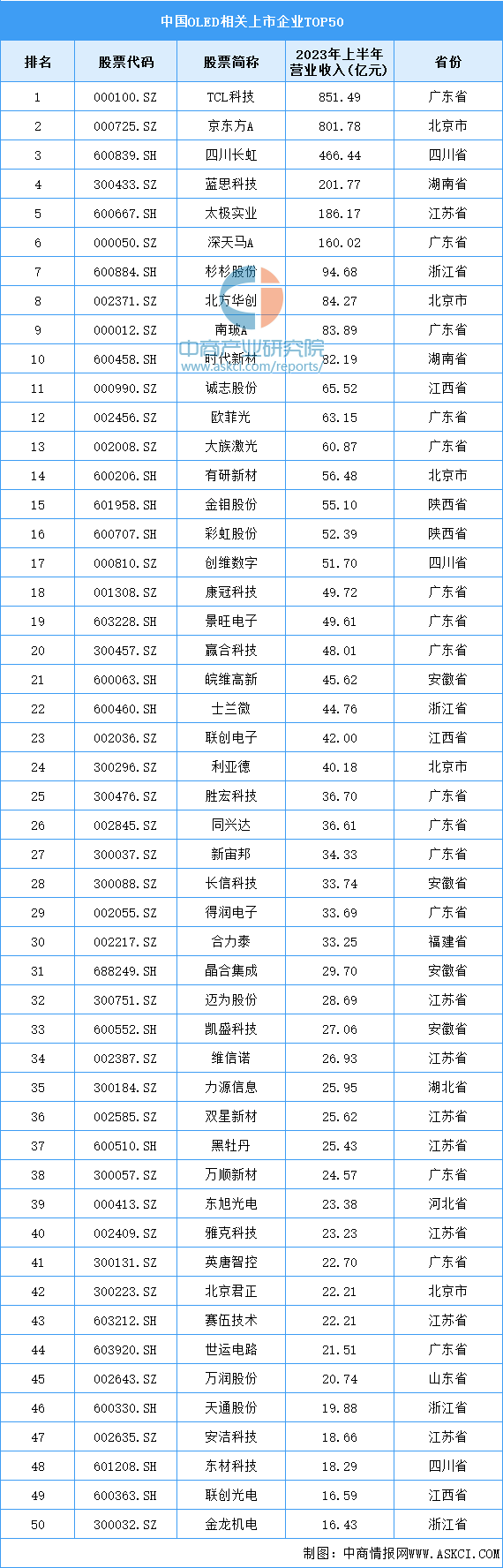

目前中国OLED上市相关企业主要分布在广东省和江苏省,均超过20家。

资料来源:中商产业研究院整理

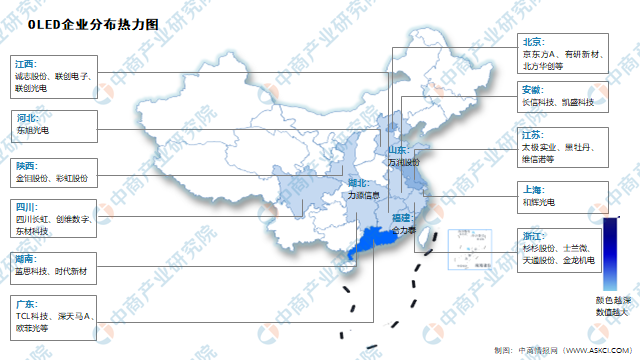

7.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.智能手机

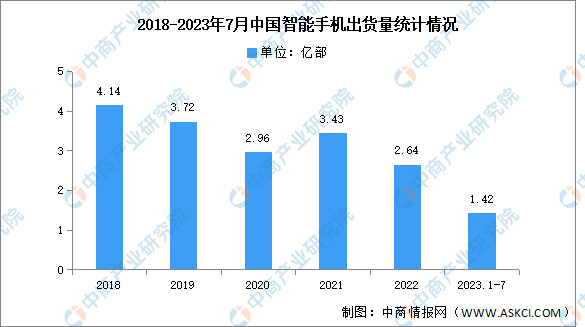

智能手机是具有独立的操作系统,独立的运行空间,可以由用户自行安装软件、游戏、导航等第三方服务商提供的设备,并可以通过移动通讯网络来实现无线网络接入的手机类型的总称。中商产业研究院发布的《2022-2027年中国手机行业分析与投资策略报告》显示,中国智能手机市场在近三年来一直持续走低,2023年7月,智能手机出货量1728.7万部,同比下降9.6%。2023年1-7月,智能手机出货量1.42亿部,同比下降7.3%。

数据来源:信通院、中商产业研究院整理

2.可穿戴设备

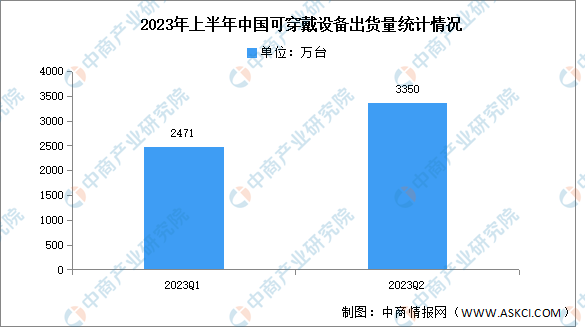

可穿戴设备市场开始恢复增长。中商产业研究院发布的《2022-2027年中国可穿戴设备行业市场前景预测及未来发展趋势报告》显示,2023年第一季度中国可穿戴设备市场出货量为2471万台,同比下降4.1%。新的一年尽管疫情政策放开,户外活动和出行基本恢复,但可穿戴市场就渠道端出货而言仍然低迷;2023年第二季度中国可穿戴设备市场出货量为3350万台,同比增长17.3%,是自2022年以来季度最大规模出货。

数据来源:IDC、中商产业研究院整理

3.电脑

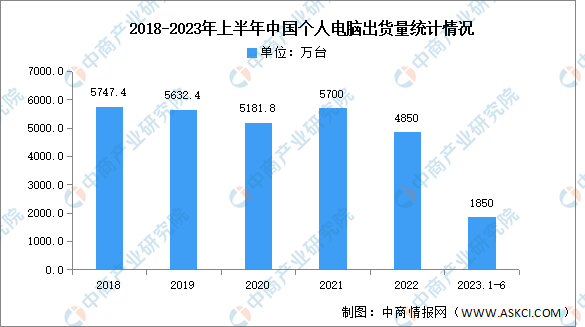

中商产业研究院发布的《2024-2029年中国电脑市场前景及投资机会研究报告》显示,2023年上半年中国个人电脑出货量达1850万台,其中,2023年第二季度,中国大陆个人电脑(台式机、笔记本和工作站)出货降幅有所放缓,同比下跌19%至960万台。截至7月,经济复苏不及预期,商用领域的IT投资保持谨慎。

数据来源:canalys、中商产业研究院整理