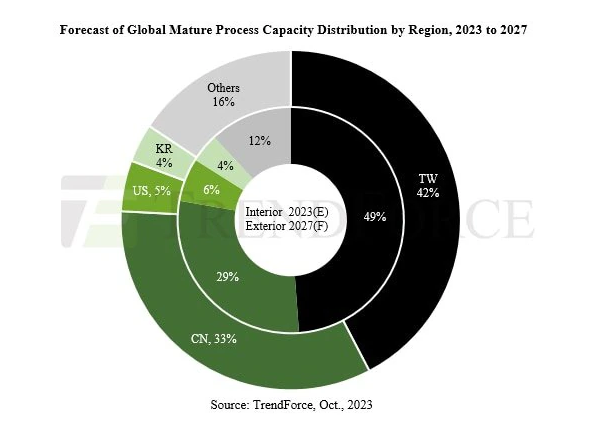

根据市场研究公司TrendForce的数据,从2023年到2027年,全球成熟(>28nm)与先进(<16nm)IC工艺的比例预计将徘徊在7:3左右。在促进本土生产和国内集成电路发展的政策和激励措施的推动下,中国的成熟工艺产能预计将从今年的29%增长到2027年的33%。领先者是中芯国际、华虹集团和晶合集成等巨头,而台湾地区的份额预计将从49%下降至42%。

成熟制程集成电路广泛应用于汽车行业,而汽车行业的芯片供应仍面临困境。由于汽车的生命周期很长,许多汽车系统使用的芯片正在被半导体公司逐步淘汰,取而代之的是更昂贵、最先进的芯片。

研究公司IDC对此表示同意,但预测扩张速度将略有放缓。按生产地划分,中国大陆占整体工业面积的比重将持续增加,2027年将达到29%,较2023年增加2个百分点。台湾地区的市场份额将从2023年的46%下降到2027年的43%。美国在先进制程部分将有所斩获,预计2027年7纳米及以下的份额将达到11%。

TrendForce表示,虽然中国积极争取全球和国内IC设计商,以加强其本土制造业务,但随之而来的大规模扩张可能会让成熟的工艺涌入全球市场,从而可能引发价格战。随着中国成熟工艺能力的不断涌现,驱动IC、CIS/ISP、功率分立器件的国产化趋势将更加明显。具有相似工艺平台和能力的二三线代工厂可能面临客户流失和定价压力的风险。以特种工艺而闻名的台湾地区行业领导者——联电、力机电、Vanguard等——将发现自己处于风暴中心。未来的竞争将取决于技术实力和高效的产量。

“地缘政治的变化正在从根本上改变半导体行业的格局。虽然直接影响可能是微妙的,但长期战略更多地关注供应链的自立、安全和控制。”IDC亚太区半导体研究主管兼台湾地区经理Helen Chiang在一份声明中表示:“行业运营将从全球合作转向多地区竞争。”

据TrendForce称,在驱动器IC领域,高压(HV)特种工艺是业者关注的焦点。随着各公司积极追求40/28nm HV工艺,联华电子目前占据主导地位,格罗方德(GlobalFoundries)紧随其后。然而,中芯国际的28HV和晶合集成的40HV正分别准备于2023年第四季度和2024年上半年量产,从而缩小与其他代工厂的技术差距。具有类似工艺能力和产能的竞争对手,如力机电,以及没有12英寸工厂的竞争对手,如Vanguard和DBHitek,将在短期内面临挑战。据TrendForce称,这一趋势也可能对联华电子和格罗方德产生长期影响。

在CIS/ISP领域,3D CIS结构包括逻辑层ISP和CIS像素层。主流制程的主要界限是逻辑层ISP的45/40nm范围,该范围继续向更高级的节点发展。同时,CIS像素层与FSI/BSI CIS一样,主要采用65/55nm及以上工艺。据TrendForce报道,目前,台积电、联华电子和三星是这项技术的领跑者。

不过,该公司补充称,中芯国际和晶合集成等中国企业正在缩小差距。中国智能手机巨头OPPO、Vivo和小米进一步推动了它们的崛起。在政府政策的推动下,中国的CIS公司(如豪威集团、格科微电子和思特威等)开始支持本土生产。

功率分立器件主要包括MOSFET和IGBT等产品。Vanguard和华虹宏力深耕功率分立器件工艺已有一段时间,拥有比许多竞争对手更全面的工艺平台和整车认证。然而,TrendForce表示,在有利于电动汽车和太阳能计划的国家政策的支持下,中国竞争者正在加剧该领域的全球竞争。其中包括华虹宏力、中芯国际、晶合集成和粤芯半导体等主流代工厂。GTA 和华润微等规模较小的中国IDM和代工厂也加入了竞争。如果中国大规模提高产能,将加剧功率离散制造领域的全球竞争。这种影响不仅会引发中国本土企业之间的价格战,还可能侵蚀台湾地区企业的订单和客户。