关键词:储能温控

中商情报网讯:随着储能系统朝大容量、高倍率发展,储能系统产热量将不断上升,储能温控市场发展潜力巨大,液冷技术的市场渗透率将逐步提升。未来储能温控系统技术将引领行业带来新的变革,为新能源市场开拓新的发展格局,带来新的增长蓝海。

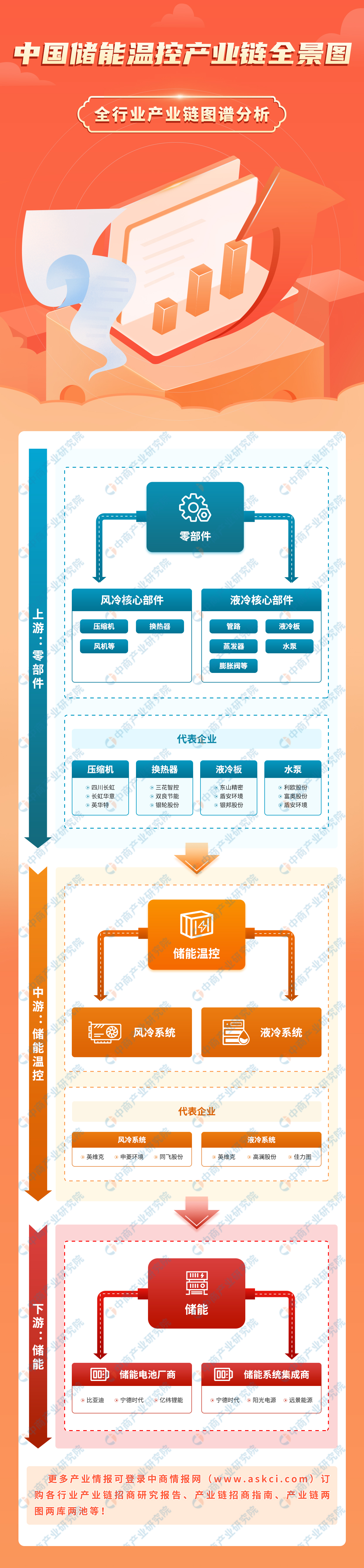

一、产业链

储能温控产业链上游为各种核心零部件,包括风冷核心部件和液冷核心部件;中游为风冷系统和液冷系统;下游为储能电池厂商和储能系统集成厂商。

资料来源:中商产业研究院整理

二、上游分析

1.压缩机

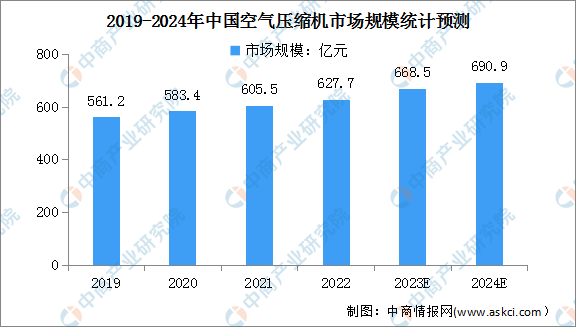

空气压缩机作为一种重要的动力提供设备,广泛应用于各个工业领域。随着我国持续加大推动工业化转型升级力度,工业快速发展的前进势头仍将持续,压缩机有望进一步发展。

中商产业研究院发布的《2023-2029全球与中国空气压缩机市场现状及未来发展趋势》显示,近年来我国空气压缩机市场规模保持增长趋势,从2019年的561.2亿元增长至2022年的627.7亿元。未来我国空气压缩机市场规模将继续增长,预计2023年市场规模将达到668.5亿元,2024年将达690.9亿元。

数据来源:压缩机网、中商产业研究院整理

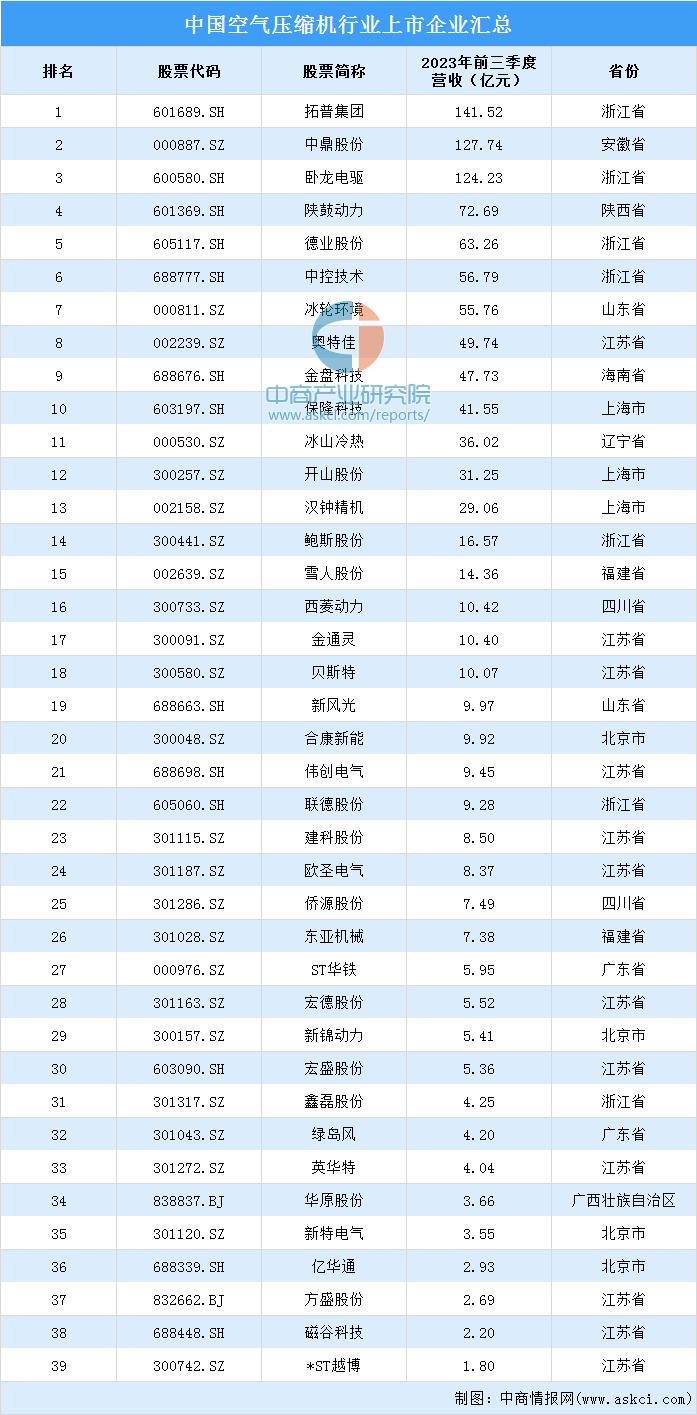

目前,我国空气压缩机企业主要包括拓普集团、中鼎股份、卧龙电驱、陕鼓动力、德业股份、中控技术、开山股份、汉钟精机、鲍斯股份、雪人股份等。

数据来源:中商产业研究院整理

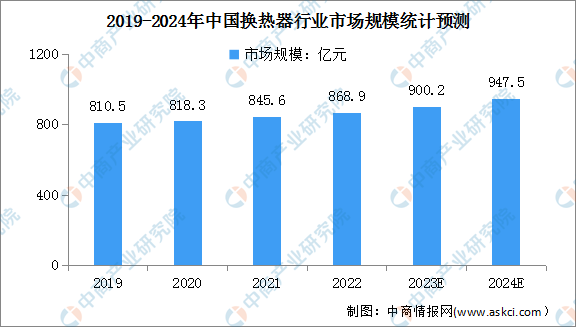

2.换热器

随着节能意识逐渐深入各个行业,换热器市场潜力巨大,部分换热器生产企业纷纷加大换热器产品布局,提升生产能力。中商产业研究院发布的《2024-2029年中国换热器产业投资及市场调查研究报告》显示,我国换热器行业市场规模由2019年的810.5亿元增至2022年的868.9亿元,年均复合增长率2.3%。中商产业研究院分析师预测,2023年我国换热器行业市场规模将达900.2亿元,2024年增至947.5亿元。

数据来源:中商产业研究院整理

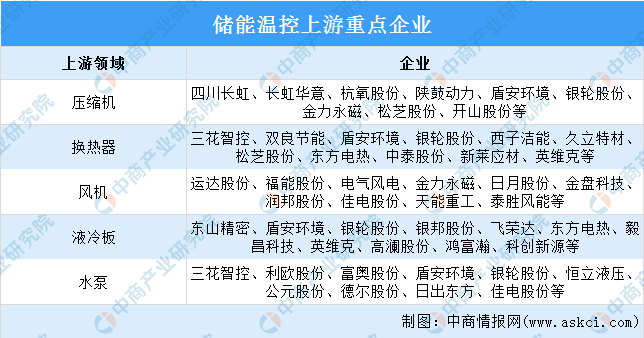

3.上游重点企业分析

资料来源:中商产业研究院整理

三、中游分析

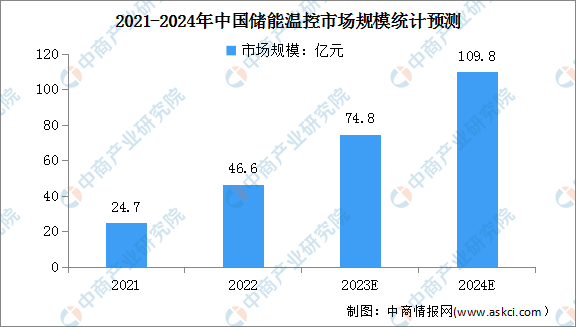

1.储能温控市场规模

在“双碳”战略下,储能产业热度持续高涨,多项政策支持储能产业发展。在政策降本增效要求驱动下,储能温控全市场价值量有望持续提升。中商产业研究院发布的《2024-2029年中国储能行业市场研究报告》显示,2022年储能温控行业市场规模约为46.6亿元(包括出口),同比增长88.7%。中商产业研究院分析师预测,2023年我国储能温控市场规模将达74.8亿元,到2024年进一步增至109.8亿元,未来行业空间较为广阔。

数据来源:GGII、中商产业研究院整理

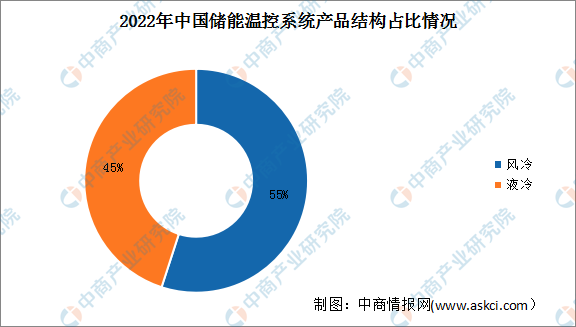

2.储能温控产品结构

常见的温控方案主要为风冷与液冷两种。目前风冷系统为储能温控市场主流产品,市占率达55%,主要原因是已投运储能项目对温控效率要求相对较低,风冷方案基本可满足项目需求。此外,当前储能项目对成本敏感度高,具备初期投资低优势的风冷方案更易被下游接纳。液冷系统复杂、技术要求高,具备更高的进入壁垒,市占率约为45%。

数据来源:GGII、中商产业研究院整理

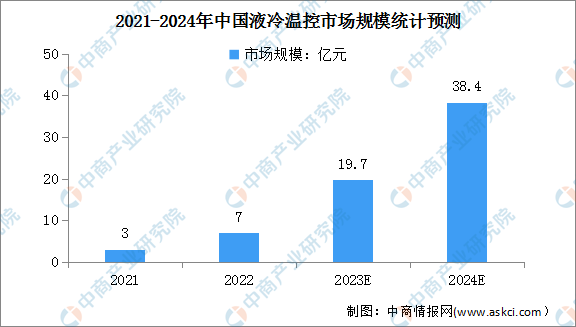

3.液冷温控

(1)液冷温控市场规模

液冷拥有散热效果好,冷却速度快且占用空间小等优点。目前,各大电池厂已纷纷布局液冷产品。中商产业研究院发布的《2024-2029年中国储能行业市场研究报告》显示,2022年我国液冷温控市场规模约7亿元,同比增长133.3%。中商产业研究院分析师预测,2023年我国液冷温控市场规模将达19.7亿元,2024年液冷温控市场规模有望增至38.4亿元。

数据来源:GGII、中商产业研究院整理

(2)液冷温控渗透率

随着充放电倍率的提升、中高功率储能产品的普及,液冷技术的渗透率逐渐提升。数据显示,2022年我国液冷温控渗透率达15%。中商产业研究院分析师预测,2023年我国液冷温控渗透率将提升至25%,2024年将达35%。

数据来源:GGII、中商产业研究院整理

4.储能温控行业竞争格局

目前,储能温控行业壁垒较高。市场参与者主要包括英维克、申菱环境、同飞股份等。按细分市场来看,数据中心温控厂商主要包括英维克、申菱环境;工业领域温控厂商主要包括同飞股份、高澜股份;车用热管理厂商主要包括松芝股份、奥特佳等。

资料来源:中商产业研究院整理

5.重点企业分析

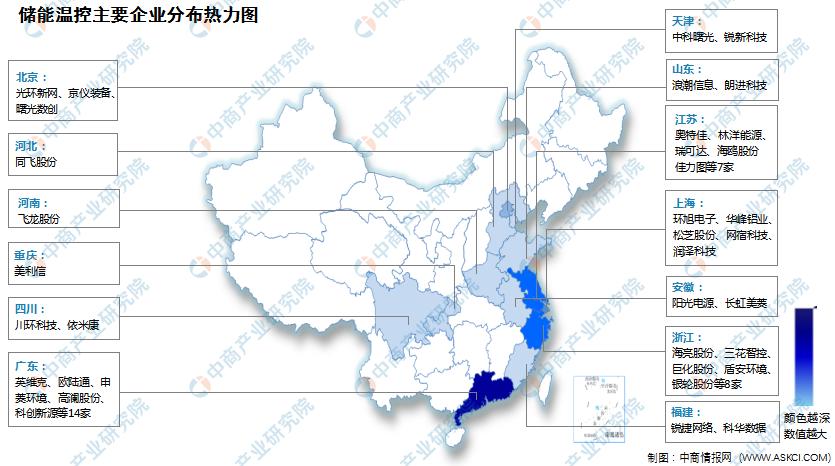

2023年前三季度,储能温控相关上市企业中,9家企业营收超百亿,分别为中兴通讯、海亮股份、海信家电、浪潮信息、阳光电源、环旭电子、长虹美菱、三花智控、巨化股份。从区域分布看,广东企业较多,共有14家,浙江、江苏企业分别有8家、7家。

资料来源:中商产业研究院整理

6.企业热力分布图

资料来源:中商产业研究院整理

四、下游分析

1.储能装机规模

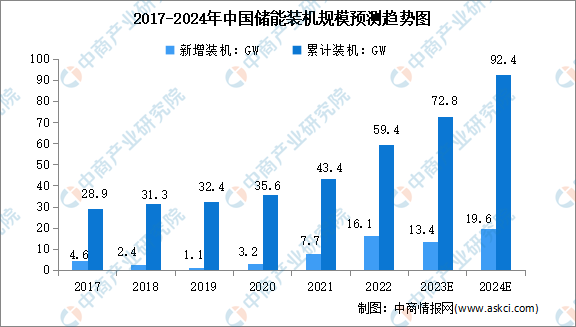

随着新能源装机的扩大,储能市场迎来爆发,储能市场需求加速扩张。中商产业研究院发布的《2023-2028年全球与中国储能专题研究及发展前景预测评估报告》数据显示,截至2022年底,我国储能新增装机规模16.1GW,同比增长109.1%,储能累计装机规模达到59.4GW,同比增长36.7%,增长速度领先全球。未来,随着可再生能源和分布式能源的大规模利用,储能需求持续增长,预计2024年我国储能新增装机规模将达19.6GW,累计装机规模将达92.4GW。

数据来源:CNESA、中商产业研究院整理

2.储能企业竞争格局

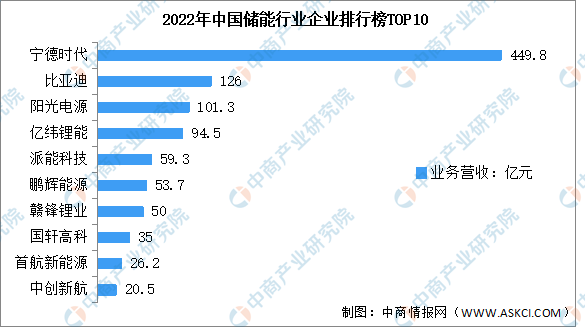

我国储能行业集中度较高,2022年,宁德时代为储能行业龙头,业务营收最高,达到449.8亿元;比亚迪、阳光电源、亿纬锂能、派能科技储能业务营收分别为126亿元、101.3亿元、94.5亿元、59.3亿元,排名2-5名。

数据来源:中商产业研究院整理

3.储能电池出货量

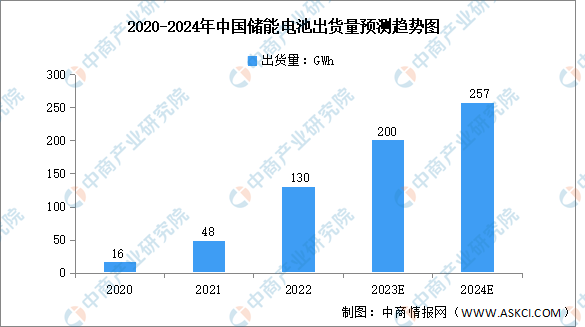

近年来,我国多省市陆续发布可再生能源配置储能政策,推动储能需求快速增长,储能成为锂电池企业的第二增长曲线,进一步带动储能电池出货量增长。中商产业研究院发布的《2024-2029年中国储能电池产业链剖析与发展策略专题研究报告》数据显示,2022年中国储能电池出货量130GWh,同比增长1.7倍。2023年上半年,中国储能电池出货量为101.4GWh,占全球储能电池出货量的92%。中商产业研究院分析师预测,2024年我国储能电池出货量有望达257GWh。

数据来源:中商产业研究院整理

4.储能电池竞争格局

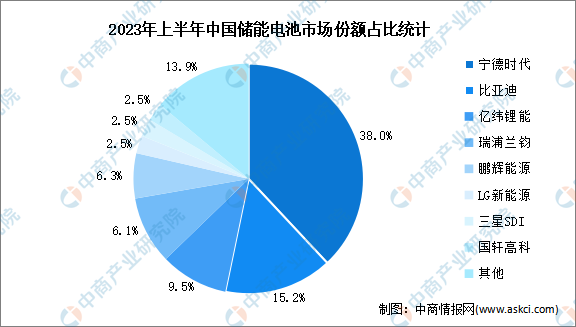

2023年上半年,我国储能电池竞争格局较为稳定。宁德时代储能电池市场占比38%,较2022年有所减少。比亚迪、亿纬锂能出货量增长显着,储能电池市场占比分别为15.2%、9.5%,分别排名第二、第三。未来,储能电池景气度持续提高,资本争相布局,新兴企业逐渐成长,市场竞争进一步加剧。

数据来源:中商产业研究院整理