全球半导体缺货“大危机”下,炒作与刚需正上演一场“零和博弈”。

众所周知,每一次的缺货潮背后,除了行业本身存在的产能不足问题之外,多数情况下,囤货、炒货也占据“大头”,并持续影响着整个半导体市场的行情走向。

这一次自然也不例外,从2020年初开始,由于业界普遍受美国制裁华为而出现的恐慌性备货影响,无论是分销商、下游终端厂还是各类供应链企业都在疯狂加大备货和囤货力度,或防控风险、或伺机而动,并赶在合适的时机趁势大捞一笔。

就在刚过不久的华为2021全球分析师大会上,华为副董事长,轮值董事长徐直军也直接承认了这一点,由美国制裁华为而引发的全球恐慌性备货,是导致近阶段半导体行业供应紧张和短缺的核心因素。

因此,即便是如今,持续堆高库存依旧是很多供应链企业的主策略。毕竟,这场缺货危机可能仍会持续相当之久,据MarketWatch报告显示,全球芯片短缺现象预计还会持续三四个季度,可能要到2022年,行业才会恢复正常,这也只是尚未考虑到当前持续恶化的海外疫情局势所作出的保守估计。

照此局势来看,那些缺乏资源的中小型企业最终将沦为这场缺货潮下的“炮灰”。大厂供应链由于体系完善、资力雄厚且出货量大,也是当今全球主力半导体器件供货商的优先供货对象,即便是后发补位的国产品牌资源,在当今全球芯片产能紧缺的情况下也自然向大厂聚拢。而那些挣扎在生死存亡边缘的中小型企业,此情此景下恐将变得无人问津,一场“浩劫”突如其来。

缺货行情持续,炒货成“罪魁祸首”?

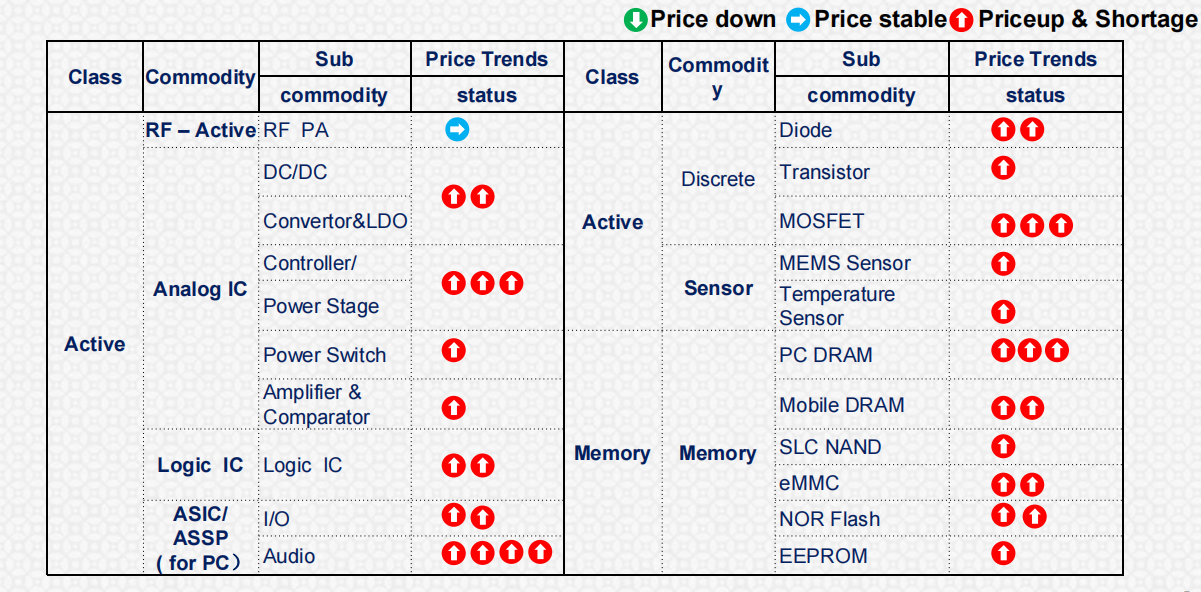

纵览当下的半导体市场,几乎什么都缺,富士康科技集团(中国总部)全球采购总处经理鲍三华表示:“目前除了RF PA的价格曲线相对平稳之外,包括模拟IC、功率IC、逻辑IC、分立器件、以及传感器、存储器价格都出现了不同程度的上涨,其中尤以模拟IC中的MCU、Power Stage、以及ASIC/ASSP的Audio、MOSFET和PC Dram最为紧缺。这也将持续导致8寸和12寸晶圆市场快速增长,预估今年12寸产品增长率将达到7.1%,相比之下,8寸资源比较稀缺,增长率仅为3.4%。”

这也使得不少半导体器件的交期大幅延长,从富昌电子不久前公布的电子市场行情报告来看,2021年Q1,从传感器、汽车模拟和电源、蓝牙模块、Wi-Fi模块、多协议/芯片解决方案到NOR闪存等各类细分半导体器件大多出现了货期大幅延长和价格上涨的局面。比如安森美的传感器货期目前达到了18-52周左右、ST的传感器也在20-24周、英飞凌的蓝牙模块货期在26-30周左右,即便是Microchip的Wi-Fi模块也达到了24-26周,且这些产品的价格都有不同程度的持续上涨态势。

《富昌电子Q1市场行情报告》节选

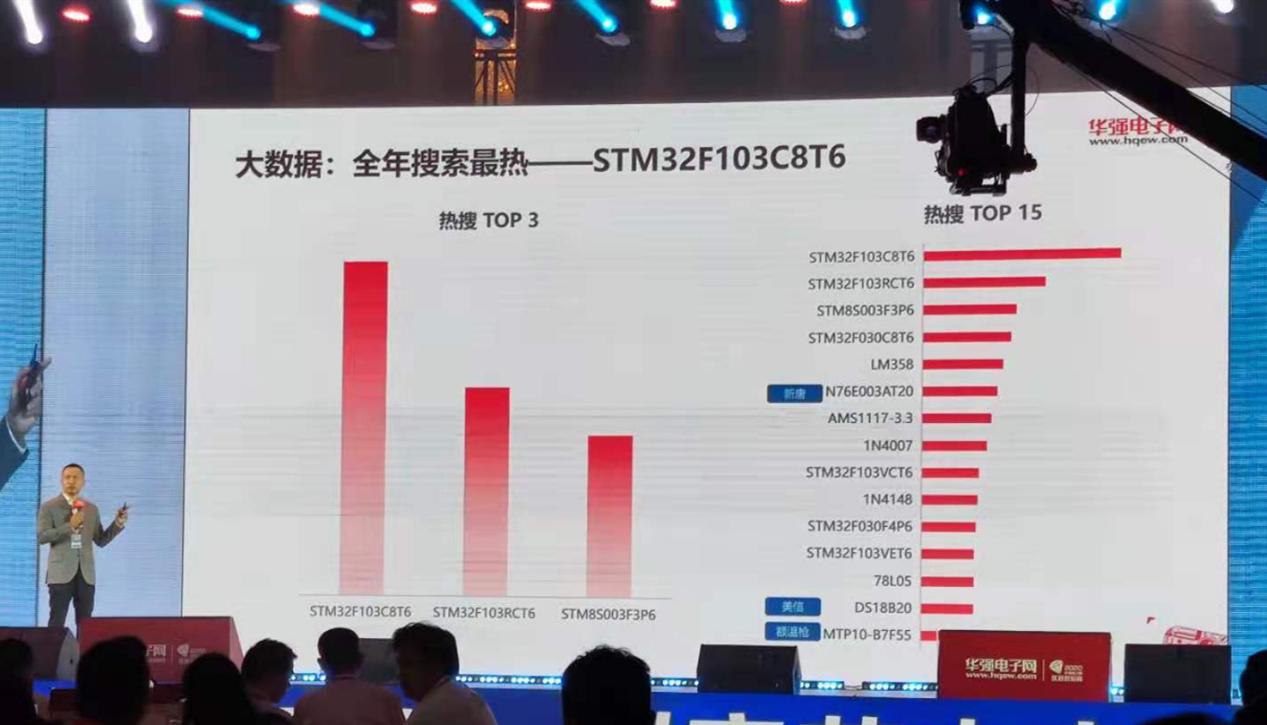

当然,这其中不乏一些代理商和分销商囤货、炒货的影响。尤其是MCU领域,当下ST相关品类的缺货已经造成了市场的恐慌,据华强电子网2020年全年搜索量最高的15个电子元器件型号大数据排行显示,从STM32F103C8T6、STM32F103RCT6、STM8S003F3P6、STM32F030C8T6、STM32F103VCT6到STM32F030F4P6以及STM32F103VET6等七款不同类型的产品从去年第三季度以后就扛起了“热搜大旗”,尤其是STM32F103C8T6从去年7月到今年3月都稳居热搜首位,这也从数据层面体现了当前ST相关产品的紧俏程度。

“ST的MCU最近这段时间是炒的最严重的,不过目前已经稍有缓和,但不少贸易商的放货速度也是比较慢的,因为谁也不知道接下来市场会怎么走,都比较保守”,有业内人士对记者表示。这点,从一些元器件交易群也可一窥端倪,编者发现,目前有不少贸易商几乎都是几K的放货,但需求方却都是上百K的采购。事实上,有业内传闻,一些IDM厂产品出货的价格可能只涨了很小的幅度,但放到贸易商手里疯狂囤货炒货,价格就会虚高,甚至能涨好几倍的价格,这样对整个市场的正常运转以及企业的品牌形象构成莫大的威胁。

这也是为何4月29日,德州仪器(TI)唯一授权代理商艾睿将窗口期延长为60天的原因。艾睿通知指出,考虑到供应链缺口将在下个季度和不久的将来产生更大的断层。于是,与供应商TI德州仪器达成共识,艾睿电子将把订单取消窗口更改为60天,在此时间内不允许更改时间内的任何订单,此做法将有助于推进客户当前排程订单的交货状况。此前Microchip、ADI等芯片原厂也发布了相应的通知,希望通过此种方式,来缓解当前的紧张局面。

行业“生死局”上演 中小型半导体企业难“渡劫”?

尽管对于沉浮半导体产业江湖多年的大多数玩家来说,缺货并不可怕。但与以往不同的是,这次缺货持续时间相当之久,未来也充满不确定性,背后的原因也复杂多样,不能仅用单一的市场行为去评价。对于企业们来说,生存仍然是当前的第一要务,随着越来越多企业步入这场非同寻常的“生死局”,大量国内中小型半导体厂商恐将难以为继。

据编者了解,目前已经有不少电子厂由于部分关键零部件缺货,面临终端生产不了,工厂可能放假甚至关张倒闭的局面。慧荣科技总经理苟嘉章也直接表达了自己的担心:“今年不可能解决半导体芯片短缺问题,目前包括台积电等主要晶圆厂都已洽谈明年产能分配,我担心芯片一直短缺,会让很多新创公司,因拿不到芯片,无法如期推出产品,最后面临倒闭,明年半导体芯片短缺将会更严重。”原本慧荣也担心成熟制程40nm到65nm会被抢翻天,决定将部分芯片导入28nm制程,但出乎预料的是28nm一下子就满载。

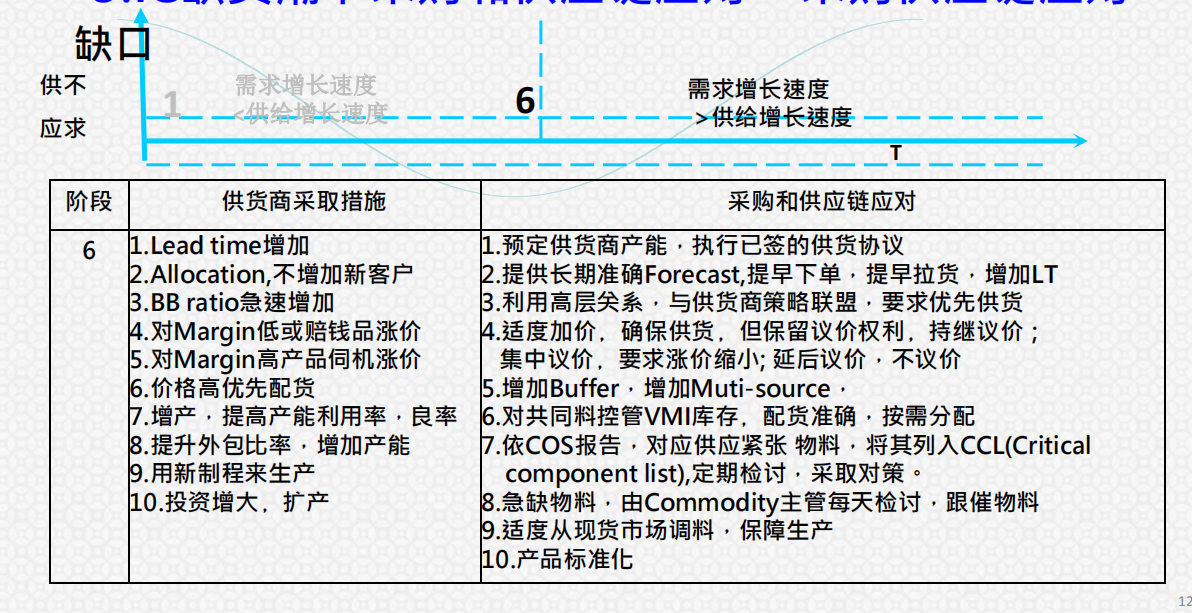

而且,这种缺口严峻的形势下,供货商们采取的应对方式往往也不利于小型半导体企业,比如拉长交付周期、不断增加新客户、接单出货比急速增加、对附加值低或者赔钱品涨价、对附加值高产品伺机涨价、竞拍方式价格高的客户优先配货、增产、提高产能利用率和良率、提高外包比例增加产能、用新制程来生产以及投资增大产能等等。

面对当前这种极为窘迫的形势,富士康科技集团(中国总部)全球采购总处经理鲍三华先生从采购和供应链应对的角度给出了自己的建议,他表示:“企业可以采取比如预定供货商产能,执行已签的供货协议;提供长期准确的Forecast,提早下单,提早拉货,增加LT;利用高层关系与供货商策略联盟,要求优先供货;适度加价﹐确保供货﹐但保留议价权利﹐持继议价;增加Buffer,增加Muti-source;对共同料控管VMI库存﹐配货准确,按需分配;或者依COS报告,对应供应紧张物料,将其列入CCL(Critical component list),定期检讨,采取对策;急缺物料,由Commodity主管每天检讨,跟催物料;适度从现货市场调料,保障生产;以及采取产品标准化的方式等。”这对于身处缺货潮下的供应链企业来说,整体来说算是颇具价值的参考,尽管其中依然有一些不适用于中小型半导体企业的情况。

总之,照此局势来看,今年甚至明年,全球半导体芯片短缺形势都可能持续严峻,这场旷日持久的缺货潮恐将让相当一部分国内半导体企业的业务面临停滞甚至关张倒闭的局面。但这也再一次从侧面警醒着越来越多的国内企业,关于建立独立自主的半导体供应链的重要意义。

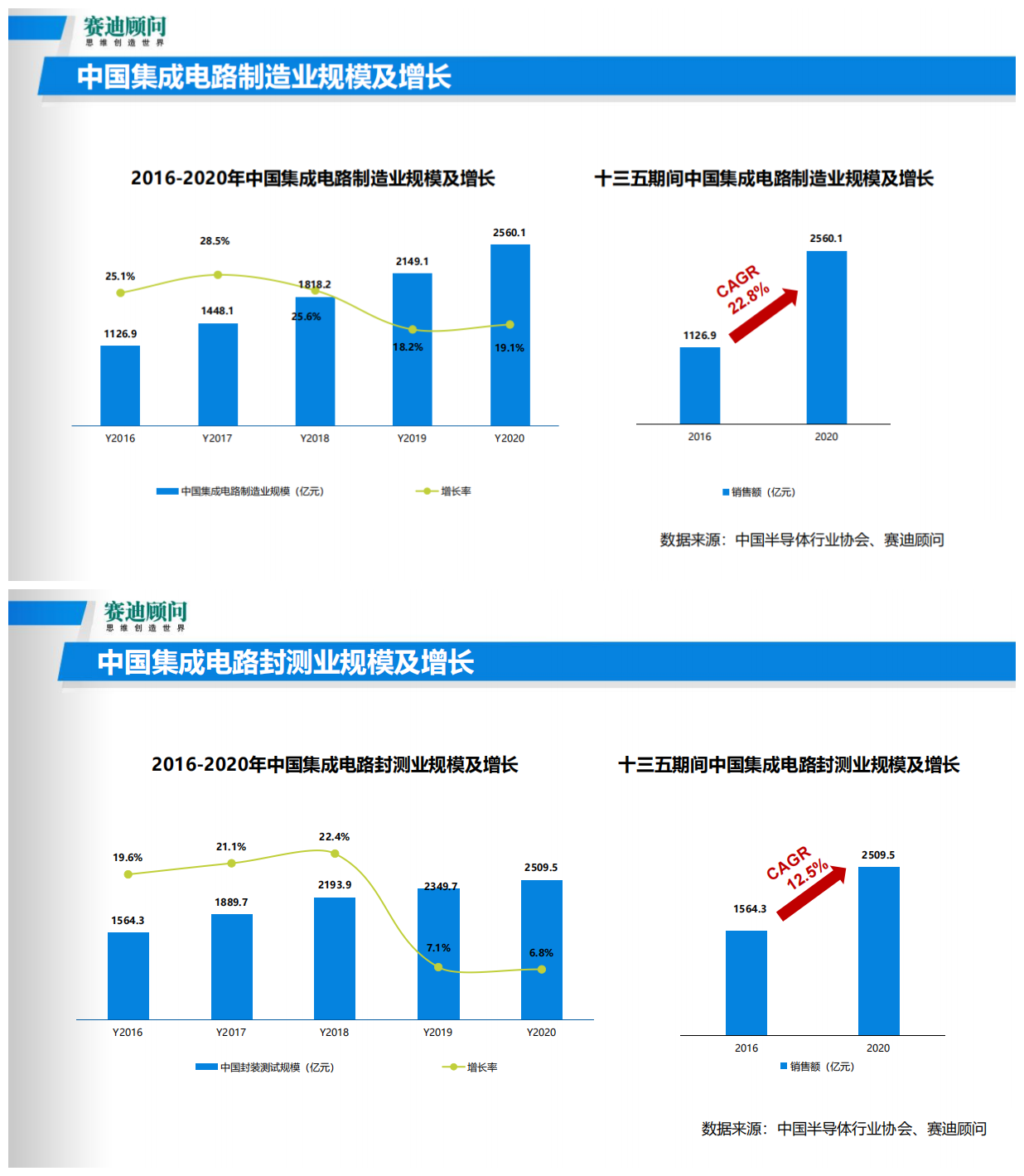

可喜的是,在这方面,近些年国内已经开始出现产业结构上的积极变化。工业和信息化部赛迪研究院、赛迪顾问股份有限公司副总裁李珂对记者表示:“2020年,中国半导体制造业规模达到2560.1亿元,年复合增长率为22.8%,尽管销售额上与封测业的2509.5相差不大,但CAGR却远高于封测业的12.5%。这是十分难能可贵的,这意味着中国半导体产业结构正逐步向良性方向发展。”

随着2021年,国内半导体产业结构在外力作用下逐渐发生更多良性的转变,也意味着未来本土中小型半导体厂商可能将越来越少会面临如今的窘迫局面,对于整个国产半导体供应链的稳定、安全、可靠都将大有裨益。