5月13日晚间,中芯国际发布了2021年一季度财报,当季营收11亿美元,同比增长22%,高于市场预估的10.7亿美元;净利润1.589亿美元,高于市场预期的1.04亿美元。2021年第一季毛利率为22.7%,虽然相比2020年第一季的25.8%有所下滑,但相比2020年第四季的18.0%则有所增长。同时,中芯国际预计二季度收入环比成长17%到19%,毛利率预期在25%到27%之间。今年上半年营收预计约24亿美元。

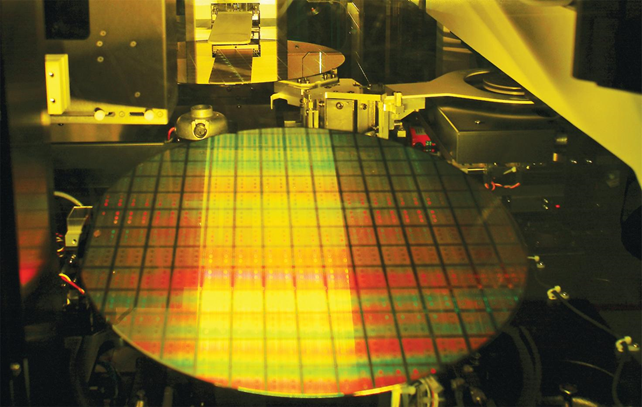

中芯国际称,2021年一季度销售额变动主要由于晶圆付运量增加及平均售价上升所致。财报显示,中芯国际2021年第一季度晶圆月产能由2020年第四季的52万片8英寸约当晶圆增加至2021年第一季的54万片,主要由于该季度200mm晶圆厂产能扩充所致。

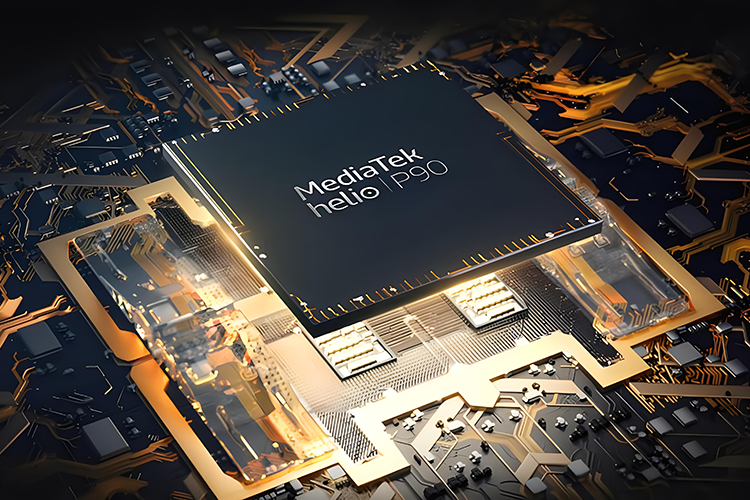

中芯国际第一季度按应用划分的收入占比分别为: 智能手机35.2%、智能家居13.9%、消费电子20.4%、其他30.5%。按照服务类型来看,晶圆代工占据着91.2%高比例,光罩制造、晶圆测试及其他方面占比从上季度的11%下降到了8.8%。

从各地区的营收贡献占比上,来自国内的营收达到了55.6%;欧亚地区占比为16.7%,而来自美国的营收占比与上季度持平。

按不同工艺划分来看,14/28nm工艺贡献营收占比为6.9%,与去年四季度相比略有增长。55/65nm占比最高,达32.8%;其次是150/180nm ,占比30.3%;40/45nm占比16.3%;110/130nm占比6%;90nm占比4.1%;250/350nm占比3.6%。

中芯国际联合首席执行官赵海军和梁孟松评论称,上半年公司业绩预计超出原先预期,一季度收入站稳十亿美元。预计成熟制程到今年年底产能将持续满载,新增产能主要在下半年形成;先进制程一季度营收经过波谷后环比成长,其中新流片New Tape-out(NTO)稳步导入。

对于后续的业绩预期,中芯国际CFO高永岗表示,今年整个市场是正向发展的。正常情况下,公司本应延续去年高速成长态势,但是公司被美国政府列入实体清单,在采购美国相关产品和技术时受到限制,公司今年下半年依然面临不确定风险。

“在今年二月份,公司给出的全年指引为收入中到高个位数成长,毛利率为10%到20%的中部。就目前公司掌握的信息来看,基于运营连续性不受重大不利影响这个不确定性的影响因素,公司全年收入和毛利率预计将超过二月的预期。”高永刚称,一季度公司收入和毛利率都高于指引,二季度收入预期环比成长17%到19%,今年上半年营收预计约24亿美元。