半导体行业产能供应持续吃紧,晶圆龙头陆续追加资本开支、持续扩产,一些制程的价格甚至上涨了30%-40%。

Gartner在最新报告中预测,全球半导体供应短缺将持续整个2021年并在2022年第二季度恢复至正常水平,而基板产能限制可能会延长到2022年第四季度。

国内一芯片设计厂商告诉第一财经,目前产能都要靠抢,“不抢交不出货,就和占座位一样,你得一直占那里。你如果一单做完后面没单了,马上就被别人占走了。”

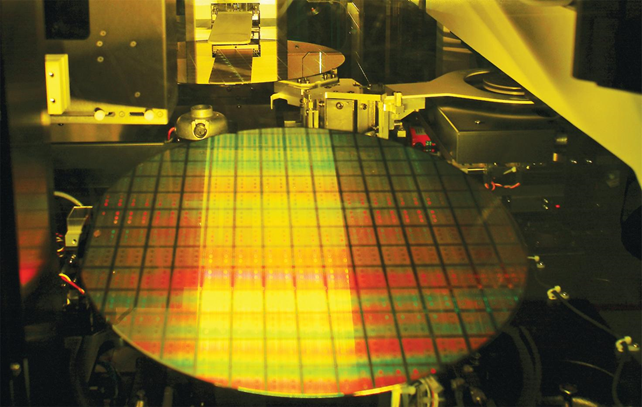

上游争相扩产

长期数字化和在线需求的结构性增长,叠加供应链的短期失衡,导致半导体大范围的产能紧缺。

Gartner首席研究分析师Kanishka Chauhan表示,半导体供应短缺将严重扰乱供应链并将在2021年制约多种电子设备的生产,芯片代工厂正在提高芯片的价格,而这也将传导至下游设备。

为了缓解“缺芯”以及巩固新一轮竞争周期中的身位,全球头部半导体企业陆续宣布多项扩产计划,涌入晶圆制造的资金数量也在不断增加。

继台积电宣布三年投1000亿美元并提升今年资本开支至300亿美元后,台联电公布1000亿新台币(约合35.8亿美元)投资案,扩充在南科的12英寸厂。

台积电总裁魏哲家在一季度财报会上表示,产能短缺将持续今年全年,并可能延续到2022年。4月1日,台积电表示,公司正进入一个成长幅度更高的期间,预计未来几年5G和高性能计算的产业大趋势将驱动对半导体技术的强劲需求。此外,疫情也加速了各个方面的数字化。公司预计在接下来三年投入1000亿美元增加产能,以支持领先技术的制造和研发。

而台积电今年的资本开支则由年初的250亿美元至280亿美元提升到300亿美元。4月23日,台积电核准资本开支28.9亿美元,用于增加成熟制程产能。据悉,主要是扩建在南京的28纳米工厂。

5月13日,三星电子宣布,将在2030年前增加对System LSI和Foundry业务领域的投资,投资总额扩大至171万亿韩元(约1516亿美元),以加快先进半导体工艺技术的研究和新生产设施的建设。

三星电子表示,该计划比之前在2019年4月宣布的133万亿韩元(约1179亿美元)的投资额增加了38万亿韩元(约336.8亿美元),预计将有助于公司实现到2030年成为逻辑芯片全球领导者的目标。

台联电共同总经理王石在一季度业绩会上预计,今年第二季,市场需求将持续超越供应,也将推升晶圆出货量及以美元计价的平均售价。他表示,联电董事会通过了一项投资案,将与多家全球领先的客户共同携手,扩充在台南科学园区的12英寸厂Fab 12A P6厂区的产能。P6产能扩建计划预计于2023年第二季投入生产,规划总投资金额约新台币1000亿元(约35.8亿美元)。在未来三年,联电在台南科学园区的总投资金额将达到约新台币1500亿元(约53.7亿美元)。

更早的3月24日,英特尔CEO帕特·基辛格(Pat Gelsinger)宣布了多项扩产计划,一方面拟在美国亚利桑那州投资约200亿美元新建两座晶圆厂,另一方面英特尔希望成为晶圆代工的主要提供商,以美国和欧洲为起点面向全球客户提供服务。

基辛格表示,除了上述工厂外,英特尔还计划年内宣布在美国、欧洲以及世界其他地方的下一阶段产能扩张计划。

除了境外厂商,大陆本土厂商也面临供不应求状态,中芯国际、华虹半导体等晶圆厂也宣布加快扩产。

在产能建设方面,中芯国际计划今年成熟12英寸产线扩产1万片/月,成熟8英寸产线扩产不少于4.5万片/月。中芯国际联席CEO赵海军称,新增产能将逐季陆续达成,但主要还是在下半年形成。

后续的新厂计划方面,中芯国际联合国家集成电路产业投资基金和北京亦庄国际投资发展有限公司于去年12月成立中芯京城,一期项目计划于2024年完工,建成后将达成每月约10万片12英寸晶圆产能。

今年3月,中芯国际公告称,将和深圳政府(通过深圳重投集团)拟以建议出资的方式,经由中芯深圳进行项目发展和营运,重点生产28纳米及以上的集成电路并提供技术服务,旨在实现最终每月约4万片12英寸晶圆产能,预期将于2022年开始生产。

在被问到今年下半年的市场行情时,华虹半导体总裁兼执行董事唐均君在业绩会上表示,从华虹和客户的接触看,今年下半年的市场需求仍然非常强劲。

华虹半导体在上海金桥和张江建有三座8英寸晶圆厂(华虹一厂、二厂及三厂),月产能约18万片;同时在无锡高新技术产业开发区内有一座月产能4万片的12英寸晶圆厂(华虹七厂)。

华虹七厂于2019年正式落成并迈入生产运营期。今年一季度,该晶圆厂贡献销售收入5460万美元,占总收入的17.9%。唐均君披露,无锡12英厂的月产能已超4万片,晶圆厂已满负荷运转。“鉴于市场需求强劲,我们预计未来仍将满载运营。我们从去年开始加速推进无锡12厂扩产计划,预计今年年底月产能可达6.5万片,并有望在2022年年中超过8万片。”

市场调研机构集邦咨询表示,2021年部分厂商将陆续扩增新产能,预期今年整体晶圆代工产业产值将以945亿美元再次创下历史新高,年增11%。

价格涨涨涨,“占座”抢产能

随着产能缺口的不断扩大,半导体代工的价格也在不断刷新历史记录。

近日有消息称,台联电将于7月1日再度上调代工报价,其中28nm制程的每片晶圆报价约为1800美元,比第二季度的报价(1600美元)提高了近13%。而今年以来,联电8英寸和12英寸晶圆代工报价累计涨幅分别接近39%和26%。

晶圆代工龙头台积电也传出将从2021年12月31日起,暂停晶圆价格的年度降价,变相涨价。对此,台积电并未正面回应涨价幅度情况。

不过,魏哲家表示,由于先进工艺的复杂性不断增加,成熟节点需要新投资以及材料成本的上升,台积电正面临制造成本的挑战。“我们一直努力将晶圆价格稳定在合理的水平,同时将继续与供应商一起努力降低成本。通过采取这些行动,我们相信可以继续获得适当的回报,使我们能够进行投资以支持我们的客户。”他强调称,目前对客户而言,产能支持才是最重要的。

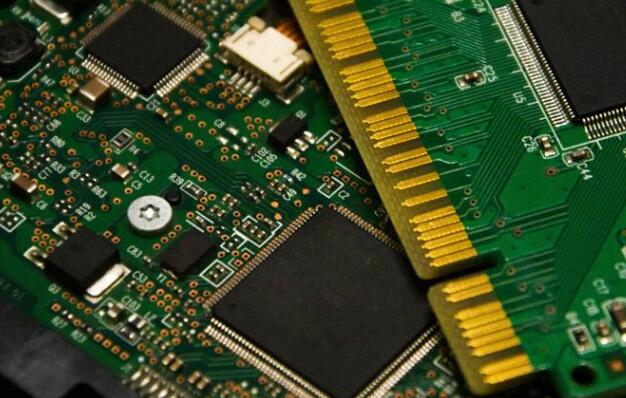

“2020年下半年多个行业积压的半导体需求集中爆发,导致全球半导体供应链产能持续吃紧。芯片代工厂大部分产能被预订一空,所有工艺制程都处于满载水平。”Counterpoint Research在最新的一份报告中指出,8英寸(200mm)代工厂的某些产品相比去年下半年已经涨价30-40%。

集邦咨询称,晶圆代工产业去年年底就出现了拍卖产能的状况,当时由单一厂商发起。到了2月份之后,改为由IC设计端主动向晶圆厂提出竞标产能,且提供产能竞标的厂商由一家增至四家,全台湾地区主要的8英寸晶圆厂都参与其中。当时,台积电、联电等四家晶圆代工厂均不予以置评。

从今年年初开始,联电、世界先进、力积电等厂商已开始酝酿涨价,幅度在15%~30%不等,甚至有的需要先缴三成预付款。

Counterpoint Research表示,过去几年,从8英寸向12英寸的迁移一直很缓慢,无法消除成熟制程的供应紧张风险。现在,代工厂从8英寸设备厂商那里获得的支持越来越少。产能跟不上短期内激增的需求,因此价格上涨。某些制程的价格甚至上涨了30-40%,这还不算芯片设计厂商通常超过10%的额外成本。“2021年价格还将上涨。为了确保2022年的产能,芯片设计厂商正在与代工厂谈判。我们预计价格还将上涨至少10%-20%。”

对于中小芯片厂商而言,由于没有议价能力,可能直接被代工厂砍单。“原来的买方市场转变为了卖方市场。”联发科内部人士对记者说。

国内一芯片厂商告诉第一财经,目前产能都要靠抢。他提到,由于所在的企业和晶圆代工厂是长期合作伙伴,因此代工厂不会用价格排优先级。不过,创业公司会更难抢到订单,“很多创业公司现在拿不到货,就是工厂排不进去。创业公司订单太碎了,工厂不愿意干”。

赵海军在一季度业绩会上也介绍称,产能分配原则是优先满足长期与中芯国际合作和共同发展的客户,其次考虑高毛率的产品,同时保持与其他客户的密切沟通,保证最重要的需求。