关键词:电子元器

中商情报网讯:低压电器是一种能根据外界的信号和要求,手动或自动地接通、断开电路,以实现对电路或非电对象的切换、控制、保护、检测、变换和调节的元件或设备。在工业、农业、交通、国防以及人们用电部门中,大多数采用低压供电,因此电器元件的质量将直接影响到低压供电系统的可靠性。

一、低压电器“内循环”

1.国家政策利好

我国相关部门制定了一系列支持电力电子元器件行业的法律法规和政策。2021年3月《“十四五”规划和2035年远景目标纲要》发布,提到要培育壮大人工智能、大数据、区块链、云计算、网络安全等新兴数字产业,提升通信设备、核心电子元器件、关键软件等产业水平。

数据来源:中商产业研究院整理

2.低压电器市场规模

随着疫情后经济的复苏、“十四五”开年、“双碳”、数字化等重大趋势,我国房地产、工业、电网、基础设施都呈现出较强的增长态势。数据显示,我国低压电器市场规模从2016年的627亿元增长至2020年的862亿元,2020年较2019年增长52亿元,同比增长6.4%。预计2025年我国低压电器市场规模将达1240亿元。

数据来源:《中国低压电器市场白皮书》、中商产业研究院整理

3.低压电器细分市场占比

2020年低压电器细分市场中,建筑行业市场份额为326亿元,以38%的占比位列第一;其次为工业项目,市场份额为163亿元,占比19%。整体而言,建筑为各个主流企业的支撑阵地。在未来3-5年,建筑领域市场增长会比较快速,建筑领域依然会作为低压电器市场最重要的分支。

数据来源:《中国低压电器市场白皮书》、中商产业研究院整理

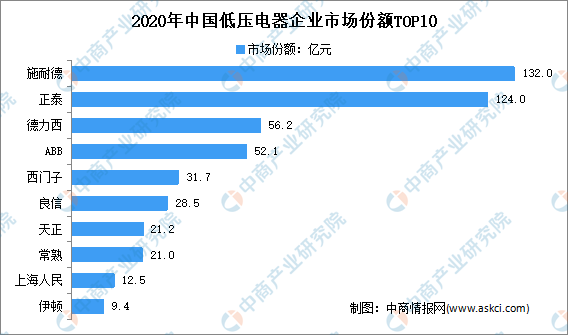

4.低压电器企业市场占比

低压电器按体量排序分为5个梯队,第一级别为100-150亿级别企业,包含施耐德及正泰,两企业均在建筑行业占据较大份额,其他领域施耐德优势行业集中在基础设施、工业及工业OEM,正泰则更多行业井行发展。数据显示,施耐德以132亿元的市场份额位居第一位,市场占比为15%;其次为正泰,市场份额达124亿元,市场占比为14%。

数据来源:《中国低压电器市场白皮书》、中商产业研究院整理

二、低压电器“外循环”

我国低压电器产品进出口贸易相对稳定。2020年全球新冠肺炎疫情的严重冲击和异常复杂的国际形势,国家出台一系列稳外贸的政策措施,国内疫情防控常态化确保了企业生产出口正常化、海外订单回流、线上广交会如期举办,2020年中国低压电器行业出口创新高。数据显示,2020年中国低压电器出口额达173.8亿美元,同比增长7%;进口额达149.5亿美元,同比增长2.3%;贸易顺差24.3亿美元,较2019年增长8亿美元。

数据来源:中国海关、中商产业研究院整理

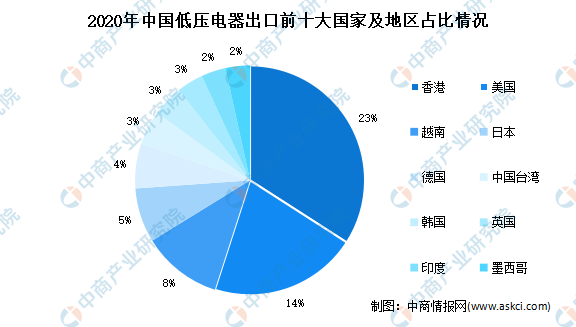

世界部分著名低压电器制造商已在中国设立生产基地,且相当部分零部件制造已经属地化。2020年,香港、美国、越南、日本和德国是我国低压电器出口前五大出口目的地,占我国低压电器出口总额的53.4%。其中,对美国出口24.1亿美元,同比增长6.3%;出口越南13.1亿美元,同比增长56.4%;对日本、德国分别出口8.9亿美元、7.3亿美元,同比下降5.2%、1.4%。

疫情对我国低压电器出口“一带一路”沿线国家影响较小,增长趋势显著,出口同比增长均为20%以上。中国已连续15年成为越南第一大贸易伙伴,中方对越南投资主要集中于加工制造业、房地产和电力生产行业,基础设施建设需求较大,低压电器作为电力基础配套产品未来出口将进一步增长。

数据来源:中国海关、中商产业研究院整理

三、“双循环”下低压电器行业发展前景

1.国产替代为本土企业提供新机会

在OEM领域,份额超80%的非智能低压元器件国产厂商已实现深度替代;建筑的横向领域、公商建及传统的工业领域等不需要涉及连续用电的领域,国产厂商替代程度更深、份额更大;而在基础设施的高端领域、OEM的智能制造领域及部分新兴工业领域,随着国产低压电器厂商的技术水平不断提升,国产化替代加速推进,为我国本土企业提供了新机会。

2.“一带一路”为行业提供全球发展机遇

目前,我国电力设备技术水平在部分领域已具备国际竞争实力。“一带一路”沿线的欠发达国家和地区基础设施非常薄弱,建筑业、装备制造业等领域将产生大量需求。随着电力消费量的提升,未来将产生大量的电力设备需求,低压电器作为先导产业之一,行业迎来走向全球的重大契机。

3.电网升级转型拉动行业市场需求

低压电器是低压配电系统和低压配电网的结构基石,工业、农业、交通、国防和一般的居民用电领域大多采取低压供电。低压电器行业的发展与电力行业的景气度密切相关,2020年8月,国务院国资委印发《关于加快推进国有企业数字化转型工作的通知》,就推动国有企业数字化转型作出全面部署。随着我国电网的升级转型,电网投入不断增加,对稳定电力行业低压电器产品市场需求提供了有力保障。