据外媒报道,特斯拉向客户交付的一些Model 3和Model Y新车缺失了USB接口。部分海外特斯拉车主表示,在他们发现不能给手机充电前,特斯拉并未告知他们的新车没有安装USB接口。

但缺少USB接口的主要原因还是因为芯片短缺。不过在此之前特斯拉克并没有承认自己会受到芯片问题的影响。

其2021年二季度财报中写道:特斯拉的团队快速反应,减轻了芯片短缺的后果。当时,特斯拉的电气和固件团队正在设计、开发、验证新的微控制器,种类则达到了19种(MCU快速部署软件)。并得出了很有底气的结论:“今年二季度,虽然半导体供应短缺仍在持续,但我们能进一步提升产量。”

只不过就连特斯拉都嘴上说着不缺,身体都很诚实,那么其他车企呢?

缺芯是真,影响也是真

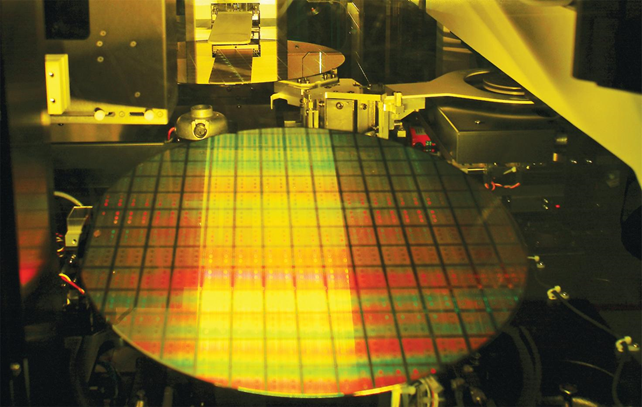

事实上,在2021年,“缺芯”是哪家都躲不开的话题,原因就在于,芯片制造商们仿佛在这一年里集体约好“罢工”。

早在今年2月,美国德州的多家芯片工厂便因为暴雪导致的停电而不得不停工。随后,日本的几家关键芯片企业的工厂又由于福岛近海的地震而停工。3月,日本一家芯片工厂的大火导致其生产线恢复时间长达一个多月。

其后东南亚尤其是马来西亚的疫情更是令芯片供应雪上加霜,近年来的产业转移使得马来西亚成为芯片产业最大的受益者,多家全球知名的半导体企业在这个国土面积仅有33万平方公里的岛国设立了超过50家工厂。虽然直至8月中旬,东南亚芯片供应短缺问题才逐步得到缓解,但马来西亚停摆的两个月也成为压垮芯片行业的最后一根稻草。

从马来西亚芯片制造紧张问题上,也再一次看见芯片闭环的严重性。

马来西亚处于制造芯片环节中最为核心的地位,其半导体工厂主要为欧洲意法半导体和英飞凌半导体制造商,丰田,福特等汽车制造商提供服务,占全球芯片组装测试和封装产能的13%,全球近7%的半导体贸易都需要通过马来西亚当地工厂进行一些附加制造或在发货前与其他零件结合。

由于马来西亚的破防,今年,大众、丰田、福特、奔驰、沃尔沃等车企销量均出现大幅下滑。全球咨询公司AlixPartners发布的最新预测称,芯片持续短缺对全球汽车行业造成的损失将翻番,预计2021年汽车减产预期达770万辆,汽车行业收入损失将达2100亿美元(约合人民币1.36万亿元)。

另外,AFS提供的数据显示,截至10月24日,今年全球汽车累计减产量已达974万辆,预计今年全年全球汽车市场将累计减产1094.3万辆。

不过据悉,并非所有的芯片都短缺。

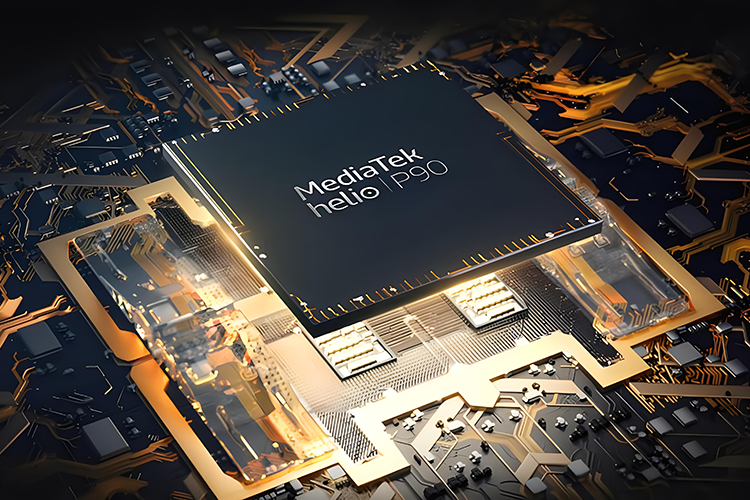

在一辆传统燃油车内,全车的芯片数量大约在500至600之间,新能源或者主打智能的车型所需要的芯片数量会更多。而根据功能区域的划分,将芯片的应用场景加以区分为功能芯片(MCU)、功率半导体与传感器三类。

行业前期芯片短缺主要是ECU(电子控制单元,即行车电脑)、MCU(微控制器)芯片,这些控制芯片在传统燃油车用的最多,因此汽车行业最开始芯片短缺,主要就是传统燃油车。资料显示,ECU在燃油车中控制发动机点火,而MCU的在传统燃油车中的应用占比高达23%,是纯电动车MCU应用占比的两倍多。

与此同时,由于芯片告急,造成直接的影响就是“涨价”。此前,业内MCU的ASP为2.07美元。但在缺货和囤货影响下,2020年底至今年9月,汽车MCU等芯片价格极速攀升数倍、数十倍甚至极端的4000倍之巨。

“芯片原厂对于终端大客户的价格还是比较友好的,受到原材料的价格涨幅,会调整订货的价格(百分比)和交期,对于中小型客户,涨幅已经不受控制,现货市场更是价格没有边际。”某汽车厂家在接受记者采访时表示。

至8月,上游芯片制造商集体宣布涨价。台积电宣布7/5nm等先进制程涨幅约7%~9%,包括绝大部分汽车芯片在内的成熟制程涨幅约20%。联合电子、力积电、世界先进也宣布明年第一季度涨价超10%,且采用季度滚动,或每半年调整一次的方式调整价格。

对于芯片的渴望如同“中毒”一般,甚至有了开始囤积芯片的行为,前不久积电董事长刘德音在访问提到,“在全球芯片短缺的情况下,被送到工厂的比运用于产品的芯片还多,这意味著供应链中肯定有人在囤积芯片。”

在缺芯之路上,大家都各怀鬼胎,因为台积电的此番言论,引发了美国的猜忌,事情愈发严重,美方甚至要求各大芯片厂商提交商业机密数据,索要台积电、三星等主要供应商的订单、库存、销售数据等客户信息,虽然最后台积电认怂上交了一些数据资料,可此事件的根源还是在芯片紧缺,让各方势力“闻风跳脚”。

在大家都在哀叹芯片荒犹如深渊的无底洞时,反弹的机会在哪里,明灯又在何处?

机遇之下的暗涌

但变好的气息已经从全球部分车企开始,如同初春的一阵暖风吹开了河面的薄冰,慢慢融化。

丰田汽车率先出发,计划12月目标生产80万辆汽车,高于过去年同期的75.55万辆,从下月开始,丰田日本生产线也将迎来7个月来首次正常运作,这意味着丰田汽车部分,受芯片供应链问题开始纾缓。

通用汽车方面逐渐有所好转,集团不仅上调今年底净利润预测(从77-92亿美元上调至81-96亿美元),并表示将于今年年底提升生产效率;福特方也上调了今财年的预期,预计其2021年财年营业利润将在105亿-115亿美元之间,传统巨头纷纷亮出好消息,进一步说明芯片市场出现转机。

中国汽车流通协会认为,目前芯片供给情况改善,汽车产能有所提高,经销商进入补库阶段,行业分析师甚至提出了,“2022年初芯片供应链会恢复相对正常的状态。”

但完全恢复正常则要到2023年。因为本质上,汽车缺芯的根本原因并没有得到大规模缓解,即疫情全球范围依然是常态;代工厂产能转移到疫情收益领域(比如智能家居、远程办公);车规级芯片要求高,研发和生产周期长,转产难;恐慌带来的囤货依然存在。

对此,全国乘用车市场信息联席会秘书长崔东树认为,近期仍受到芯片短缺掣肘,但在工信部等相关部门协调下,自主品牌车企灵活调整配置化解交付压力,总体表现较好。

在乘联会最新的产销数据中显示,10月中国汽车市场狭义乘用车销量达到1975,486辆,同比跌幅4.9%,和9月同比16.1%的下滑相比,跌幅缩窄了11.2%。

“需要关注的是,传统汽车使用的芯片种类多、范围广,且自动泊车、智能驾驶等数据算法相关功能都会受其影响。目前芯片短缺主要围绕基础芯片,但由于低端芯片利润低,厂家生产动力低。因此,虽然像博世ESP这种大规模单一缺芯情况得到改善,但其他种类的芯片短缺也会影响汽车生产。芯片恢复缓慢限制了第四季度的车型供应,对零售造成一定影响。”

的确,在芯片短缺的背景下,大部分车企在第三季度都出现了利润下滑甚至亏损。其中,长安汽车和小康股份均在财报中直接指出,芯片短缺以及原材料的价格上涨,影响了公司的订单满足率及毛利率。

不过纵观全部市场,汽车芯片在整个芯片代工部分属于“微不足道”的一个部分,据悉在台积电的营收中,汽车营收占比还不到5%且汽车业务毛利率在30%左右,和手机芯片的40%-50%的毛利相比,汽车芯片属于小众市场。

但对于依赖海外芯片产能的中国车企,短期内芯片供应风险仍在加剧。

公开数据表示,2019年全球汽车芯片市场规模约3076亿元,中国自产的汽车芯片规模不到150亿元,只占全球产能的4.5%,关键零部件如MCU等进口度超80%。其中,核心的硅晶圆产能更是被海外日本、德国等企业所垄断,前五大供应商囊括约90%以上的市场份额。

如果要通过新建产能解决目前的短期困境并不现实。

“芯片产能投入和建设周期均有较高的门槛,一条半导体产线的建设周期在18-30个月,资金投入超100亿元。另一方面,芯片也是一个周期性行业,即使从长期产能扩充的角度,面对高昂投资成本以及市场前景不确定性,相关企业在产能扩充方面也会较为谨慎。”

所以目前各大汽车主机厂商正在调整新的供应链策略,以避免后续再次出现类似动荡带来的影响。

例如与芯片厂商(甚至是晶圆代工厂)建立更紧密的关系,部分厂商已经公开披露硬件自研的计划,甚至经投资自己的芯片研发公司,也有车企则参股了第三方芯片公司。而更大的供应链体系重构则是汽车制造商加大本土供应商的导入力度,除了提供后续供应链保障的冗余,这种策略也将带来巨大的降本效应,提高应对市场变化的能力。

如今汽车行业已走入真正的下半场,智能化的下半场再也不会出现“几大车企大佬定江山”的局面,软件定义汽车打开了未来的大门,而由芯片带来的单车价值还在继续往高走,智能座舱、自动驾驶对于芯片的需求和要求,驱使着这个小小指甲盖的微型元件成为中流砥柱。

汽车行业的全面复苏是一定的,而在复苏之后,大家的全面出击才是既精彩又“血腥”的较量。